3月18日,中國電力(2380.HK)發佈2020年業績公吿,全年錄得營收284.27億元,同比增長2.39%;淨利潤29.26億元,同比增長32.91%;歸母淨利潤17.08億元,同比增長33.01%。公司利潤增速高於營收,主要受益於清潔能源利潤貢獻大增。

一、香港上市電企清潔轉型佼佼者,“碳達峯”概念股

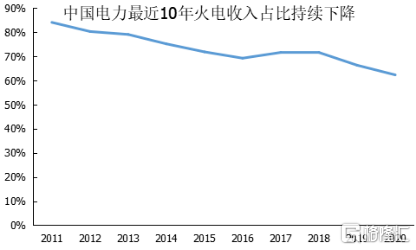

從營收結構觀察,火電板塊售電量及收入佔總體比例繼續下降,清潔能源利潤貢獻穩步增長並已成為實際利潤大頭(2020年貢獻利潤的八成以上),考慮“碳達峯碳中和”的長期政策指引,預計中國電力營收結構的轉型將加速,公司估值也有望向水電、光伏等新能源電力企業的水平靠近。此外值得關注的是,公司繼續保持高比例分紅政策,計劃每股分紅0.13元人民幣,股利分配比例達到76.47%,以3月19日收盤價1.48元人民幣計算,股息率為8.78%。

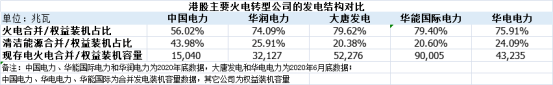

中國電力的清潔能源佔比高,在由火電向清潔能源轉型的港股電力公司中排名第一。我們對可比港股電力公司中國電力(2380.HK)、大唐發電(0991.HK)、華潤電力(0836.HK)、華能國際電力(0902.HK)和華電電力(1071.HK),進行了各自發電結構的拆分。從火電裝機佔比來看,截至2020年底,中國電力火力合併裝機佔比的數據為56.02%,大幅低於其它三家公司,華能國際的火力合併裝機佔比為79.4%,華潤電力的火力權益裝機佔比為74.09%。因大唐發電和華電電力尚未發佈2020年業績,故這裏採取其2020年中期數據,截至2020年6月底,大唐發電的火電權益裝機佔比均在80%左右,華電電力合併火電裝機容量佔比為75.91%。

考慮到華潤電力、大唐發電、華能國際電力和華電電力的現存火電裝機容量巨大,預計未來在向清潔能源轉型中將遇到的慣性阻力會更大,轉型耗費的時間也將更長。根據中國電力給出的戰略規劃指引,2022年底公司的清潔能源合併裝機容量佔比將超過50%。因此我們預計中國電力在能源結構轉換上會更加迅速,將成為首個成功完成由傳統火電向清潔能源全面轉型的香港上市公司。

此外,中國電力母公司國家電投集團,是國內清潔能源佔比最高的發電集團,清潔能源裝機佔比超過56.09%,也是第一個宣佈碳達峯時間表的央企,計劃不晚於2023年實現碳達峯。中國電力作為國家電投的旗艦上市公司,預計碳達峯時間不會晚於母公司。

從估值看,參考Wind電力企業估值水平,我們可以觀察到新能源和水電企業的PB約為1.4-2.4,PE在20左右,要好於火電公司。而中國電力(2380.HK),我們認為其從傳統火電向清潔能源的轉型速度快於同類火電企業,正大步向清潔能源企業邁進,且從業績角度已經逐步脱離對於火電的依賴,其2020年清潔能源營收和利潤佔比分別為約四成和八成,同時考慮2020年8.78%的高股息率,我們認為其估值水平應該在傳統火電企業中享受較高溢價,同時向水電、光伏等新能源電力企業的估值靠攏。

二、“碳達峯碳中和”目標指引,風電和光伏是未來中國能源主力

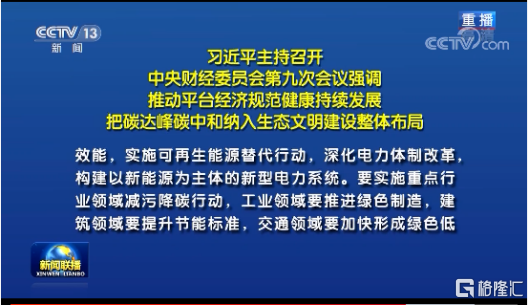

自去年9月,習近平主席在聯合國大會上向世界做出莊嚴承諾“二氧化碳排放力爭於2030年前達到峯值,努力爭取2060年前實現碳中和”,到近期政府政策層面的密集發聲,明顯可以看到中國政府已經將圍繞“碳達峯碳中和”目標的國家能源結構轉型上升到國家發展戰略的高度。其中《十四五規劃和2035遠景目標綱要》中明確提出“加快發展非化石能源,大力提升風電、光伏發電規模,非化石能源佔能源消費總量比重提高到20%左右”;3月5日,李克強總理在政府報吿中提出,“紮實做好碳達峯、碳中和各項工作”;3月15日,習近平主席在主持中央財經委員會第九次會議時,再次強調“將碳達峯碳中和納入生態文明建設整體佈局,深化電力體制改革,構建以新能源為主體的新型電力系統”。

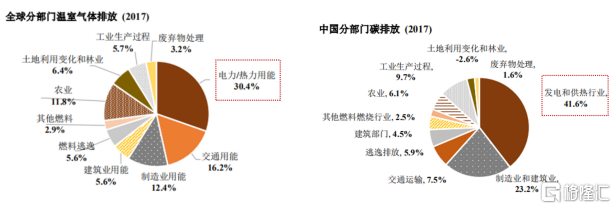

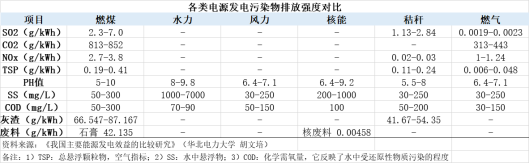

能源電力部門是碳排放的主要來源,為實現“碳中和”目標,能源電力企業的結構轉型刻不容緩。從世界範圍來看,發電和供熱行業排放了30.4%的全球温室氣體,而回到中國,發電和供熱行業更是佔到全國温室氣體排放量的41.6%。因此,能源電力部門的能源結構轉型是中國“碳中和”實現路徑的主基調之一。

(圖表來源:高瓴碳中和報吿)

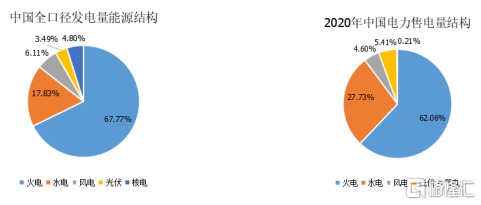

火力能源長期面臨大幅削減,能源缺口亟待清潔能源補充。中電聯披露的2020年我國全口徑發電量數據顯示,我國火力發電比例約佔67.77%,眾所周知,火電是典型温室氣體的排放主力,是實現“碳中和”過程中需重點削減的能源類型。另據清華大學氣候變化與可持續發展研究院的測算,在碳中和的目標下,2050年中國非石化發電量佔總電量的比例將超過90%,煤炭比例則將降至5%以下。回到發電總量上看,據落基山研究院(RMI)的測算,2050年我國發電需求將從目前的約7萬億千瓦時增加到2050年的15萬億千瓦時。因此在這“一減一增”之中,如何彌補火電退出後巨大的能源缺口,我們認為清潔能源長期面臨較大增量市場。

具體細化到清潔能源類型來看,風電和光伏仍是能源結構轉型的主角。清潔能源主要包括水電、光伏、風電、核電等。水電是目前我國規模最大的可再生能源電力,2020年我國水電發電量佔比約17.83%,但“高瓴碳中和報吿”指出目前中國主要水電資源已開發過半,主要流域中僅雅魯藏布江流域仍有較多的待開發資源,未來受環保限制、資源開發難度影響,水電難以再進行大規模擴張。與此同時,核電作為我國目前佔比第三的清潔能源也因為安全、環保等原因受到限制,且全球範圍內有多個核能大國已經宣佈放棄和淘汰核電,因此核電難以填補火電退出後的巨大能源缺口。而我國光電和風電的裝機容量自2010年至今已保持了10年的高速增長,均具有建設週期短、裝機靈活的特點,考慮技術進步和發電成本大幅下降,我們認為風電和光伏將繼續維持快速擴張,並在未來成為中國的主力能源類型。

值得一提的是,中國電力管理層也表示,十四五期間公司將完全聚焦清潔能源開發,計劃每年新增清潔能源裝機3,000兆瓦,基本都為風電和光伏,兩者各佔約50%。

三、中國電力佈局能源轉型時間早轉型速度快,清潔能源運營和盈利能力強

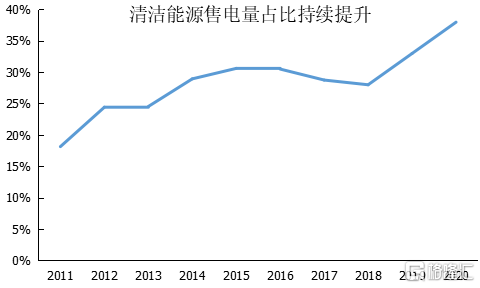

中國電力的能源結構優於全國總體水平,能源轉型佈局時間早,轉型速度快。根據中電聯報吿,2020年全國全口徑發電量中,火力發電量約佔67.77%。作為對比,中國電力2020年售電量結構中,火力售電量佔比為62.06%,低於全國總體水平。追溯公司歷史財報不難發現,公司於2013年開始有風電收入,2016年開始有光伏收入,2020年開始有氣電收入,中國電力是清潔能源市場較早的參與者,清潔能源規模擴張體系成熟。

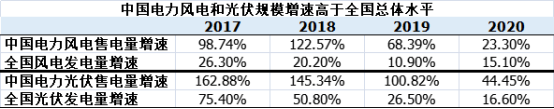

清潔能源規模擴張速度快亦是中國電力的優勢之一,對比過去幾年風電和光伏的規模增長速度,中國電力大幅領先全國總體水平。2017-2020年,中國電力風電售電量增速分別是98.74%、122.57%、68.39%和23.30%;對比中電聯數據,同期全國風電發電量增速僅為26.30%、20.20%、10.90%和15.10%。光伏發電領域,中國電力的增長速度更是全國總體水平的數倍,2017-2020年,中國電力光伏售電量增速,分別是全國光伏電量增速的2.16倍、2.86倍、3.80倍和2.68倍。在清潔能源領域的較早佈局和快速的規模擴張,我們認為是當前中國電力能源結構領先於全國總體水平的重要原因。

考慮中國電力在能源結構轉型方面具有先發優勢,清潔能源規模擴張體系成熟,清潔能源在其營收結構中已佔到37.70%,利潤貢獻率更是佔到約八成,即使單純從業績角度出發,我們相信中國電力也有極強的主動意願去大力推進清潔能源在公司業務中的佔比。根據中國電力的能源轉型時間軸,2021年最後的在建火電裝機完成投產後,不會再有新的火電機組建設,2022年底公司的清潔能源合併裝機容量佔比將超過50%,不晚於2023年底實現“碳達峯”,相較國內目標“2030碳達峯”將提前7年達成。

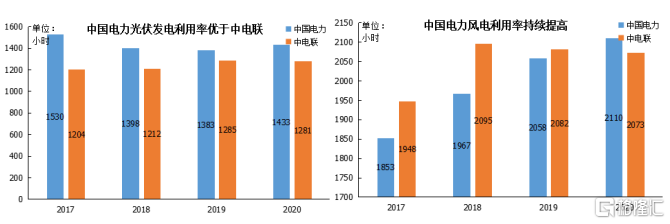

此外我們觀察到目前中國電力清潔能源發電機組(光伏、風電)的盈利能力也強於行業平均水平,其中中國電力的光伏發電小時數始終高於中電聯,而風電設備發電小時數一直保持增長,也於2020年超過中電聯風電發電小時數。發電機組平均利用小時數通常可用來了解電力企業的盈利能力,發電小時數越多,設備發電量越高,創造的經濟價值也自然更高。

總結來説,我們認為清潔能源的快速發展,在“碳中和”政策下是長期確定性邏輯。在這一背景下,中國電力作為傳統火電企業向清潔能源全面轉型的佼佼者,特別從業績來看已經逐漸成長為一家“準清潔能源企業”,但目前公司享有的市盈率和市淨率水平仍僅僅是港股火電企業的水平。從政策層面以及公司的轉型時間表看,清潔能源佔公司業務比例的繼續提升,在短中長期均具有確定性。因此我們判斷,隨着中國電力清潔能源成分的進一步加重,中國電力(2380.HK)的估值預計會快速向清潔能源電力的行業水平靠近。