正當市場還沉浸在“搖擺”不定階段,投資者一臉迷茫之際,港股豪車經銷商股永達汽車(3669.HK)就已在“悄悄拔尖”,一口氣走出“九連陽”行情,市值創下歷史新高,並帶動港股經銷商板塊集體走強。

正如去年我們在《錯過了中升控股和美東汽車,別錯過了永達汽車》一文中曾給出的重要判斷:

一方面,去年疫後隨車市“V”型反轉,行業景氣回升,永達汽車已走出了一輪估值及業績上修的“戴維斯雙擊”行情,同樣表現的還有中升控股(0881.HK)和美東汽車(1268.HK);另一方面,延續Q3,Q4表現依舊強勁。

(來源:中汽協)

Q4表現依舊強勁

(數據來源:公司財報)

1)各項業務規模平穩增長,盈利能力繼續提升

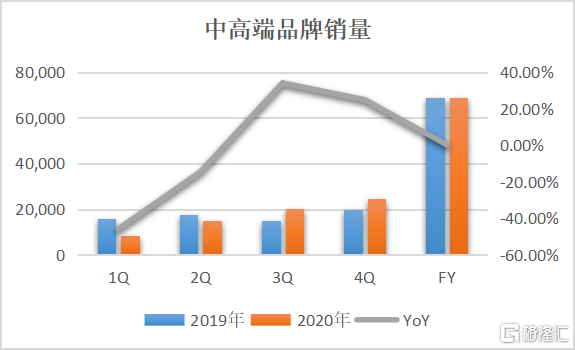

新車銷售方面,受寶馬及保時捷兩大強週期品牌的拉動,2020年Q4,豪華品牌(含超豪華)銷量維持同比雙位數增長(10.63%),中高端品牌銷量同比增長9.26%,而且豪華品牌的價格表現更加堅挺,反映出消費升級下高端換購需求依舊旺盛,但由於批發放緩一定程度上抑制了零售端的增長。

另外,在去年全年單車盈利提升的同時,庫存週轉效率也有較明顯的上升,新車週轉天數由36.5天下降6.1天至30.4天。

售後服務方面,Q4收入同比增長20.47%;全年毛利佔比及毛利率均與上一年持平,同時,服務吸收率較上一年提升0.73個百分點至83.22%,也就是説售後服務的毛利可以覆蓋掉超過八成多的三費支出。

二手車業務方面,去年全年銷量增長26.6%至52,280台,其中下半年同比大幅增長53.5%達33,024輛;與此同時,全年毛利上漲27.3%至1.75億元,增速略高於同期銷量增速,表明二手車單車盈利能力也有提升。

金融自營業務方面,有望儘快被公司剝離,進一步改善資產負債表質量,並降低經營風向。

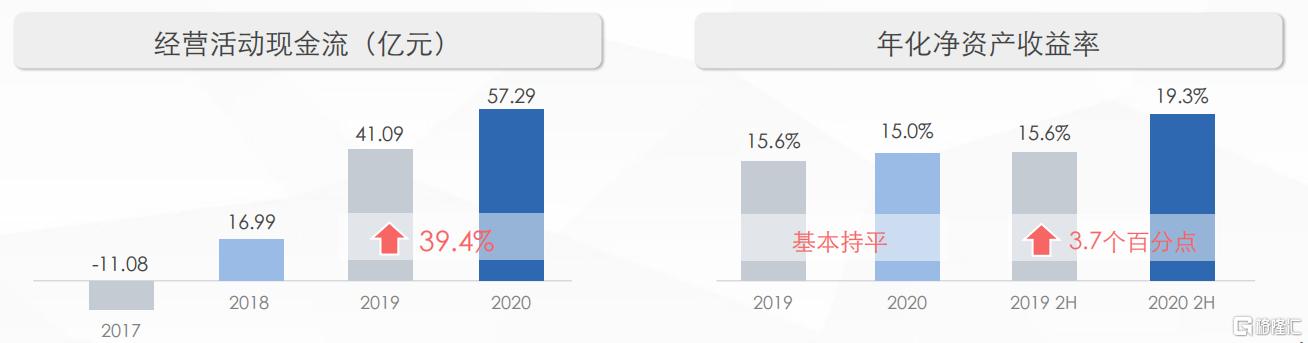

2)經營活動現金流增近四成,股東回報率繼續提升

得益於汽車銷售的持續強勁表現,永達汽車實現全年經營現金流淨額大幅增長。39.4%至57.29億元;而自由現金流較上一年更是實現翻番(105.4%)。

同時,湧動汽車的股東回報也在不斷提升。一方面,去年全年ROE與上一年基本持平,其中,下半年同比上升3.7個百分點;另一方面,每股盈利能力上升同時,派息率進一步升至35%。

此外,財務結構也有進一步改善。年末淨負債率降至54.1%,同比降低44.6個百分點。

整體來看,永達汽車Q4繼續呈現穩中向好的經營格局,不僅反映出在國內消費升級驅動下,豪華車細分市場需求依舊旺盛的局面,也體現出公司在渠道網絡結構、資產結構以及業務規模、運營效率這些主要層面取得持續成效,內生動力不斷驗證。

那麼,未來能否持續增長?有多大空間?

二、持續增長動能:開拓後市場“沃土”,豪車滲透率提升

對於經銷商來説,新車毛利較低,售後服務毛利較高,盈利結構普遍呈現出“二八”效應,加之國內汽車保有量目前已接近3億規模,巨大的維修保養、美容、保險及配套零部件產品等多元化的售後服務需求亟待釋放,後市場已成為各家着力開墾的下一片“沃土”。

“買車容易養車難”想必説出了國內大部分車主們的心聲,也間接反映了後市場空間之大。一般而言,養車成本和車的檔次及車況掛鈎,具有較高彈性。按三年(6萬公里)標準來粗略估算,一台10萬元的車,算上保險、保養、燃油及停車費等七七八八的項目在內,平均每年的養車費用大約2.5萬左右,而一台30萬左右的車,對應平均成本保守估計也在3.5萬以上。結合現時保有量不難發現,該市場已達萬億級別的“藍海”。

而對於經銷商來講,不太賺錢的新車業務更多是充當入口,可類比於互聯網的流量型業務,售後及二手車等後市場業務顯然才是“後手”,只要保證其增速高於前者,這塊毛利佔比逐步上升,將推動整體盈利能力持續上升,而且這部分的利潤可預測性較高。

當然,面對這塊巨大的“肥肉”,不乏資本和流量,其中比較有代表性的,在二手車領域,像近些年迅速崛起的電商平台,一路高舉高打,最終留下“一地雞毛”,證明單靠互聯網流量的玩法顯然是行不通的,反而在這件事上,更凸顯出汽車經銷商們的既有優勢:車源、品牌及渠道網絡。此外,在供應鏈及內部管理層面已成體系,尤其是頭部幾家,整體運營效率持續領先,這些都是互聯網平台短時間難以模仿和複製的。

當前,我國已是全球第一大汽車市場,同時也是第一大豪華車市場,2019年中國豪華車銷量佔全球的31%。對於永達這類頭部豪車經銷商來説,身處高度確定性的賽道。2009-2019年過往10年,國內乘用車市場經歷了快速發展階段,豪華車也實現了高速增長,銷量翻了六倍,年均複合增速達到22%,遠遠跑贏大市(8%)。

儘管過去十年來豪華車在中國快速發展,但市場仍然沒有飽和。到2019年,中國豪華車銷量滲透率在13.8%左右,略超全球平均水平。相比部分海外發達國家而言,比如英國23%、德國20%,仍有進一步提升空間。目前中國的發達地區和城市,比如浙江、江蘇、北京和上海,豪華車的滲透率已經超過20%,未來國內整體達到20%的滲透率應該問題不大。

2019年主要國家及我國一線城市的豪華車滲透率

(來源:寶馬集團,ThinkerCar,華泰證券)

而從品牌來看,德系“三劍客”(BBA)憑藉在品牌、市場認可度及完整的產品系列等方面的顯著優勢,過往十年的產銷規模持續領跑,長期位列第一梯隊。保時捷、雷克薩斯、捷豹路虎、凱迪拉克、沃爾沃、林肯等德、日系品牌則緊隨其後。現時,寶馬、保時捷、雷克薩斯、奔馳是永達汽車聚焦的四大主力品牌,目前寶馬及保時捷占主導地位,且公司作為全國最大保時捷經銷商,隨着主力品牌的新車型逐步上市及自身渠道的進一步擴張,有過硬的品牌及產品支撐,新車銷售持續增長依舊有保障。

此前,我們也曾講過“油”轉“電”趨勢下,汽車行業正面臨大換血時代,對此,市場對於傳統經銷商的模式持續性,可能還存在一些分歧和擔憂,全面電動化,帶來的到底是“機”還是“擊”?

三、市場疑雲:“機”還是“擊”?

首先,油車是否會被電車徹底替代?

本質上這關乎“油電”的終極格局。想明白後會發現,其實大可不必擔憂,因為根據目前業內機構給出的一些比較權威的觀點來看,按中國汽車未來發展路線圖中,節能是終極目標,新能源車與節能汽車將並舉發展,到2035年節能汽車與新能源車比例各佔一半。

因此,至少中短期內並不需要擔憂這個問題,儘管各國都推出了燃油車禁售表,但或許100年後會實現全面替代,但近10-20年並不會。想必這也是理想最終敢於選擇走增程式這套獨特過渡方案的底層原因所在,而在這樣漸進式的發展路線中,隨着車廠電動化的推進,經銷商也將隨之逐步完成更新“換血”。

其實,永達汽車也已在馬不停蹄的佈局“電車”市場,一方面,銷售傳統主機廠的新能源車及服務,同時,拓展與新勢力品牌的合作,包括特斯拉、威馬汽車和小鵬汽車等;另一方面,加快對內部設施的改造及網點的佈局、人才的培訓等。並且在2020年,公司已實現新能源車銷量達10271輛,同比增長13.8%,在新車中的佔比也由2019年的4.6%升至5.0%。

第二,直營模式對經銷模式的衝擊?

這點其實我們在之前的文章中也曾仔細討論過,並給出了明確看法:經銷商模式會一直存在。在此不再贅述。

中短期來看,格局可能會有些改變,走向融合會是趨勢,這點也反映在永達此類頭部經銷商與造車新勢力品牌都在展開業務合作。

再換個角度來看,4S店的核心優勢關鍵在於背靠傳統主機廠,而以特斯拉為代表的新勢力之所以能在海外及國內市場輕鬆放量增長,除了嚴控碳排放標準帶來的政策契機外,還有一個很重要的原因在於傳統主機廠的電動產品沒有跟上,而一旦當這些品牌、產能及資本足以吊打新勢力的老牌車廠,加速進入電動化戰場,汽車行業新變革或許才剛剛開始,屆時孰勝孰負,還未可知。

而在電動化戰場上,以德係為代表的傳統品牌的大反攻已然展開。

近日,隨寶馬、大眾的最新財報披露,包括旗下多個豪華品牌在內的電動化產品規劃也相繼浮出水面。其中,寶馬更是將電動化納入未來十年的增長目標,並制定了近乎激進的決定:

到2023年,寶馬將在90%的細分市場提供12款純電動車型;2025年全年集團純電動車銷量將為2020年的10倍以上;到2025年年底,公司預計將完成全球第200萬輛純電動車的交付;到2030年,純電動車型將至少佔到寶馬集團總交付量的50%;未來十年內,寶馬集團計劃在全球累積交付約1000萬輛純電動汽車。

傳統品牌All in的決心可見一斑,相較而言,新勢力標杆特斯拉在對於2021年預期目標方面表現的諱莫如深,面對各家態度的分野,市場早已用腳投票作出了選擇。

不論怎樣,新舊車廠之間的話語權爭奪,最終需要通過產品和渠道來落地,在競爭不斷升温及升維背景下,對車廠來説,成熟的經銷商體系,不但可以加速週轉降低財務壓力,同時也是保障售後服務能力落地的關鍵一環,尤其是對於豪華車的目標消費羣體,往往更加看重優質的服務體驗所創造的附加值。

因此,我們依然維持此前判斷,長週期來看,此次汽車的全新換代潮,對頭部豪車經銷商來説,將會是一次再度騰飛的歷史機遇。

結語

最後,在永達汽車股價新高後,還有沒有投資機會?我們認為,頭部經銷商大概率將繼續享有β及α收益:

1)在經濟復甦及消費換購升級驅動下,豪華車市場大概率仍將繼續高位運行;此外,二手車增值税率由2%降低為0.5%,二手車業務發展迎政策契機。

2)公司有望出售低效的汽車金融業務,從而優化財務結構,降低經營風險。

3)傳統主機廠即將開啟電動化新週期,到今年年底,寶馬將推出5款電動車,包括現有的i3、iNext、i4、iX3等,保時捷也將於今年推出純電Macan,並於明年開始交付。傳統品牌的加速電動化,將為經銷商帶來新一輪的增長機會。

4)永達汽車目前PE(TTM)低於港股經銷商均值水準,仍被顯著低估。

至此,貪婪還是該恐懼?答案顯然已不言自明。