“別錯把運氣當實力,要有歸零心態,並且永遠要敬畏和謙卑”。

“當大潮退去,才知道誰在裸泳”。

這是我認為投資最重要的兩件事。一是要對市場永遠保持敬畏之心,二是要看清事實的真相。

對於近期整個A股市場從年後大幅回調,以及整個光伏板塊的回調,下面我來講一下我的觀點。

大家都知道股票價值受兩方面影響,一個是折現率,一個是未來現金流。

01

整個A股都在跌

近期隨着疫苗的出現,全球新增新冠人數逐步下降,同時全球復工復產,對大宗商品的需求也在回升,大宗商品價格的上漲推高了人民對通脹的預期,同時美國十年期國債利率頻頻突破1.5%,也加劇了投資者通脹的預期。

通脹預期提高了,自然名義利率就需要提高,名義利率的提高,就導致對股票估值的折現率提高;相對於疫情前,低利率的狀態,大家都紛紛購買股票,因為覺得便宜!但隨着名義利率的提升,大家都覺得股票高估了,就讓股市降降温。

所以大家可以看到2月份以來高估值的抱團股(以茅X為例)紛紛瓦解。

光伏板塊也不例外,以光伏抱團股為例,從年後開盤,截止3月5日收盤,整體跌幅在20%-30%之間,也是一片慘象。

既然上面從宏觀層面講了,由於折現率的提高,假設在公司未來現金流保持不變的情況下,股票價格需要降一降;那麼下面從行業層面講,今年光伏行業內部競爭激烈,導致了光伏行業中的企業,今年現金流可能沒有大家預期的這麼高,所以今年的現金流下降,從而使股價又需要降一降。

02

光伏行業2021年競爭加劇

其實去年年底開始中央經濟會議就表明,2021年中國將實施穩健貨幣政策,而不像去年疫情那樣多放水;那麼在大潮退去的情況下,才能知道誰在裸泳,下面我帶大家來看一下光伏行業今年競爭有多激烈。

如何看待最近光伏板塊的調整呢?以行業的角度,光伏行業集體經歷了自創業以來最忙碌的2020年,但緊跟着卻要迎來五年以來最艱難的時刻——2021年光伏各產業鏈讓利硅料,除硅料外的產業鏈內部競爭加劇!

(1)硅片、電池片、組件、光伏玻璃擴產嚴重

過去一年裏,受“碳中和”等政策和大硅片帶來度電成本降低,以及疫情之下低利率環境導致光伏終端需求的爆發;讓硅片電池片、組件、光伏玻璃等行業各環節加速擴張計劃。

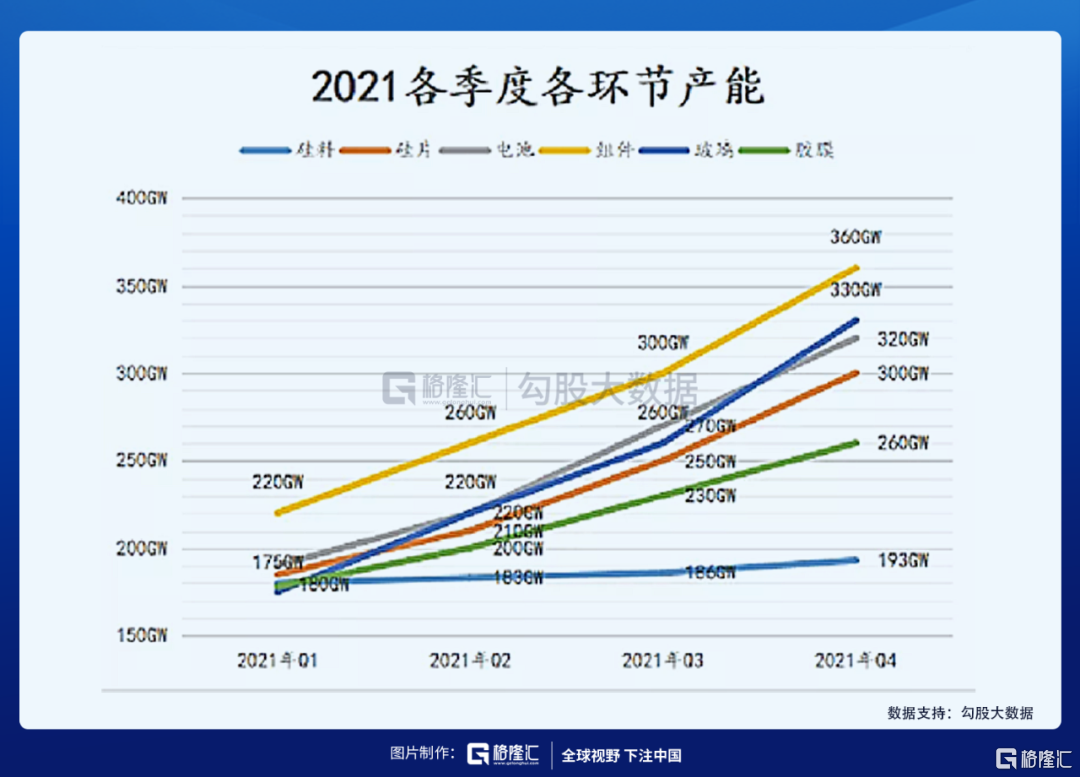

①硅片:以隆基股份為例,2020年擴產計劃就達70GW,且預計在2020年底或在2021年投產;全行業預計2021年產能可達300多GW!可2021年預計光伏新裝機只能達到150-170GW,如果產能全部達產後將面臨產能過剩。

②電池片:本已產能過剩,但迫於不擴產大尺寸便被人淘汰,2020年加快投產計劃,2021年產能高達140GW+,已經接近2020年全球150GW的需求,新增產能已經覆蓋全球所需;2021年底預計產能可達320GW。

③組件:與電池片一樣,擴產200GW+,已滿足全球一年所需;可以説組件是產能最多的一個光伏產業鏈環節。

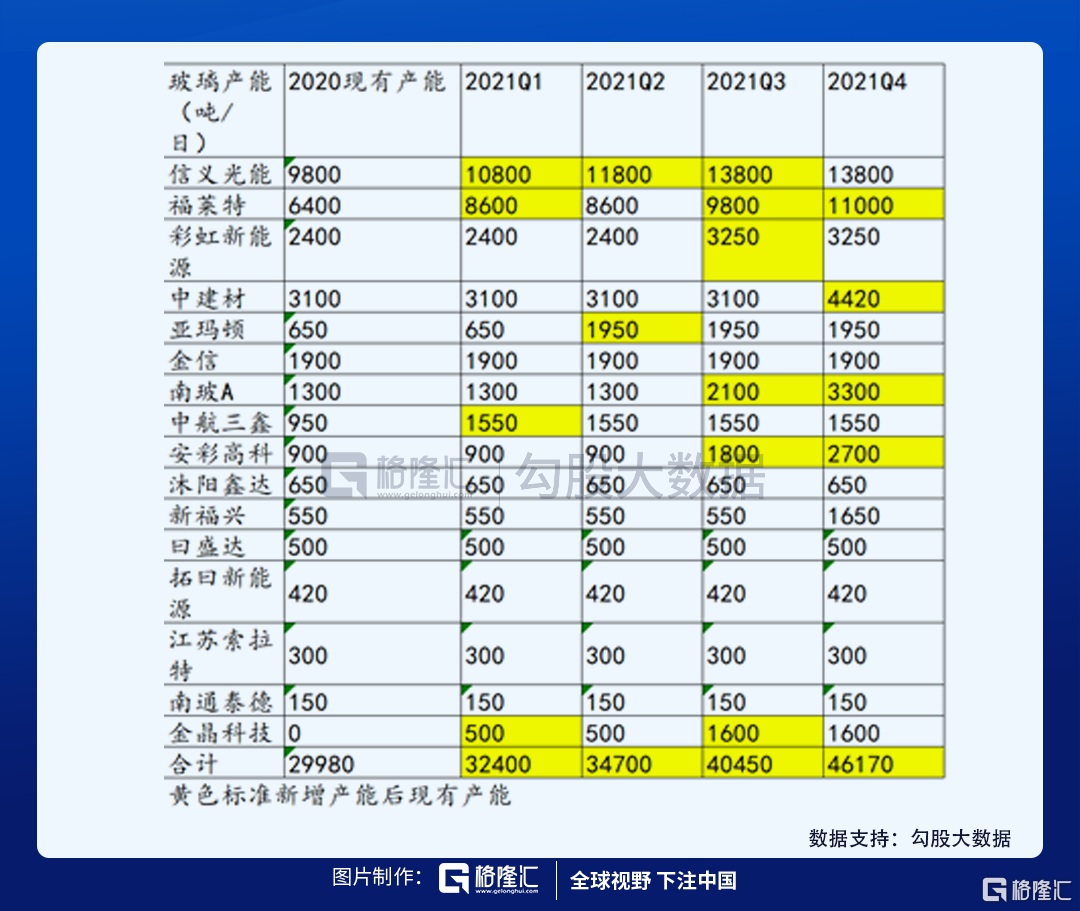

④光伏玻璃:擴產加速鍵在2020Q4才被按下,預計2021年可達到日熔量4.6萬噸,可滿足接近276GW組件需求。

(2)硅料謹慎擴產

在光伏產業鏈中獨具一幟的為數硅料了,相比於其他產業鏈的擴產,硅料擴產較為謹慎。

自2017年過了一年肥年後,硅料行業已經連續3年經歷了苦日子。而且2020年4月份硅料出現56元的極端低價,行業內優秀如通威這樣的企業硅料成本也需要50元,這就意味着那段時間全行業基本都處於虧損狀態。

一方面來自於以往長期陣痛的陰影,另一方面來自於本身的行業屬性,硅料這樣的大化工行業擴產週期較長,這就意味着在沒有見到豐厚利潤前,硅料企業也難下定決心大規模擴產;所以就算2020年7月硅料出現大幅反彈,硅料企業擴產也較為謹慎。

據統計,2021年僅有通威7.5萬噸於2021年10月和2021年12月底投產;大全新能源3.5萬噸於2021年12月底投產;亞洲硅業3萬噸於2021年6月底投產;預計2021年可達產能193GW,僅能滿足下游60%的需求。

(3)擁硅為王

在各產業鏈擴張週期不匹配的情況下,2021年硅料產能僅能滿足下游設備60%的需求;因此各大硅片廠商如隆基股份、晶科科技、晶澳能源紛紛與保利協鑫、通威股份等企業簽訂長約鎖定硅料。

而這就意味着擁有硅料的硅片廠商可以進行生產,而沒有硅料的廠商將在這場“戰爭”中消亡,從而使擁有硅料原材料的廠商可以在自己的領域中提高市佔率。

(4)產能擴張嚴重,下游讓渡利潤給硅料

2月3日,中國光伏行業協會副理事長兼祕書長王勃華預計2021年全球光伏新增裝機150-170GW。

我們從上面的光伏各環節產能圖中可以看出,2021年達到供需平衡的只有硅料,其他如硅片、電池片、組件、玻璃全都產能過剩;而產能過剩將導致利潤的出清,光伏除硅料外的其他產業鏈需要做到邊際利潤為0,才能獲得訂單。

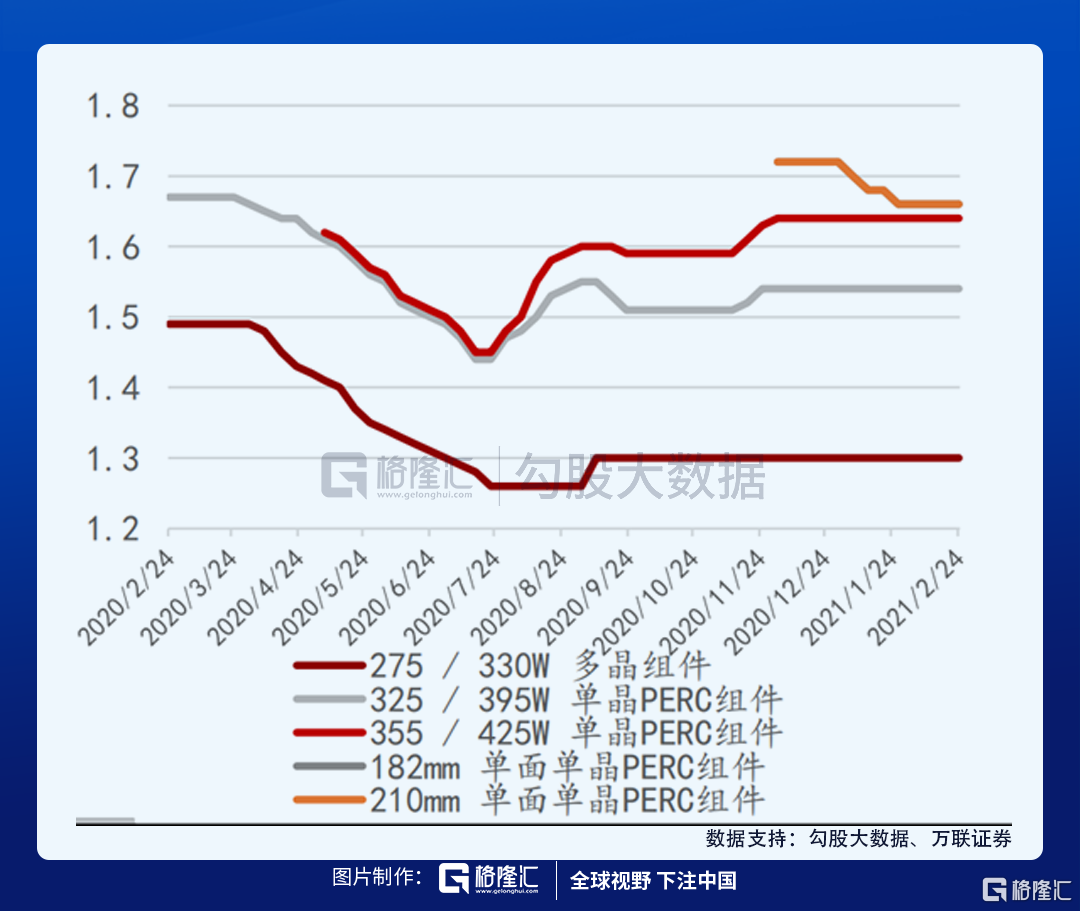

根據業內人士測算,在組件價格維持在1.6元/瓦的情況下,硅片、電池、組件、玻璃等生產環節需要讓渡硅料65元/kg的利潤。

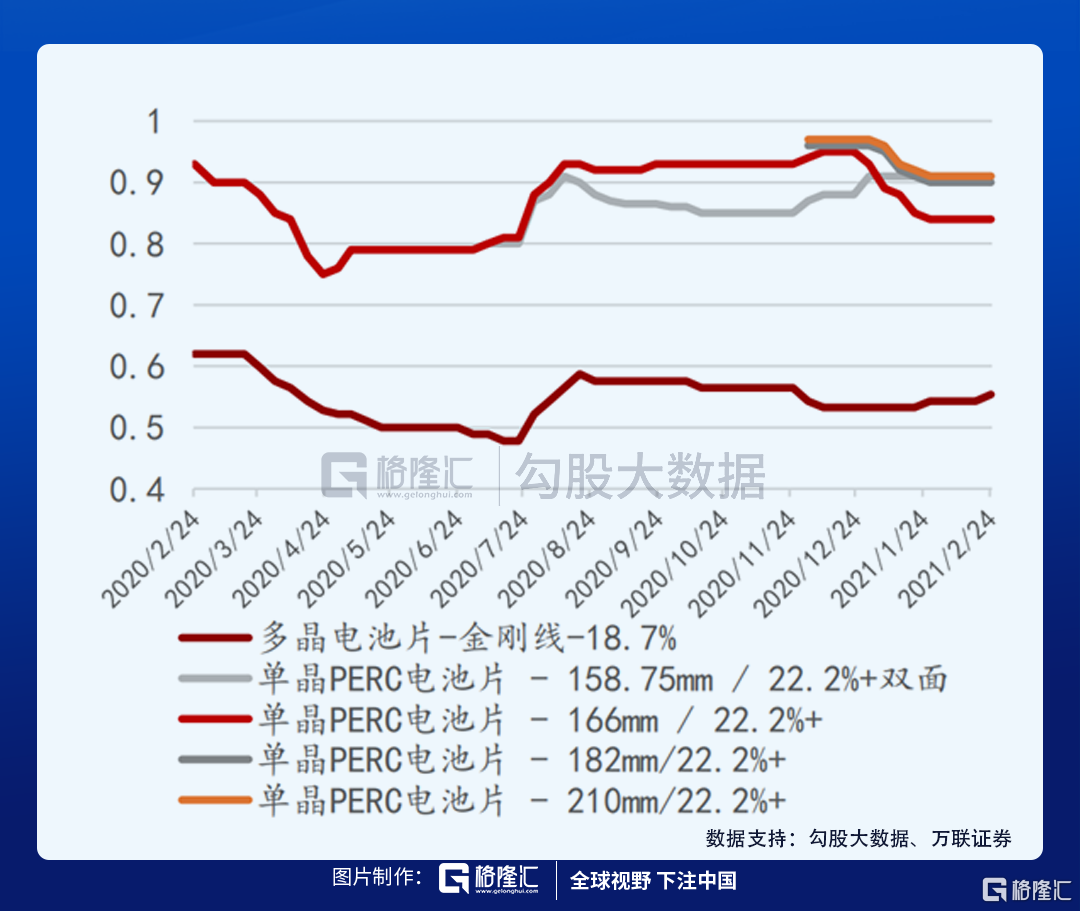

(5)組件、電池片廠商已經開始讓利

今年屬於2020年和2019年光伏競價項目和平價項目的收尾年,一季度更是需要完成項目的攻堅期,但是組件和電池片環節由於產能過剩的原因,由硅料漲價帶來的成本壓力,並沒有傳遞到終端市場,組件和電池片紛紛跌價,讓利硅料行為已經開始出現。

03

機會與風險

那麼上面一方面從通脹預期導致折現率提高,大家紛紛覺得股票貴,而拋售股票;另一方面由於光伏行業自身原因,硅片、電池片、組件紛紛擴產嚴重,導致與硅料產能錯配而出現產能過剩,最終會讓利給硅料企業,並且組件、電池片讓利現象已經出現;所以今年光伏板塊最安全的投資機會在於硅料行業。

在硅料方面的企業主要有保利協鑫能源、大全新能源、通威股份,這三隻股票。

(1)保利協鑫能源

在我國光伏產業的發展初期,公司打破了光伏多晶硅料由外資企業壟斷的局面,成為第一家量產多晶硅的本土企業。2011年成長為全球多晶硅料及硅片龍頭,並開始向下遊光伏發電站領域佈局。

2016年之後公司發展步入下行軌道,一方面是由於硅片技術由多晶切換成單晶,公司多晶硅片業務受損顯著;另一方面則是光伏電站補貼拖欠,嚴重拖累了公司發展。2018年起,公司連續三年虧損。公司啟動戰略調整,重新聚焦於光伏多晶硅料業務。

當前,基於未來硅料供給緊平衡狀態,以及公司在顆粒硅技術上的突破,公司2021年業績有望扭轉過去頹勢,步入新一輪的成長週期。

(2)大全新能源

公司主要從事多晶硅、硅片的研發、製造與銷售,目前重慶萬州生產基地多晶硅年產能為4300噸;新疆石河子生產基地多晶硅年產能為5000噸。大全新能源已成為國內領先的多晶硅生產商。

(3)通威股份

公司發展始於農牧行業,經過數十年的發展,公司年飼料生產能力超過1000萬噸,核心產品水產飼料產能、銷量行業領先;在農業板塊的精細管理基因的基礎上,公司於2006年進軍多晶硅製造行業,通過持續擴產和在產業鏈縱向一體化的全面佈局,目前已成為中國乃至全球光伏新能源產業發展的核心參與者和主要推動力量。

上面三家企業目前的估值如下,保利協鑫與大全新能源目前估值較為合理,而通威股份估值還是偏高。

其他光伏方面,隆基股份、晶澳科技、晶科能源一季度硅片產能也僅達到供需平衡的狀態,因此硅料價格的上漲,可以將成本傳遞到下游廠商;另一方面由於其簽訂了硅料長單,提前鎖住了原材料,不僅能搶佔硅片廠商無簽訂長單的二三線廠商的市場份額,並且其垂直一體化的戰略,使其在上游硅料價格上漲導致成本增加的同時,但依然能相對於其他專業化電池片和組件廠商保持成本優勢,搶佔其市場份額。也值得關注。

但需要警惕的公司如東方日升,主要生產組件的專業性廠商,因為上游硅料漲價,硅片將漲價成本傳導至下游電池片,而電池片將漲價成本傳導至組件,但組件廠商面對終端企業,議價能力較弱,這將會侵蝕組件廠商利潤。

其他光伏產能過剩的企業如下,僅舉例一部分企業。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。