今天的A股新能源車,坐得我眼裏飛進了1噸沙子,淚水止不住往下掉。

去年漲得快的幾隻個股,今天那是一片慘綠。甚至沒有來得及問自己還有沒有機會,手裏那幾只票的浮盈,啪,很快就沒了。

動力電池一哥寧德時代今天成了滑梯一哥,帶頭一度暴跌7.5%,終於吐掉了今年內的所有漲幅。

中國動力電池界的老二、本土新能源汽車一哥比亞迪也跟着下跌,跌幅超過7%。

進擊的傳統車企長城汽車跌近6%;鋰礦高估值標的贛鋒鋰業跌停,天齊鋰業也都跌幅明顯。

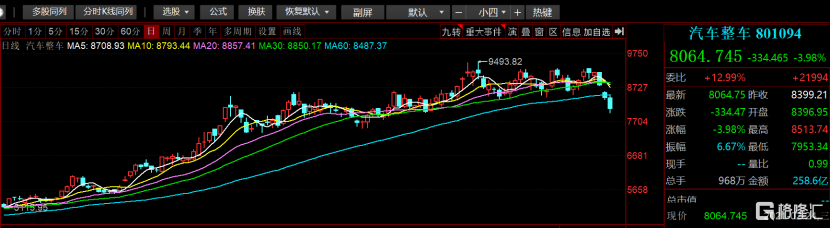

同花順整個汽車整車板塊大跌4%。與此同時,鋰電池概念最高跌1.5,寧德時代概念最多跌1.4%,能源汽車概念最多跌1%。

港股的汽車板塊也繼續昨天拿的頹勢,比亞迪股份、長城汽車、吉利汽車、五菱汽車、賽晶科技、英恆科技、比亞迪電子、力勁科技、耐世特……都沒能倖免。

不過也有一些好消息。

比如一些低估值的優質小票。

例如江鈴汽車今日錄得漲停,原因是預計2020年淨利潤5.5億元,同比增272.57%。

目前江鈴汽車PE估值50倍左右,總市值193億元。此外,四維圖新、旭升股份、國軒高科、江淮汽車也逆勢微漲。

其實對於高估值汽車股的下跌,投資者應該是早有預期的。

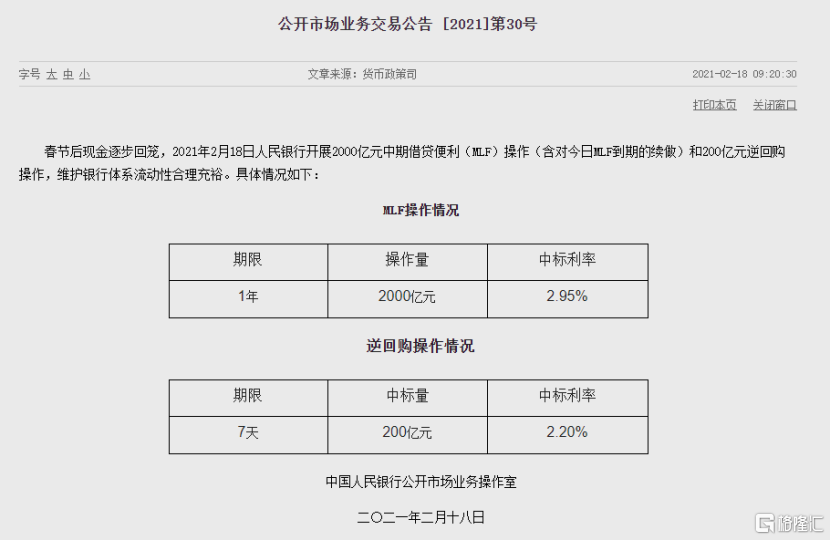

春節過前後,隨着經濟復甦的預期開始增強,央行貨幣政策的主旋律轉向對常態的“迴歸”。

春節假期後第一個交易日,央行淨回籠資金規模就高達2600億元,為近年來少有。受此影響,2月18日當天短期資金利率出現不同程度的上行,股市債市承壓。

而新能源汽車在過去一年中漲勢非常兇猛了。

寧德時代從去年年初至今翻了2倍,今年1月份一度突破萬億市值大關,有人曾經預測寧德時代的這一波漲幅是透支了未來十多年的估值。

比亞迪則是翻了3倍還多,一年間成長為全球市值第四大車企。

贛鋒鋰業的股價也是暴漲1.6倍,PE估值一路來到了如今特斯拉1/3的水位。

當一隻股票的估值過高,這就成了一種高風險的資產。而維繫高估值股票的邏輯,是大家手裏都有錢。當市場流動性開始回撤的時候,就會進一步加劇高估值標的風險性,同時增加股票金融資產投資的機會成本。

這也是為什麼在流動性開始迴歸“常態”的時候,大家就會擔心股市缺乏流動性,估值拉高難以為繼,所以部分高估值股票的抱團資金就開始驚慌跑路了。

這一點在昨晚美股市場的精彩表演中,已經得到了證實。

在流動性收窄預期下,高估值股票盤前、盤中暴跌,但美聯儲主席出來表達了一下“鴿派”的立場後,又來了個V自反彈大逆轉。

但不論這些個股如何下跌,這一波流動性“迴歸”之下,其實不外乎是殺邏輯。

早在2015年人民網就抨擊過抱團炒作行為,稱其為“中國版龐氏騙局”。事實上,A股歷史上大概一共出現過四次抱團,前三次抱團無一例外都已經破滅了,而這一次誰能保證不會倖免?只是時間問題罷了。

但是話又説回來,資金拿優質個股作為抱團炒作的標的,不影響個股的質地。你抨擊的是抱團資金,不是我個股啊!

在過去的一年裏,這些標的能夠得到資本市場認可,就意味着其高估值存在一定的合理性。整體估值的下跌似乎不會觸及公司商業邏輯的根本。

與此同時,央行對於流動性“迴歸”的速度也勢必非常謹慎。儘管新冠疫苗已經開始接種,但目前海外疫情仍然可能影響到經濟。美國的經濟恢復速度可能不及預期,導致政府提出1.9萬億美元的刺激計劃。而美聯儲暫時也沒有加息的意思。

在這樣的情況下,整體市場的資金還是會相對充足的。

有龍頭就搞,上頭條就跑!其實歸根結底只要龍頭不滅,頭條不曝光,其他都不是問題。