昨天晚上,國家衞健委官網發佈《對十三屆全國人大三次會議第9839號建議的答覆》,答覆中涉及了東北地區全面放開人口生育限制的試點。

會做出這樣試點,主要原因是東北地區人口減少的問題日趨嚴重。

但是,國內的人口問題顯然不只在東北,而是全國性的。2月8日,公安部户政管理中心發佈《2020年全國姓名報吿》,報吿透露截止2020年12月31日,2020年出生並已經到公安機關進行户籍登記的新生1003.5萬。這意味着,2020年新出生數較2019年大幅減少。當然,考慮還有未登記的,2020年的新出生人口並沒有這麼可怕,但預計也是1200-1300萬,這依然是一個持續下滑的趨勢。

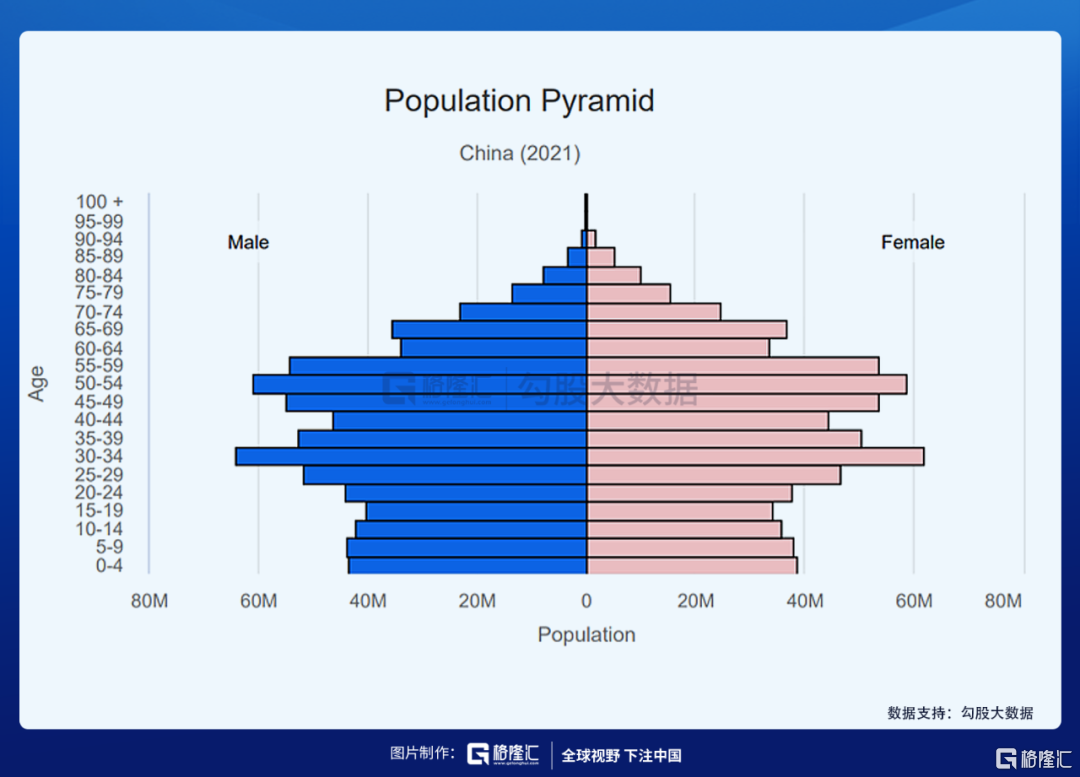

再看下我國的人口圖,上面龐大的人口,下面越來越收窄的人口,再過個20-30年左右,日本的今天即是我們的明天。

可見,人口問題的解決已經刻不容緩了。

東北只是開了一個口子,全國全面放開只是時間問題。

這裏我們也不來討論人口問題,來點更現實的,全面放開生育,會有哪些投資機會。

一條鏈捋下來,先説生育這個環節,涉及的公司有以下幾隻。

1、錦欣生殖(1951.HK)

錦欣生殖(01951)是民營輔助生殖醫院龍頭,公司營業收入來自輔助生殖服務、管理服務、輔助醫療服務三塊,其中輔助生殖服務是公司的核心業務。公司併購步伐較快;2020年2月9日完成12.53億港元的配售額度,配售價格15.85港元/股。用途為併購我國東部、京津冀、其他高潛力等地區,東南亞等亞太國家的ARS機構。

隨着我國放開生育、首次生育平均年齡上升、不健康的生活方式加深、環境影響等因素,根據弗若斯特沙利文數據,2018-23年我國不孕不育發病率預計由16.0%提升為18.2%,年均增約0.4-0.5個pct。目前國內IVF(輔助生殖)滲透率僅7.0%左右,距美國30%左右滲透率尚有較大提升空間。

2、愛帝宮(0286.HK)

全國月子服務龍頭,2018年在深圳的市場佔有率為31.0%,較第二名巍閣高17.6pct,以絕對優勢領先區域市場。

公司在深圳市南山區新建一家“愛帝宮”品牌月子中心,預期將會於2021年3月正式開業。該店可用於服務的房間數達80間,年可服務客户人次約1000人,是該集團目前為止高端套型最集中的一家新店。新模式可以大幅減少開店的投入,且更易於尋找符合開店要求的物業標的,新模式有助提升新店開設速度。

3、戴維醫療(300314.SZ)

公司是國內知名的嬰兒保育設備專業製造商,主要產品包括嬰兒培養箱、嬰兒輻射保暖台和新生兒黃疸治療設備等三大系列品種。

2月9日戴維醫療(300314.SZ)近日發佈2020年度報吿,報吿期內,戴維醫療實現營業收入4.6億元,同比增長28.95%;歸屬於上市公司股東的扣非前和扣非後的淨利潤分別為1.36億元和1.23億元,同比分別增長119.46%和149.61%。同期經營活動產生的現金流量淨額為1.38億元,截至2020年末歸屬於上市公司股東的淨資產9.5億元,同比增長了15.04%。

4、康芝藥業(300086.SZ)

公司擬定增建設海南國際高端婦產醫院,將配套生殖醫學實驗室,並引進先進的研發、檢測檢驗設備及相關配套設施,積極開展婦產醫學、輔助生殖技術及相關臨牀研究工作,為醫院後續升級為三級專科醫院並向輔助生殖醫院轉型。

康芝藥業於2018年收購雲南九洲醫院及昆明和萬家醫院,正式進軍以生殖醫學技術為核心的兒童健康產業,其生殖醫學技術和醫療服務在西南地區均處於領先地位。本次建設海南國際婦產醫院,將進一步加大公司在婦兒健康及生殖醫學領域的業務佈局,實現公司戰略發展目標。

然後就是養小孩,跟小孩最相關的吃莫過於乳製品,包括奶粉、液態奶,這裏面的標的有以下。

1、液態奶

這裏主要三家企業,伊利、蒙牛和光明。伊利和蒙牛屬於比較穩的白馬股。旗下有小孩喝的液態奶等產品,也有嬰幼兒奶粉,加之兩家擁有廣泛的渠道,與消費者接觸的面非常大。所以,只要全面生育放開帶來出生人口的增加,這兩家公司妥妥受益。光明乳業主要基本盤在華東地區,渠道力不如伊利與蒙牛,但品牌與產品力也都不錯,光明主打低温奶,這塊也是目前行業增速比較快的一部分。

另外,這兩年奶源供應緊缺,疫情也加重了這一因素,預計奶源供應緊缺會持續到22年。在原奶上漲的大背景下,伊利和蒙牛上游的佈局在業績最完善,光明也有佈局,可以一定控制成本。另外,原奶價格上揚也可以減弱行業的促銷力度,從而有利於改善利潤率。今年這三家還有的催化是提價,畢竟原奶成本在步步緊逼。

2、奶粉

奶粉國內主要三家,中國飛鶴(6186.HK)、澳優(1717.HK)和合生元(1112.HK)。飛鶴是國內市場份額最大的奶粉企業,並且其在三四線有深厚的渠道佈局,渠道掌控力強。如果全面放開生育,預計三四線及農村的生育能力將大大強於一二線,飛鶴受益這塊。

澳優20年羊奶粉佳貝艾特遇到渠道竄貨問題,導致收入增速放緩,其中20年Q1/Q2/Q3收入分別同比37.3%、12.9%、2.7%。公司已經進行羊奶粉銷售渠道調整,其中包括去庫存、產品加內碼、經銷商體系調整等。預計20年四季度是澳優的基本面最低點,公司的終端動銷從Q3開始恢復,渠道信心也在逐步恢復,可以積極關注。

除了液態奶和奶粉外,還有一家企業可以關注,A股的妙可藍多。

妙可藍多原來是B端企業,為工業客户和餐飲客户提供奶酪系列產品。公司藉助奶酪棒這個大單品打開了零售市場,妙可藍多也成為國產奶酪第一品牌。奶酪棒的快速放量驅動公司收入增速在2019年開始拐點向上。隨着奶酪棒的持續放量,產能利用率提升和營銷費用分攤,在2020年也將迎來業績增長拐點向上。

奶酪棒作為兒童休閒零食消費升級的方向,潛在單品市場規模達百億級別。全面放開生育,讓這塊市場的潛在規模更大。同時2020年戰略投資人蒙牛最終成為公司的控股股東,藉助蒙牛的營銷資源和渠道資源,妙可藍多將迎來非常好的發展期。