海底撈的牛逼,我想不用多説了。對許多人來講,一個問題是,海底撈到底要有什麼樣的成長,才能撐起其估值。

大市場,好賽道

首先來講,海底撈所處的餐飲市場無疑是一個大市場,2019年,中國的餐飲行業收入是4.67萬億。這種萬億級別的市場,並不多。

但是,這個萬億級別的市場卻有些尷尬,因為過去很少有牛股出現,直到呷哺呷哺、海底撈、九毛九的到來。

這又是為什麼呢?

我們對比中美,2019年,中國餐飲營業收入是4.67萬億,美國是8540億美元,摺合5.95萬億人民幣。可以看到,中美的市場基本相當。

但是就上市公司來説,港股大概20餘家,A股就更加少,而美國餐飲上市公司眾多,佔休閒服務板塊60%+,對比之下,中國的休閒服務這塊只有中免一家撐天下。尤其要指出的是,美國的餐飲板塊牛股很多。而港股如果不是來了這三巨頭,餐飲簡直不忍直視。

這其中主要原因是,中餐標準化難,西餐相對易標準化。易標準化,就支持直營或者加盟擴張,資本市場可以較早介入助力連鎖擴張。國內難標準化,就自然導致了集中度非常非常低,高度分散。2019年,餐飲百強企業營收僅佔全國餐飲收入的7%,美國在2017年就達到了前50佔比27%。可以看到差距之明顯。

這個BUG目前看來依然很難解決,但在部分領域,卻可能解決,這其中之一就是火鍋。火鍋的味道取決於鍋底,而鍋底是可以進行工業化生產的,從而大大降低了餐飲企業對中式餐飲廚師的依賴。食材的烹飪方式主要是煮,這也非常易於操作,完全消費者自助。

所以,總結一下,海底撈所處的領域屬於大市場,好賽道。

好公司

大市場,好賽道,還需要好公司。而海底撈能走到今天,在餐飲這個競爭激烈的領域,也已經證明了其實力。

就硬實力來講,海底撈的供應鏈系統不僅體現在食材、火鍋底料的供應上,還包括員工培訓、門店裝修、物流等,撈國七雄的支持讓海底撈的擴張猶如一個軍團。這種上游食材品質可控、生產數據可追溯、物流管理高效、員工管理體系成熟,不斷拉開了海底撈與普通餐飲企業之間的差距。

我們知道,餐飲的前端競爭非常激烈,這種情況下,拼的就是運營實力,也即供應鏈上的優勢。供應鏈上的整合優勢是海底撈最深的護城河。

就軟實力來講,海底撈的管理機制一直倍受稱讚。國內餐飲企業系完全競爭+勞動密集型行業,盈利能力制約下,普通從業人員往往薪資不高,其中大多數系民營企業,家族背景下初期有利於利益捆綁。但發展到一定階段後,如何協調內部創始人利益博弈,並引入現代化管理體系也成為影響其做大做強的關鍵。

一度被認為可能做成中國麥當勞的真功夫,就是因為創始人之間利益博弈不斷,導致公司後續高速成長擴張相對受制,很可惜。

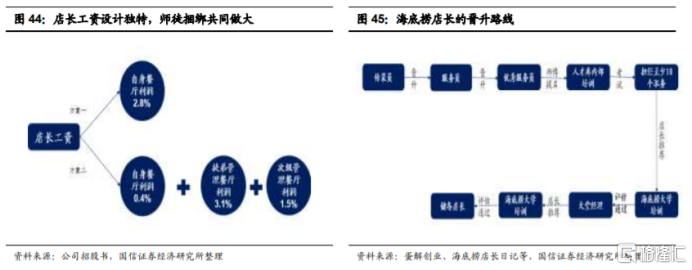

海底撈這塊是做得相當好的,公司通過師徒制培養人才和孵化新店鋪,不僅對普通員工的激勵到位,尤其是對老員工培養新員工的激勵到位。公司最終是人做出來的,所以做成的關鍵就是人才的源源不斷輸出,這不可能完全靠外面空降,而只能是內部的培養,內部老人願意帶新人的文化和激勵機制就很重要。

在軟硬實力支持之下,公司打造了“海底撈”這個品牌,其在火鍋領域幾乎與火鍋劃等號。品牌的辨識度對其繼續擴張到空白城市是非常有助力的。

財務數據

現在來看下海底撈的具體業績表現。

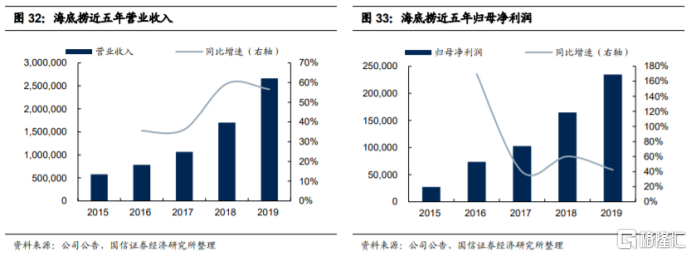

2015年到2019年,在門店高速擴張下,海底撈的收入實現了5年5倍,利潤9倍的跨越式增長。

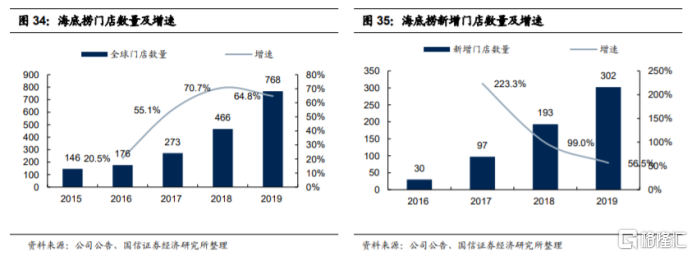

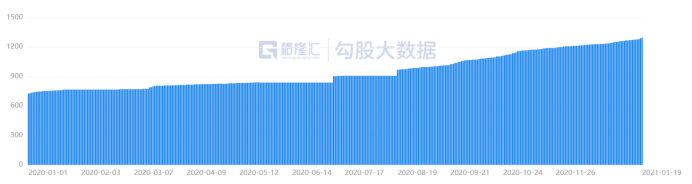

經過20多年的擴張,2016年海底已開176家門店,全國性佈局初具規模,2017年開始加速門店擴張,當年新開門店97家,較2016年新開店數增長223.3%,2018年總門店淨增長70.7%,2019年又增64.8%,2019年全球門店數量達到768家。2020年在疫情影響下,海底撈仍然逆勢擴張,最新勾股數據顯示,海底撈門店數量達到1293家。

在門店高速擴張下,2019年公司營收達到266.2億,同比增長56.6%,實現歸母23.4億,同比增長42.4%。2020年上半年雖然受疫情影響大幅下滑,但考慮門店增長、疫情消退以及低基數效應,公司21年將繼續保持高速增長。

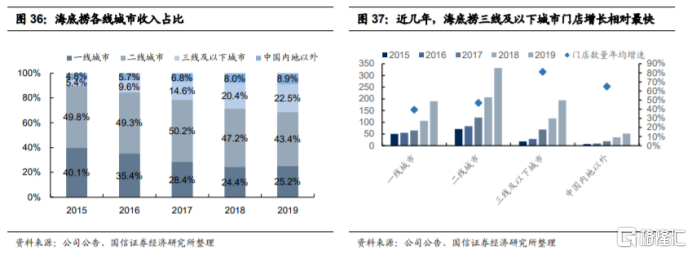

海底撈的成長來自哪,我們可以拆解一下它的門店結構,可以看到,在加密一二級城市的基礎上,海底撈正在積極推動三線及以下城市下沉。海底撈定位中高端消費客羣,早期門店以一二線城市為主。截至2016年底,一二線城市門店數量佔比78.6%,營收貢獻高達84.7%。2017年開始,海底撈在加強一二線擴張外,也開始加速三線及以下城市下沉。經過最近幾年的迅速擴張,三線及以下城市門店數量由2016年29家增長到2019年的194家,佔全部門店數量比例25.3%,貢獻收入比提升至22.5%。

考慮三級及以下城市人均收入水平還在提升,這塊市場的空間還會繼續增長。

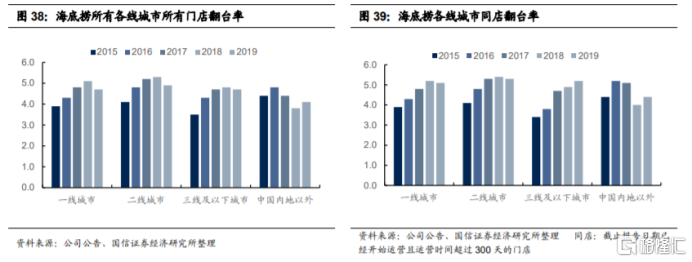

從運營角度看,海底撈很厲害的一點是其翻枱率,在快速擴張下,它仍然維持了很高的翻枱率。

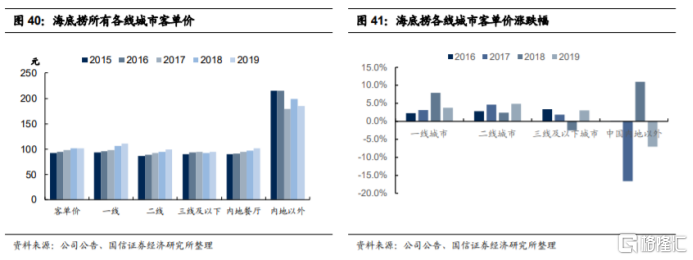

客單價穩中有升,一二線的升幅比較明顯。

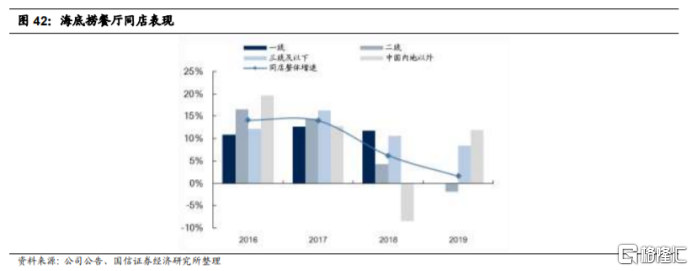

同店數據看,2016年-2017年同店銷售額實現高增長,同比增長在14%左右。2018-2019年隨着基數提高,同店銷售增速逐步降至個位數增長,分別增長6.2%,1.6%,2019年主要與一二線城市的同店增長略微放緩有關,但整體仍然實現了正增長。

估值

如果要説海底撈的BUG,主要就是估值貴。

以2019年的正常利潤算,海底撈的PE是145倍,今年考慮復甦,預計將實現歸母淨利潤46.75億,對應的估值是68倍。

這當然不能算便宜,但問題是,一家優秀的公司,一家確定性很高的公司,如果沒撞上自身的黑天鵝或者宏觀的黑天鵝事件,本來就很少便宜的。

對標來看,麥當勞的市值是1549億美元,相當於萬億人民幣。在中國這麼龐大的市場支撐下,加上中國企業也在向海外擴張,不用懷疑中國也必將走出萬億市值的餐飲企業。現在看來,最有希望的就是海底撈。