時隔半年左右,作為國內汽車租車(以下簡稱“租車”)市場的龍頭神州租車(0699.HK)的這場股權出讓交易,最終以MBK Partners(安博凱)的入局私有化而成定局。

1月31日,Indigo Glamour Company Limited與神州租車發佈了關於附條件的自願性全面現金收購要約的綜合文件,Indigo Glamour Company Limited作為要約人提出自願性全面現金要約,以收購由合資格股東持有的該公司已發行股本中全部發行在外股份,及註銷所有尚未行使認股權,要約期自2月1日開始至2月22日下午四點。其中,Indigo Glamour Company Limited系安博凱直投基金Fund IV全資擁有。

自去年4月8日,神州租車控股股東神州優車宣佈出售其所持的神州租車股權以來,引來吉利、攜程、上汽以及北汽集團等多方關注和介入,價格也一路水漲船高。在外界看來,神州租車毫無疑問是塊肥肉。

眾所周知,神州租車是神州系大出行版圖的重要組成部分之一。2020年可謂是其“水逆之年”,受瑞幸財務造假事件牽連,神州租車股價大跌,隨後其發佈澄清公吿,與瑞幸咖啡劃清界限,股價迅速實現反彈。同時受疫情重錘,出行需求鋭減,經營明顯承壓。不可否認的是,神州租車的市場佔位領先,但仍然面臨一些嚴峻的挑戰。

儘管神州系的話題不斷,市場對神州租車的“新入主”角色的討論與猜想也是樂此不疲,但從目前形勢來看,MBK Partners(安博凱)倒是其不錯的歸宿。

一個來頭不小的私募巨頭

國內投資者可能不太熟悉,安博凱其實來頭不小。公開資料顯示,創立於2005年的安博凱是亞洲最大的私募股權基金之一,管理資本超過230億美元,專注於北亞市場。在過去的15年裏,安博凱一直保持着強勁的業績表現。其41家投資組合公司總營收超過441億美元。

安博凱投資涉及消費與零售、電信與媒體、金融服務、保健、物流及工業等行業。與此同時,其在汽車租賃行業也有豐富的投資經驗,曾投資包括國內領先的汽車租賃公司一嗨租車(少數股權),以及韓國最大的汽車租賃企業KT Rental。其中,以KT Rental這個項目為例,安博凱通過為其引入了多元化的商業模式,使KT Rental的產品和客户服務更加全面,進而提升KT Rental的企業價值。

具備雄厚資金實力、汽車租賃行業及亞洲本土市場投資經驗的複合背景的安博凱,也引發了外界對於這場聯姻未來的期待和遐想。

擁抱安博凱,神州租車終結“水逆”?

1.增強資金與信用背書,保障持續融資能力

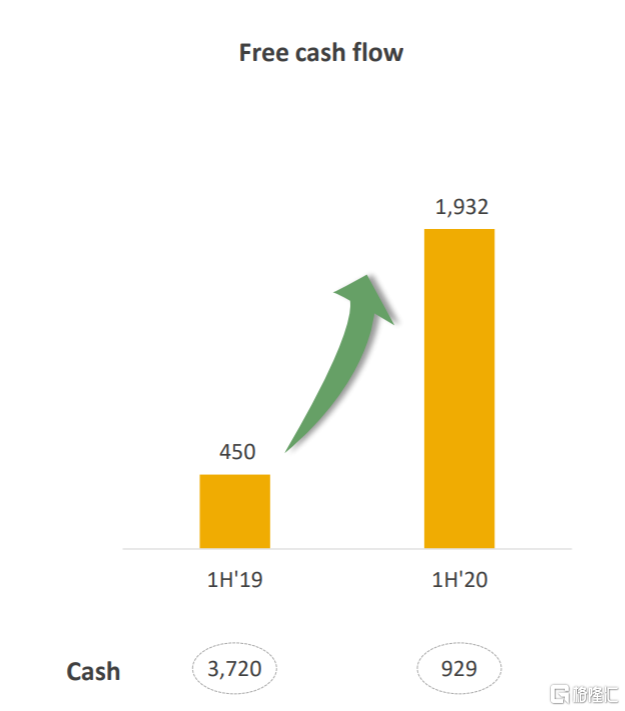

為了形成規模效應,神州租車近幾年來持續擴大車隊規模,不可避免地推高了財務槓桿帶來的壓力。在去年疫情之下,整體出行需求鋭減,同時還要面對門店、人員工資、維保費用等剛性的固定支出,經營壓力可想而知。當然,神州租車也採取了多項舉措來應對,重點在於保障現金流穩定。在這方面,神州租車還是做得不錯的。據公司2020年中報顯示,實現自由現金流流入為19.32億元,較上一年同期增長329%。

(來源:公司文件)

由於汽車租賃行業屬於典型的重資產行業,涉及業務網點建設、車輛購置和更新及市場推廣,決定租賃企業在持續經營和未來的規模擴張中,需要持續大量的資金投入,關鍵考驗的是企業的持續融資能力。

而相對於海外市場,國內組汽車租賃企業的融資渠道更為單一,普遍依賴於商業銀行,且門檻較高,較多中小型企業難以通過銀行渠道獲取融資,部分可能會轉向高利率的民間融資,進而增加成本,最終影響自身與行業規模的良性擴張。

神州租車雖擁有上市平台優勢,但目前的股票流動性難以滿足自身持續發展的需求。公吿指出,截至最後交易日前6個月(含最後交易日),神州租車股份的日均交易量僅佔最後交易日已發行流通股總數的約0.54%。

而今年,神州租車將面臨部分債券即將到期,其中包括3億美元債券將於2021年2月11日到期,7.5億人民幣債券將於2021年4月4日到期。

在難以通過上市渠道獲取資金的情況下,安博凱入主,將直接帶來流動性的補充,並有助於進一步保障其持續融資能力。

2.利於不斷創新提升競爭力,推動行業整合可期

隨着共享經濟的退潮,國內汽車租賃市場已由藍海轉變為紅海。根據報吿顯示,現階段汽車租賃企業達7000家,其中過半數企業集中於北、上、深等一線城市。在長租領域,CR10不足20%;短租市場集中度相對更高,神州租車佔據40%-45%的市場份額。但相比海外成熟市場,國內租車市場的集中度、行業滲透率和企業規模都有提升空間。

(來源:頭豹研究院)

身處行業增速放緩及競爭激烈的市場環境,儘管神州租車作為實體店模式的領軍企業之一,但也一直面臨着新進入者的挑戰與威脅,包括網約車平台、大型在線旅遊或消費代理平台(OTA)以及主機廠等新產業鏈各路資本,儘管公司通過推進業務數字化和自動化升級及更具“侵略性”的市場策略來應對行業不利環境的影響,但財務表現持續承壓。

顧名思義,為了能在激烈的行業競爭環境中維持持續的領先優勢,神州租車必須不斷地在技術和商業模式上進行創新,以確保提供持續、優質的出行服務體驗,最終達到開源節流的目的。這方面持續的資金投入顯然亦是必不可少的,而安博凱不僅能完成資金上的補位,同時由於其手握汽車租賃行業的優勢資源,加上對於本土市場的投資理解,有助於推動神州租車對行業的進一步整合。

據瞭解,在完成與控股股東(神州優車)股份交割的同時,安博凱就任命了兩名非執行董事---安博凱合夥人兼大中華區聯席負責人於洪飛、安博凱業務合夥人嚴旋。資料顯示,兩人分別在私募、投行及企業管理層面擁有豐富經驗,或將為神州租車拓寬外部融資渠道,提升運營大有助力。

3.利於穩定股權結構,老股東獲更具吸引力的退出渠道

除了在神州租車的長期發展中提供資源支持外,安博凱的入主及全面私有化的落地,也將利於公司股權結構的穩定,有助於公司實現穩固的業務運營與發展,增強員工對公司的認可和信心,從而改善第三方評級機構對公司前景、償債能力以及未來籌集資金能力的綜合評價。

此外,對於神州租車的老股東而言,安博凱以更具吸引力的出價發起全面私有化,無疑為其提供了一個更為有利的變現退出渠道,實現股東利益最大化。根據要約公吿顯示,股份要約價為4港元/股,較最後交易日(即2020年11月13日)收市價3.25港元溢價約17.99%;較最後交易日起算,往前30個交易日每日收市價均價2.63港元/股溢價約52.17%。

鑑於上述,安博凱與神州租車在多方面高度契合。而對於引入安博凱可能帶來的“活水”效應,神州租車方面也持明顯樂觀態度。據悉,神州租車管理層和董事會表示支持此次要約,歡迎安博凱承諾對技術和創新進行投資,支持公司的業務轉型。根據綜合文件中披露的信息顯示,要約已獲得公司發行股本47%的支持,其中包括最大股東聯想控股的26.55%不可撤銷承諾和早前從股東神州優車手中收購的20.86%股權。能夠成功得到主要股東的支持足以也足以證明MBK Partners(安博凱)給神州租車股東的要約價格是具吸引力的。

據悉,目前安博凱投資團隊正與管理層密切合作,制定今後的整體戰略,優化資本結構,在運營、控制和公司治理方面採用全球最佳實踐,並尋求戰略增長機會,以創造長期價值。

尾聲

歸根結底,安博凱手握豐富的資金和行業資源,神州租車坐擁領先的市場和車隊規模,或許正是成就雙方這場久違的聯姻的關鍵所在。

目前雙方的交易局面已基本鎖定。據瞭解,安博凱已經獲得完成要約所需的中國反壟斷審查的無條件批准,並已於今年1月25日,與神州租車共同宣佈,要約所有先決條件已經滿足。

而選擇擁抱安博凱的神州租車,是否迎來新的發展階段,還未可知。此外,以電動化和智能化為標誌的新一輪汽車大變革浪潮,正催生新的汽車產業鏈投資機遇期,具備優勢卡位的龍頭企業大概率將佔得先機。