機構:中信證券

評級:買入

目標價:56.15港元

核心觀點

我們認為,由於土地市場競爭激烈,核心城市限價,公司終究不可能長期維持20%以上的增長。但公司長時間穩定發展的歷史記錄,商業、物業管理等主航道業務的長期增長潛力,較低槓桿率預留的發展彈性,都成為公司可以持續享受估值溢價的重要理由。

▍2020年銷售2,706億元,實現銷售目標2,600億元的104.1%。2020年公司實現銷售金額2,706.1億元,同比增長11.6%,超額完成2,600億元的銷售目標。公司完成銷售面積1,616.2萬平米,同比增長13.5%。物業銷售作為四大主航道業務的核心組成,經營穩健,我們預計公司地產銷售在2021/2022年均有望實現小幅增長,為其他業務發展提供堅實支撐。

▍拿地量入為出,預期銷售穩健增長。2020年公司獲取土地1,648萬平米,為同期銷售面積的102.0%。土地獲取項目的均價為6,434元/平米,為同期銷售均價的38.4%,2018/19年公司地價/房價比分別為36.2%及38.3%。公司在土地獲取上量入為出,也較為注重項目性價比,較為穩定的房地價比也保證未來毛利率保持相對穩定水平。

▍商業、物業管理等主航道業務具備很強潛力。2020年龍湖新開業商場共10座,2020年底,公司開業商場達到49座;公司商場的運營情況此前受疫情影響,下半年逐漸恢復。龍湖智慧服務是物業管理行業規模,品牌影響力和能力最領先的公司之一。長期來看,公司住宅開發業務之外的第二成長曲線前景較好。

▍風險提示:公司盈利能力持續下降的風險,公司商場運營繼續受到疫情衝擊的可能性。

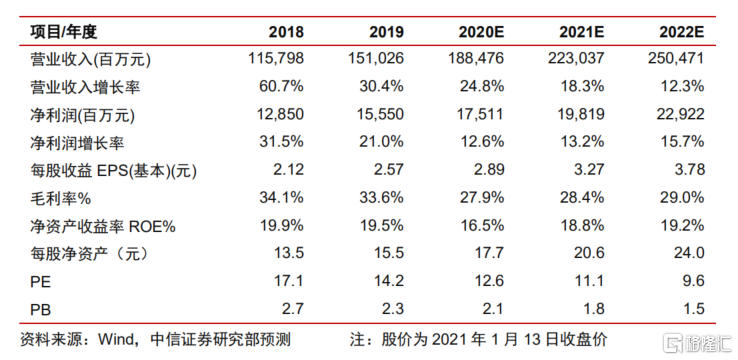

▍公司發展的強預見性和輕資產運營品牌價值共同構成公司估值根基,看好公司開啟新的穩健成長。我們認為,公司顯著高於同行的估值,並不來自於公司資源的稀缺性,也不是來自於公司開發能力顯著領先於所有同行,而來自於公司最清晰透明的持續發展,可以預見的年銷售增長,始終可控的槓桿率水平,和不斷精進的運營能力和品牌價值。在可預見的將來,我們認為和其它業內公司一樣,公司在報表上也會體現出2018-2019年地價/房價擠壓的影響。但土地市場的內卷競爭已經在2020年吿一段落,我們相信公司利潤率不會持續下降,結算利潤率能在2022年之後穩住。考慮到此種預期,我們調整公司2020/2021/2022年核心EPS預測為2.89/3.27/3.78元(原預測為3.20/3.96/4.85元)。我們認為,公司輕資產運營的可比公司為華潤萬象生活,唯公司的物業管理規模,科技應用水平高於華潤萬象生活,而商管的品牌定位,長期同店銷售增長潛力,又稍微遜色於華潤萬象。倘若我們將公司的輕資產運營部分的合理價值視為1000億人民幣(華潤萬象當前市值為817.7億人民幣),且考慮公司盈利的最核心部分當是開發業務,其中包含少量經營性可持續利潤。我們給予公司2021年核心利潤的90%(假設運營部分盈利能佔10%)12倍PE,合並輕資產運營部分價值的七成(作為綜合性公司的折價),則我們給予公司56.15港元的目標價,公司當前股價43.50港元/股,維持公司的“買入”的投資評級。公司仍是整個地產板塊中,最值得長期投資者信任的藍籌龍頭。