機構:華創證券

評級:推薦

關聯交易調價影響逐步出清:公司前期股價調整,主要因為關聯交易調價,疊加Q4預期2C業務增速放緩,帶來對明年增速擔憂——2C業務基數增大,同比增速可能放緩,2B業務恐難享受海底撈餐廳修復帶來的高彈性。經歷30%股價回調,公司當前預期已基本出清。我們認為,上半年關聯交易佔比僅有營收23%,全年看預計只有3成左右,公司自2018年以來加速發展C端業務,當前業務結構已經比較健康,與海底撈餐廳同為獲益於該品牌的經營者,且業務模式更加穩定。

海底撈開店提速,沖泡系列初露爆品相:海底撈17-20年保持100/200/300/500家新店速度,今年新開店明年成為成熟店後,有效經營的門店數量將達到2019年的2倍,且若疫情無大範圍反覆,預計翻枱同比2020將大幅改善,關聯交易仍然有量的高增長;C端產品中,沖泡系列逐漸上量,當前已達到單月4000kw體量,明年有望成為方便速食品類中又一大單品,拖動C端快速增長,佔領5-15元低客單一人食價格帶。?研發機制微調,分成體制更因地制宜:增設產品企劃部之後,增加從上而下研發系統;銷售合夥人分成出現更細規則,保持團隊戰鬥力。我們認為公司後續會以區域爆款為主,快速發掘市場機會,以最靈活方式推進產品創新。

霸州1期投產,進入產能擴張週期:霸州1期今年增加7w噸產能(原有10w噸);霸州2期預計將於2023年底投產,設計產能3萬噸;馬鞍山一期處於土建階段,規劃產能6萬噸,預計2021年底投產,馬鞍山全部建成預計將釋放產能20萬噸;漯河生產基地3月開始建設,一期規劃產能7.5萬噸,預計將於2021年底投產,二期規劃產能7.5萬噸,預計將於2022年底投產;簡陽工廠預計下半年開始建設規劃,一期規劃產能10萬噸,計劃2022年投產;馬來西亞合資工廠於2020年初投產,小產能在運輸不便時有力支持了海外銷售(佔比微提至4.7%),泰國工廠也已經完成土地購買協議,目前處於總體規劃階段,一期設計產能2萬噸,計劃於2021年上半年開始建設,預計將於2022年投產;二期設計產能2萬噸,預計將於2025年投產。

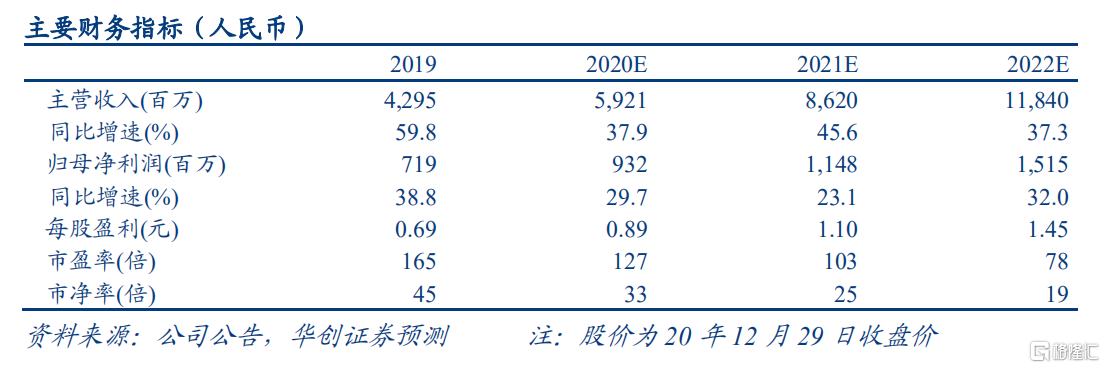

盈利預測:我們強調公司是在好賽道上,以現有的強大品牌+靈活的制度、較強激勵賣成癮性單品,在研發端以低試錯成本的靈活機制(產品項目制)鼓勵全民研發,銷售端以合夥人/師徒制,以及每季度PK制度進行強激勵,當前渠道下沉迅速,組合拳配合良好。考慮調價影響持續,我們下調2020年-2022年EPS預測至0.89元、1.10元和1.45元。當前股價對應PE分別為127倍、103倍和78倍。鑑於公司“強勢品牌背書,靈活的研發機制,充分賦能銷售團隊的管理機制”三項能力領先市場,同時考慮到未來行業集中度進一步提升,方便食品有望成為居家常備產品,給予公司2022年80倍PE,對應股價為137.8港元(當前匯率),維持“推薦”評級。

風險提示:上游原材料成本價格上漲壓力;關聯方海底撈門店擴張不及預期;第三方渠道拓展不及預期;新產品推廣成功率不及預期。