2020年,國內房地產開發公司紛紛分拆旗下物管公司赴港IPO,絕大部分物管IPO均順利以較高估值倍數發行,其中不乏高瓴、奧陸、雪湖等重磅著名投資公司身影隱現,更吸引騰訊、京東等互聯網巨頭前來重金參與,這些説明物業管理賽道仍被機構投資者長期看好,也從側面證明物業管理行業的大浪潮仍在延續和深化。

近期,港股市場的整個物管板塊展開了反彈。據富途行情軟件所顯示,物業服務及管理板塊指數自低位起已反彈接近10%的幅度。整體上看,物管行業在資本市場已有回暖之勢。

回顧全年,港股市場整個物管板塊位居漲幅前三的上市公司分別為銀城生活服務、永升生活服務和寶龍商業,其累計漲幅分別為221%、199%和150%。

2020年,非住宅物業管理企業,特別是商業物管上市公司得到了市場的青睞,如寶龍商業這類專注於商業零售領域的商業物業服務稀缺標的,其價值更是值得不斷進行挖掘。

至截稿時間,恰逢寶龍商業(9909.HK)上市一週年,我們不妨來從各個維度對寶龍商業進行復盤。

一、物管行業進入“雙城記”時代,要做“時間的朋友”就要選擇龍頭公司

查爾斯·狄更斯所著的《雙城記》,其開篇就寫出了一句傳世名言——這是最好的時代,這是最壞的時代。用它來形容眼下的物管行業的發展狀況,最貼切不過了。

自2014年彩生活上市以來,物管公司便紛紛謀求上市之路——2018年物管公司開始加速

上市步伐,2019年迎來了第一次爆發期,2020年更出現了整個行業扎堆上市現象,前所未有的大浪潮業已形成。截至2020年12月底,共計有17家物管公司成功登陸港交所,上市數量同比幾乎翻了一番。

目前,主要業務在內地的上市物業管理公司(A股+H股)共有41家,而根據中國物業管理協會提供的數據,整個物業管理行業的收入規模已經超過萬億。

綜合存量和增量的發展機會來看,我們認為物管行業仍處於成長階段,未來數年或持續受益於房地產行業竣工週期及行業滲透率的提升。從行業競爭格局切入,當前百強物管企業的市佔率僅約21%,與成熟市場相比存在較大差距,因此行業集中度提升也是大勢所趨。

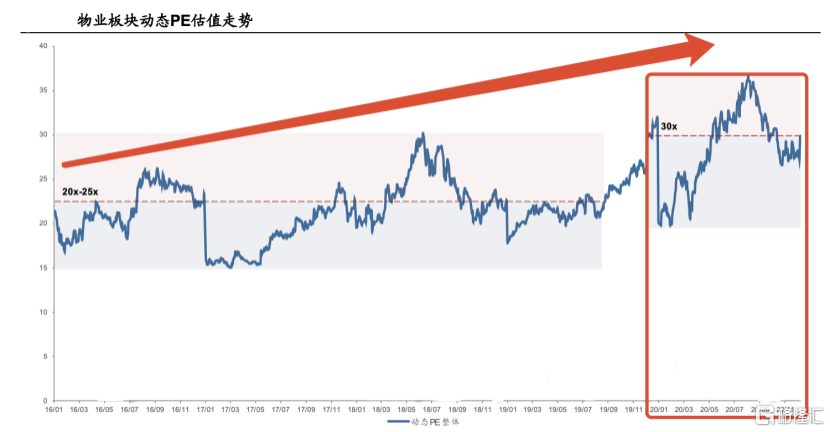

若拉長時間看,自2016年以來整個物業板塊的估值都是維持在反覆提升的過程當中。

但今年以來,港股物業板塊的動態估值走勢維持了震盪走勢,年初和年末幾乎在同一水平附近,當前整個物業板塊的估值中樞約為30倍,這是一個歷史最優的水平。其實看到下面這張圖後,也就不難理解為什麼在2020年物管公司要扎堆上市,因為估值中樞到了這個水平附近,再往上提升的空間或已經不多。這意味着我們的投資,未來在這個行業能賺到的錢大概率是來自於業績增長的錢。

儘管,物業管理行業已經邁入了發展的黃金時代,但是不可否認,這也是一個殘酷的大浪淘沙的時代,留下的剩者將有機會共享龐大的市場空間。因此,各方比拼的更是長跑能力。要以長期主義出發,要做時間的朋友,陪伴優質企業成長。

在這樣大背景之下,龍頭物管企業的價值會愈發凸顯,也是未來持續吸引資金關注的對象。廣發研報也對此現象作出了描述,今年以來,物管行業龍頭企業的估值提升要遠優於非龍頭企業,結構性分化劇烈。

當整個物管板塊上市企業數量增多之後,未來行業內部大概率會延續或產生三個分化:第一個是強弱的分化,第二個是細分領域的結構性機會,第三個是升級轉型的分化。

第一個分化啟發我們要選擇龍頭企業,而第二、第三個分化,吿訴了我們要選擇那些存在優勢的細分領域,以及可面向未來且有能力實現智慧升級的大平台。透過覆盤,我們認為這些特徵都可以在寶龍商業身上可以找到,更具體的分析我們會在以下的章節來展開,這裏就先不展開。

今年以來非住宅物業或商業物管這些賽道受到了市場的青睞,特別是具備稀缺性和不可複製性的核心標的。市場之所以看好非住宅物業或商業物業,其實是因為住宅物業管理的未來增量/增速容易被上游房地產開發所限制了,其次是物管社會化的浪潮,使得非住宅物業管理的滲透速度要優於住宅物業。

另外,非住宅物業相較於住宅物業普遍有更高的物業費,有更順暢的提價邏輯和理由和更高的收繳率,最重要的是擁有更高的毛利率,在收入和盈利能力兩個維度去考量,非住宅物業均優於住宅物業。而在疫情控制之後,國家推出鼓勵消費的多項舉措,特別是推出以“內循環”為主經濟指導方針,實體商業零售的商業板塊復甦的速度會更為顯著,故而,像寶龍商業這類專注於商業零售領域的龍頭企業將持續受益。

具體來説,相較其他商業地產運營商,寶龍商業產品線非常齊全,其也是國內少有的能建立和運營多種類型商業物業的運營服務供應商之一。若結合其自身的發展規劃(如寶龍地產和寶龍商業在中期業績發佈會上提出的五年計劃)考慮,不難發現,寶龍商業的發展和增長更具備確定性和持久性。

二、全面佈局商業賽道,凝聚核心優勢,打造智慧商業領頭羊

以下我們想以規模擴張、賽道佈局、地域優勢,以及科技化與數字化轉型領等幾個方面來簡單論述寶龍商業的基本面情況和投資價值。

A 規模擴張

按公吿所示,2020上半年,寶龍商業的收入規模約為8.69 億元,同比增長16.0%;實現淨利潤1.45 億元,同比增長66.4%。這是在疫情影響最大的上半年所做出的成績,實屬難得。2020年上半年,公司在管商場平均出租率87.1%,較2019年底僅下降2.3 個百分點,可充分體現公司項目的優質和運營能力的強大。

截至2020年中期,公司的商業在管面積698萬平米,合約面積990萬平米,商業的合約面積/在管面積約為141.8%,上半年由於商業並無新項目開業,所以其對應的在管/合約面積並沒有增長,上半年公司在管51個零售商業物業。另外,公司的住宅在管面積1165萬平米,合約面積1991萬平米,住宅的合約面積/在管面積約為170.9%,上半年住宅的在管和合約面積幾乎沒有增長,但儲備豐厚,支撐未來數年的增長。

就全年來看,公司的內生性增長主要的來源乃集中在公司商業項目,其集中在下半年推出,據瞭解,寶龍商業在今年下半年計劃集中新開業項目13個,開業面積135萬平米,將為明年業績增長提供保障,而按照2019年底披露的籌備計劃,寶龍商業在2021年和2022年分別有27個和5個項目開業,另據悉,目前公司籌備中的項目共計有45個,其中40個來自關聯母公司寶龍地產,5個來自於獨立第三方,計劃全部會在2022年前全部落地。

此外,寶龍地產和寶龍商業在中期業績發佈會上提出的五年計劃表示,寶龍商業未來五年計劃將新增100個商業項目開業,若按此計劃的進度,寶龍商業未來五年的年均新增項目開業僅來自於寶龍地產的,就有約50個項目新增在管項目的預期。這是驅動公司在商業方面持續實現內生性成長的重要因素,而另一個方面就是隨着商業景氣週期進行提價和平均出租率的提升所帶來的收入增長。

另一方面,透過外延式併購來增強其自身業態組合的構建和服務能力的提升、在管/合約規模的提升,寶龍商業在今年也做出了重要的突破——收購浙江星匯商業管理有限公司60%股權。

據公開資料所示,浙江星匯的在管面積(含停車場)約89萬平米,在管項目14個,是浙江省領先的輕資產商業管理公司,公司合作商户1000家,戰略合作伙伴50家,其具有豐富的商業街運營的管理經驗。通過收購浙江星匯,寶龍商業將顯著增強自身的商業街運營實力,與寶龍商業所擅長的購物中心的產品線形成良好的互補,同時也符合公司深耕長三角地區的戰略佈局。通過收購在特定領域表現優秀的團隊及其資源網絡,進一步鞏固了對公司長期發展更為重要的運營服務和管理能力、人才梯隊的建設能力,這將支撐公司品牌輸出、管理能力輸出之下的在管面積的持續擴張。

收購浙江星匯是對公司現有業務的有效補充,同時將大大加快公司輕資產模式輸出或拓展的速度,管理層也曾對外表示,未來還會以相似的併購思路延續到其他省份的外拓實踐之中。

B賽道佈局和地域優勢

目前,聚焦在商業方面的優勢,公司已經形成了“寶龍一城”、“寶龍城”、“寶龍廣場”和“寶龍天地”四大品牌,實現了低中高端定位的全覆蓋。由此可見,相較其他商業地產運營商,寶龍商業產品線非常齊全。從定位於社區商業的“寶龍廣場”和商業街的“寶龍天地”,

到中高端“寶龍城”,最後到定位高端商業的“寶龍一城”,公司各大商業品牌線定位清晰,差異化顯著。主要瞄準中高端消費羣體的寶龍商業,現已發展成為國內少有的能建立和運營多種類型商業物業的運營服務供應商之一,這種能力使得公司在業內具有稀缺性和辨析度。

公司深耕長三角的發展戰略,確保了其長期業績的穩健性,一方面,長三角地區城鎮化率和人均可支配收入均高於全國平均水平,消費潛力旺盛,有利於公司在商業零售賽道的佈局;另一方面,公司在長期深耕長三角區域擁有領先優勢,長三角區域也是佈局的主要佈局陣地,2020上半年,公司在長三角地區的商業在管面積和住宅的在管面積分別佔兩項業務在管總面積的45.26%及55.13%,而按照2019年底公佈的規劃,籌備中的45個項目中,其中有35個位於長三角地區,數量佔比高達 78%,建築面積佔比達到了80%。

最後,從行業競爭格局來看,長三角地區商業運營服務公司的集中度並不高,據招股書提供數據所示,2018年CR5的市場佔有率為12.8%,因此作為長三角區域領先的商業物業管理企業——寶龍商業,未來可繼續基於其在長三角的優勢和佈局,持續提升市場份額,進一步加強公司在長三角區域的優勢。

值得一提的是,按照短中期的發展趨勢,基於公司在長三角的優勢,提升長三角項目的佔比將顯著改善公司項目整體的運營情況,提升盈利水平。

C科技化與數字化轉型領先

2018年,寶龍商業和騰訊旗下附屬公司結為戰略伙伴,共同推出"鈕釦計劃",雙方共同開發"寶龍悠悠"和"寶龍商+"微信小程序,並將小程序和公司已有的PM系統進行整合,使得管理團隊、商户、業主和消費者多方的數據可彙集到一個平台。

可見,寶龍商業在打造和構建智慧商業生態方面,與同業比較,存在較強的領先優勢。

大行報吿指出,用科技賦能物業管理,能夠使得商業管理團隊更好地整合商户資源、提升商業資產對客流量的吸引力,從而實現商業資產長期穩定的收入和確保資產的增值保值。換而言之,透過科技賦能和數字化升級轉型,可大大增強消費者和商户、業主、品牌及各戰略合作方對商業物業管理公司的粘性,同時通過提升服務附加值來最終達到業績改善的目的。

三、結尾

經過上述盤點之後,不難發現,上市後的寶龍商業正逐步加速成長,隨着公司新提出的未來五年規劃,將繼續加強在商業項目方面的佈局,並且進一步聚焦優勢所在的長三角區域,分享行業集中度提升帶來的發展機會。

而其在外拓和輕資產收購方面,寶龍商業繼續延着能力收購、團隊或人才收購、業態收購等最終打造成為大平台的思路來進行,這也意味着,該公司在打磨運營和服務能力方面的付出和毅力是不能小覷的,這或許是公司商業項目擁有較高平均出租率的重要歸因之一。

最後,據wind收錄的數據顯示,大行合共發佈了17份研報,一致性評級為「增持」,而一致目標價為30.67港元,潛在上漲空間為28.85%,大行一致性預期的2020/2021/2022年公司的收入(E)和歸母淨利潤(E)增速分別為25.5%/37.4%/35.0%和66.1%/42.9%/36.5%,按照該盈利增速預測,寶龍商業在2020-2022年按現價對應的預期估值(倍數)分別為43.3/30.5/22.4倍。

據此來看,雖然在過去一年寶龍商業累計漲幅愈150%,但其估值從中長期但角度仍處於合理水平,這表示長期持有公司的投資者,仍將有機會分享到來自公司長期業績釋放帶來的成長和增值。此外,該公司在科技與數字化轉型方面取得領先,有望進一步開創出新的盈利模式,這進一步為未來的穩步行進照亮的前路。