機構:中信證券

評級:買入

目標價:26.32 港元

我們認為,抬升單盤盈利曲線的能力,較之介入單盤經營的時間點更加重要。併購的確不是好的拓盤方式,但公司能堅持科技化、網格化、內部市場化,堅持強管控,有可能從根本上提升物業管理服務的底層效率和專業程度。如果公司有戰略定力,一時間為優化區域濃度而付出併購對價,則是合理的。我們認為公司是一個“真成長”企業,主要是因為公司解構基層業務單元,賦能基層員工,提升行業專業效率的決心和實踐。基於此,我們首次覆蓋給予公司“買入”的投資評級和 26.32 港元的目標價。

▍公司是品牌後發,併購為主拓盤,快速成長的物管公司。公司 2019 年起才規模化啟動市場化外拓和併購,品牌影響力也從低點起步。公司 2020 年中期在管面積超過 8570 萬平米,合同面積 12550 萬平米。

▍市場對公司充滿質疑。由於公司品牌後起,故而外拓不可能和綠城服務、金科服務等強勢品牌相比。儘管 2020 年公司第三方外拓料遠超歷史水平,但預計併購仍將貢獻在管面積增長的 60%以上。市場質疑併購不是一種好的拓盤方式。另外,世茂集團雖然當期業務支持力度不小,但其交付規模的增長潛力並不大。

▍抬升單盤盈利曲線,單盤層面增收降本,較之拓盤方式更加重要。我們一直認為,在其他因素相同情況下,併購比不上全委外拓,併購不是好的拓盤模式。但對公司來説,拓盤方式並非價值的核心決定因素。公司以科技化、網格化、內部市場化等手段,有效提升了人均產出,降低了人工成本佔總成本比例,初步推進了底層業務專業化,併為日後以專業化驅動滿意度打下基礎。我們認為,公司在戰略層面特別重視提升單盤盈利曲線,這才是公司價值的核心決定因素。

▍行業頭部品牌護城河尚不寬廣,公司有望透過解構服務,提升效率優化品牌,併購增加區域業務濃度是提升專業服務水平的路徑。除了商管賽道,絕大多數物管細分領域品牌護城河尚不寬廣,所有物管公司的專業度和效率都有待提升。強化中後台,提升效率的規模前提是單城市的業務濃度。作為後發競爭者,公司透過階段性併購來實現最終的業務平台化,如果公司能在併購之後實現強管控和運營提升,併購就是合理的。雖然在物管行業缺乏典型案例,但經紀行業的貝殼(及其前身鏈家)已經進有了成功先例。

▍風險因素:公司戰略執行風險;公司併購對價過高風險。

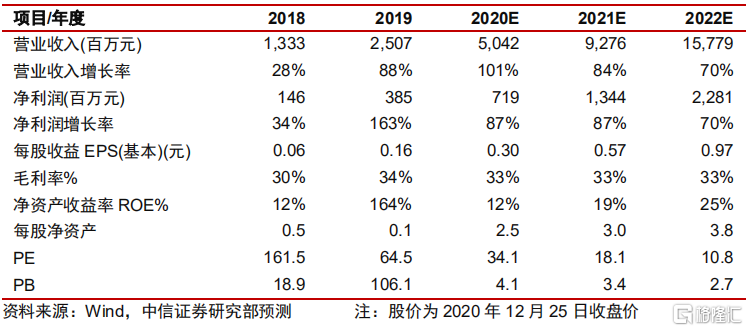

▍公司有望在抬高單盤盈利曲線方面位於業內領先位置,結合公司當前估值,首次覆蓋,給予公司“買入”的投資評級,並作為行業首選積極推薦。我們預計,公司在 2020/2021/2022年在管面積淨增長分別達到 6,700/9,400/9,800萬平米,其中併購能貢獻約 4,100/6,000/5,000 萬平米。隨着公司專業度和滿意度提升,我們預計 2022 年後公司內生造血能力將明顯提升。我們預計,公司 20/21/22年度收入規模將達到 50.6/92.5/158.5 億元,淨利潤達到 7.2/13.4/22.8 億元,對應 EPS 預測 0.30/0.57/0.97 元每股。考慮到公司在效率方面的提升潛力,儘管短期併購確實佔比偏多,我們給予公司 2022 年 23 倍 PE,即 26.32 港元的目標價,公司當前股價 12.00 港元,首次覆蓋,給予公司“買入”的投資評級。