機構:國元證券

評級:買入

目標價:5.6港元

投資要點

信邦控股:領先的汽車電鍍內飾件供應商

公司是國內領先汽車塑料電鍍零件供貨商,產品包括內部手柄、車門飾板、方向盤零件及儀表盤等,內飾件收入佔比 90%以上。中國區收入佔比最大,達 42.5%;其次為北美區,佔比 31.6%。公司 2015-2019 年收入保持穩健增長,CAGR 達 15.3%。歸母淨利潤受 2018 年底無錫基地生產中斷影響有較大波動,2015-2019 年 CAGR 為-2.0%;若去除 2019 年,則 CAGR 為 21.2%。

公司的核心優勢在哪裏?

我們認為公司的核心優勢主要包括:1)汽車電鍍行業具有較高的進入壁壘,其中包括環保資質、資本以及技術門檻;2)公司具有全球產能佈局,目前擁有 5 個國內生產基地以及 1 個海外基地,年電鍍產能約 419 萬平方米。同時,公司客户羣優異,包括頭部車企戴姆勒、通用、大眾等以及一級供應商TRW、弗吉亞等;3)公司重視研發投入,工藝持續改進,2020H1 研發開支佔收入比重提升至 3.7%,過去幾年持續提升;4)公司一站式服務的業務模式加上高良品率使得公司利潤率水平高於同行;5)在手訂單充足,能見度高,保守估計 2021 年訂單額達 23.8 億人民幣。

當下投資邏輯

1)業績反轉:隨着無錫基地生產中斷影響逐漸消退,公司將受益於國內疫情緩和後的需求回補以及明年海外市場的逐漸復甦,產能利用率的增加將推升公司盈利能力;2)公司已打入特斯拉供應鏈,未來將持續受益於特斯拉銷量規模的提升。同時,特斯拉的背書有助於公司開拓其他新能源客户,在電動化浪潮中逐步升級為 Tie one 廠商,提升國內/全球份額。

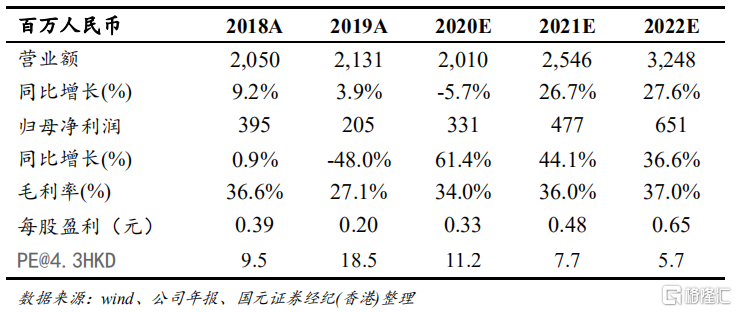

給予“買入”評級,目標價 5.6 港元

公司作為國內電鍍汽車內飾件的龍頭供應商,將充分受益於疫情後周期下的需求復甦。並且,公司已成功進入特斯拉供應鏈,相關訂單不斷增加,與蔚來、小鵬等造車新勢力的合作也逐步增多,我們認為公司在新能源汽車方向佈局早,優勢明顯,發展前景廣闊。我們預測公司 2020/2021/2022 年 EPS分別為 0.33/0.48/0.65 元,給予公司目標價 5.6 港元,對應 2021 年 10 倍 PE,首次覆蓋,給予“買入”評級。