機構:招商銀行

評級:買入

目標價:348港元

美團 3Q20 業績亮眼,收入/調整後淨利潤同比增長 29%/6%(較市場預期高 4%/95%)。所有分部業績均超我們預期。我們看好社區團購 TAM,並期待美團發揮其供應鏈和流量優勢帶來進一步提升空間。4Q20 收入將持續加速。我們將收入預測上調 3%/8%/12%,目標價由 290 港元上調至 348 港元。

3Q20 業績強勁。3Q20 收入同比增速加快至 29%,較市場預期高 4%。經調淨利潤達 21 億元人民幣,較市場預期高 95%,主要是由於到店酒旅利潤率高於預期。分部來看,外賣/到店酒旅/新業務收入分別同比增長 33%/5%/43%(我們預期為27%/3%/23%),營業利潤率分別為 3.7%/43.0%/-24.7%。

4Q20 收入加速有望持續。美團第三季度各分部業務收入均錄得正增長。受益於強季節性和豐富的消費類別(例如夜宵、下午茶),外賣交易額/訂單量/平均訂單金額分別同比增長 36%/30%/4.5%(2Q20 為 17%/7%/9%),變現率為 13.6% (2Q20 為 13.4%)。展望未來,我們預計 4Q20 外賣收入將同比增長 34%,運營利潤率為 3.1%。3Q20 到店酒旅收入同比增長 5%(2Q20 為-13%),疫情後首次實現正增長,其中國內酒店間夜量同比增長 4%(2Q20為-17%)。我們預計4Q20 該細分市場將實現雙位數增長,源於低線城市復甦較快及高端酒店持續擴張。

憧憬社區團購新動能。3Q20新業務收入同比增長 43%(2Q20 為 22%)。市場聚焦社區團購業務策略及競爭格局。疫情剛需+資本試錯催生社區團購千億市場。我們看好社區團購空間,各平台投資力度亦將加大。與同行的激進擴張策略相比,美團更加註重體系管理、能力提升(在覆蓋度的前提下),未來將持續發揮供應鏈優勢、地推能力及產品矩陣協同效應(美團優選+買菜+閃購)。其中,優選聚焦低線城市、買菜強在高線(平均訂單金額及利潤率較高),閃購高低線兼顧。我們預計中短期社區團購將依舊處於投入期,各平台將完善供應鏈體系及次日履約能力以構築差異化壁壘。

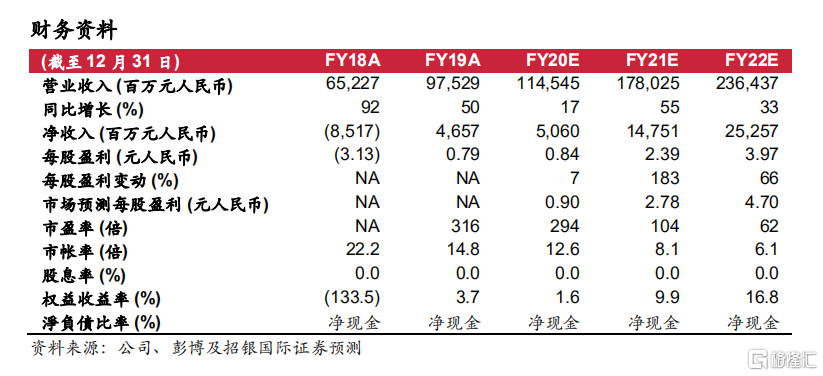

維持買入評級。我們上調 2020/21/22 財年收入預測 3%/8%/12%,並下調淨利潤預測 3%/12%/2%。我們基於分佈加總的新目標價為 348 港元(相當於 9.7 倍/7.3倍的 2021/22 財年預測市銷率)。看好美團長期增長態勢及結構性機遇(例如食雜零售、數字化運營)。