近一週以來,新股市場認購火爆,包括泡泡瑪特、和鉑醫療在內的多隻新股都實現了大幅超額認購。11月26日至12月1日,京東健康(06618.HK)完成招股,超購108倍,以招股區間上限價格計算,京東健康的市值將超過2000億港元,強勢的吸金效應之下有望掀起港股新股市場一波新的高潮。

據媒體報道,京東健康此次將全球發售約3.82億股股份,其中香港發售1909.5萬股股份,國際發售3.63億股股份,招股價區間為62.80—70.58港元/股,將於12月8日上市。令人關注的是,此次上市京東健康引入多家明星投資機構作為戰略融資,包括新加坡主權財富基金新加坡政府投資公司(GIC Pte)、高瓴資本和貝萊德集團(BlackRock)在內的六大基石投資者認購達13.5億美元。

此前已有阿里健康和平安好醫生相繼登陸港交所,且自上市以來兩者股價接連創下歷史新高,漲幅表現亮眼,目前兩者總市值分別達到了3027億港元和1062億港元。此次京東健康受到眾多頂級資本青睞,憑藉卓越的品牌影響力和賽道成長力,或將大概率延續阿里健康和平安好醫生的上市表現。

一、醫療行業加速數字化轉型,對接互醫賽道未來成長可期

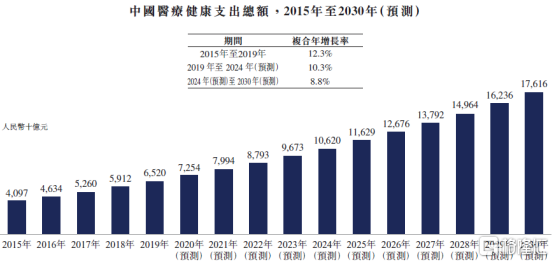

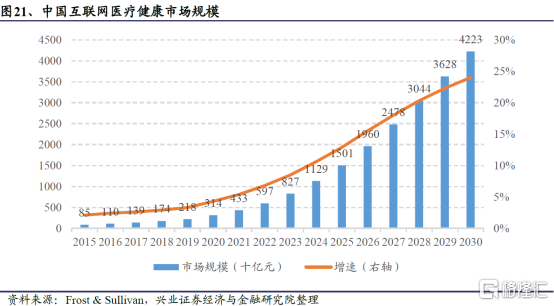

據弗若斯特沙利文報告顯示,從行業市場規模來看,國內互聯網醫療行業建立在龐大的中國醫療健康市場之上,作為醫療大國,不論是從支出規模還是需求規模來看,國內醫療健康市場的前景也都極為樂觀。2019年,我國醫療健康支出總額排名全球第二,達到6.52萬億元,預測2024年及2030年將分別增長到10.62萬億元和17.62萬億元。龐大的國內醫療市場支撐之下,互聯網醫療市場規模伴隨近年來移動互聯網紅利、政策支持等因素驅動也迎來了快速增長。市場預計2030年互聯網醫療市場規模將達到4.22萬億元,2019-2030年複合增速達到130.9%。

(圖片來源:弗若斯特沙利文)

聚焦互聯網醫療健康行業高速增長背後的驅動因子,一方面在於政策層面持續釋放紅利,包括出台“互聯網+”醫保服務指導意見,以及規範在線藥品銷售的新規等。同時,今年的疫情加速了互聯網醫療健康行業發展,疫情使大眾對互聯網醫療的需求越來越多,這進一步推動了市場的下沉與擴容,使互聯網醫療真正駛入了發展“快車道”。

此外,技術的進步加快了互聯網醫療數字化的進程。具體來看,人工智能和大數據技術為分級診療系統提供支持,物聯網和5G亦在檢測、預防、診斷及病後護理方面創新健康管理方式,在這一系列技術賦能之下,互聯網醫療不僅為用户帶來更便捷的就醫體驗,更提升了整個醫療行業的效率。

基於以上,在“互聯網+醫療健康”相關政策及技術不斷進步的推動下,尤其是今年在新冠肺炎疫情帶來的加速效應下,互聯網醫療行業已經全面進入到新一輪的高速發展期,市場前景可觀。

以此再來觀之京東健康,其業務主要包含醫藥電商和提供醫療健康服務。而當前,中國的醫療健康行業線上滲透率仍然還很低,據公司招股説明書顯示,2019年中國僅有2.4%的藥品通過院外在線零售藥房分銷,在線問診佔總諮詢量的6.0%,這也進一步驗證了互聯網醫療行業仍然存在着在巨大的增長空間。可見,京東健康處於互聯網醫療行業快車道,龐大的市場機遇下,也為其未來發展帶來了巨大的成長機遇。

二、“零售藥房+在線醫療健康服務”雙輪驅動,渠道下沉凸顯競爭優勢

互聯網醫療健康行業可謂是一條康莊大道:增速快且滲透率低提升空間大,在這條賽道上究竟什麼樣的引擎和配置才能驅動企業飛速發展、成為佇立巔峯的巨頭呢?

這無外乎於兩點,能形成“護城河”的業務模式和下沉夠深的渠道佈局。一是擁有能自我循環的閉合業務生態系統,從而能留存足夠多的用户流量;二是擁有拓展下沉市場的能力,獲得發展新動能。

我們不妨先來看京東健康的業務“護城河”效果。

京東健康將零售藥房和在線醫療健康服務連接起來,共享用户流量和醫療團隊,致力於打造“互聯網+醫療健康”產業生態,形成閉環體系。對於零售藥房業務,零售藥房業務主要採用B2C(自營)、POP(平台)和O2O(全渠道)三種經營模式。截至2020年6月30日,京東健康在線平台上擁有超過9000家第三方商家。在全國範圍內有11個藥品專用倉庫,超過230個非藥品倉庫。全渠道佈局已覆蓋全國超過200個城市,按需求可提供當日達、次日達、30分鐘、7*24快速送達服務。

對於在線醫療健康服務,京東健康抓住用户全場景的不同藥品需求,提供各項增值服務。零售藥房業務為在線醫療健康服務提供潛在用户,在線醫療健康服務又會為零售藥房創造新的需求,二者最終形成“醫+藥”閉環體系,為用户提供一站式醫療健康服務。

京東健康的在線醫療健康服務包括在線問診和處方續簽、慢性病管理、家庭醫生和消費醫療健康服務等,是零售藥房業務的重要延伸,對於增強用户粘性的作用不可或缺。2020年上半年,京東健康的日均在線問診量達到了近9萬次。截至2020年9月20日,京東健康互聯網醫院平台上有超過6.8萬多名自有和外部醫生。此外,京東健康已經建立了龐大的全職醫生團隊,這些全職醫生擁有的醫療專業經驗平均超過15年。

(京東健康“醫+藥”雙輪驅動示意圖 來源:公司招股説明書)

再來看京東健康的渠道下沉是否具有優勢?

基層醫療市場是互聯網醫療企業新增動能。據2019年衞生健康事業發展統計公報顯示,國內基層醫療市場空間龐大,基層醫藥機構佔據全國衞生醫療機構的95%,而中國大概有70%的人口在縣域。當前,基層醫療機構普遍存在“藥品少”和“服務難”兩大短板,很難為基層居民提供有效的醫療手段。互聯網醫療行業天然有優勢切入這一下沉領域,藉助科技賦能,提升基層衞生服務效率和服務質量,達到對居民健康管理的深度覆蓋,進而挖掘出更大的市場潛力和價值,構建在賽道中的核心競爭優勢。

以此再來看京東健康,公司依託強大的供應鏈體系和技術優勢,已經在下沉市場站穩腳根。

一方面,“京東健康-聯盟大藥房”聚焦縣域藥店,依託於京東健康的供應鏈、大數據、技術等能力,為線下零售藥房終端提供大健康多品類貨源、醫療服務能力和運營指導,助力合作藥房成為縣域級“健康管家”,讓覆蓋全週期、全場景的健康服務觸達到更多用户。另一方面,藥京採作為京東健康旗下零售藥房一站式採購及服務平台,也為單體藥店、中小型連鎖藥店、村醫診所和衞生室帶來醫療服務能力,用數字化技術提升傳統渠道效率。截至2020年5月,藥京採下遊商家用户數已超過17萬,且基層診所,村衞生室佔比快速增加。2020年京東藥京採迎來了第四個“11.11”,平台的累計成交金額同比增長近3倍,保持高速增長態勢。

三、醫藥電商龍頭,互醫行業盈利最強者

此次京東健康上市,國內三大互聯網醫療巨頭聚首,那麼相比之下,京東健康有何優勢?

首先,京東健康和阿里健康都能借助母公司的用户流量和供應鏈優勢,從電商出發,再拓展到互聯網醫療領域;平安好醫生則不同,其母公司平安集團非電商背景,平安好醫生更多的是從醫療服務出發,進而擴展到互聯網醫療的其他環節。此外,從業務和商業模式來看,三者業務整體上可以分為零售藥房業務和在線醫療健康服務業務,商業模式均為B2B+B2C+O2O模式。

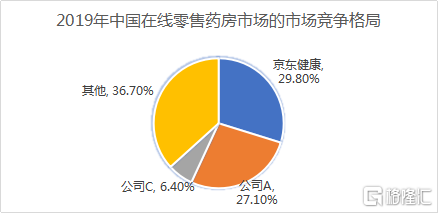

相較而言,京東所佈局的市場機會前景更為樂觀。據弗若斯特沙利文報告顯示,2019年國內醫藥電商滲透率僅為7%,而相比之下,易觀千帆的數據顯示在線問診服務領域的用户滲透率已經高達82%,可見,醫藥電商市場的成長空間更為廣闊,京東健康作為這一領域佔據頭部地位的企業,更有機會在行業內實現佔據市場先機,實現快速成長。

(圖片來源:根據弗若斯特沙利文數據整理)

從盈利增長持續穩定性來看,京東健康表現最佳。2017年-2020H1京東健康淨利潤分別為2.09億元,2.48億元,3.44億元和3.71億元,2017年-2020年財年阿里健康的經調整淨利潤為-0.98億元,0.08億元,1.22億元和2.61億元。平安好醫生則是連年虧損,2020年上半年經調整淨利潤為-2.08億元。

京東健康實現持續盈利,主要是因為供應鏈管理能力較強,以及獲客效率較高。2019年京東健康的履約開支在收入佔比僅為10.8%;阿里健康的履約開支較高,在收入佔比為11.23%。履約費用的下降反映出京東健康的物流及倉儲服務或者説供應鏈的管理優於阿里健康,這對於電商利潤水平的提升至關重要。銷售費用佔比方面,京東健康、阿里健康和平安好醫生分別為6.9%,8.93%和23.82%,這説明京東健康獲客效率較高。

(圖片來源:各公司財報,富途牛牛)

總體來看,京東健康變現能力上表現出眾,同時依託京東的供應鏈能力,公司在互聯網醫療賽道上的競爭優勢也十分明顯,其在保持業務體量高速增長的同時在成本控制上亦表現優異,展現出了良好的規模效益,優質的佈局疊加高成長性的業績支撐,有助於公司發展步入正向循環,持續在行業中保持領先地位。

四、估值

談及估值和定價,以招股區間價上限計(每股70.58港元),京東健康的市值為2207億港元。據此,京東健康、阿里健康和平安好醫生的市銷率分別為20倍,37倍和19倍。基於京東健康所處的互醫高速賽道和互聯網醫療健康平台的龍頭地位,公司保持較高增速的確定性較高,加上強大的供應鏈管理和盈利能力,該市銷率範圍並不算高。考慮到京東健康自身發展強勁,處於醫療健康這個優質賽道,渠道優勢突出,以及有着高瓴資本等六大基石投資者壓陣,在高成長預期之下,此次上市表現或將帶給市場驚喜。