機構:國元證券

評級:買入

目標價:4.21 港元

投資要點

羽絨服繼續引領收入增長,利潤超預期增長

公司收入增加 5.1%至約人民幣 46.611 億元;毛利率提升 4.3 個百分點至 47.8%;經營溢利率提升 3.5 個百分點至 14.3%;公司權益股東應占溢利上升41.8%至約人民幣 4.860億元。1、收入增長情況符合我們此前預期。品牌羽絨服業務依舊保持主導,佔比由去年同期的 57.1%提升至64.1%,同比增長18%。OEM 收入則同比下跌8.9%,女裝業務下跌18.5%,也基本在預期波動範圍之內。2、毛利率上升 4.3%則超過我們的預期,主要系品牌羽絨服業務的毛利率增加 3.5%所致,其中波司登品牌毛利率提升了2.9%。3、得益於毛利率的提升以及公司良好的費用控制(銷售、管理和財務費用分別提升 0.7/0.8/0.6PCT,幅度較小,體現強運營能力),權益股東應占溢利上升 41.8%,超出我們的預期。4、公司今年將着力打造“效率年”,力爭以更低的成本,獲取更好的品牌建設。我們認為,公司未來盈利的增長關鍵就在於是否可以強化品牌定位,抓住消費者心智,逐漸樹立中高端品牌形象。

庫存週轉有所上升,全年預計保持平穩水平

庫存方面,今年疫情後,原料價格下行,公司提前鎖定了一些原材料的價格,備了一些貨,所以原材料存貨上漲,但整體存貨絕對值下降。週轉天數上升 28 天,主要是期初存貨上升,但全年來看,預計全年週轉天數不會上升。

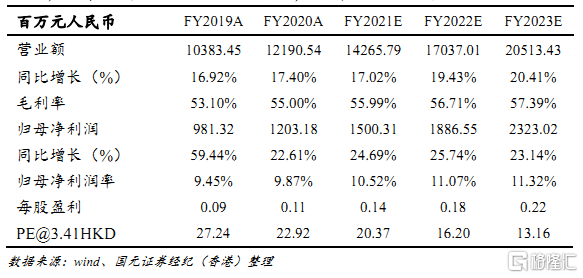

維持“買入”評級,給予目標價 4.21 港元

公司此次業績淡季不淡,超出預期,盈利能力和費用管控力度較好,我們持續看好公司進一步提升品牌定位,優化渠道,提升量和價,推動業績增長。我們仍看好公司長線的品牌成長。我們上調業績預測,預計公司FY2021/2022/2023的 EPS 分別為 0.14/0.18/0.22元, 給予 FY2022年 20倍PE,給予公司目標價至 4.21港元,維持“買入”評級。