總結

- 物業絕對龍頭,在物業百強企業中排名前五;

- 母企恆大集團的土儲面積約2.4億平方米,恆大物業合約面積/在管面積比例達到2倍,未來業績確定性強;

- 淨利潤爆發式增長,3年複合增速195.5%,毛利率穩步提升;

- 引入騰訊、紅杉等知名戰略投資者以及21名基石,爲市場背書;

- 公開發售股份最大比例僅20%,預計不啓動回撥,拋壓可控;

- 2021年PE約21倍,對標碧桂園服務,估值仍有提升空間。

打新分析

1、招股信息

(1)簡稱及代碼: 恆大物業,6666.HK

(2)招股日期: 11.23-11.26

上市日期: 12.2

計息日: 5天

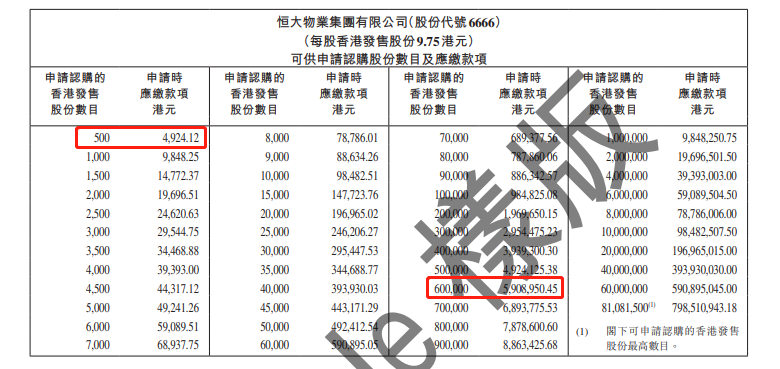

(3)發行價格: 8.5-9.75港元

(4)入場費: 4924.12港元,乙頭需認購60萬股(1200手),金額約590.9萬港元;以3.5%年利率和10倍槓桿計算,融1手利息約2.1港元,乙頭利息2550港元

(5)發行股數: 16.21622億股(50%舊股,50%新股),90%國際配售,10%公開發售,1手500股

(6)超額配股權: 有,可按發售價發行最多約2.43億股(佔發售股份的15%),以補足國配的超額認購

(7)集資金額: 137.84-158.11億港元

(8)市值: 918.9-1054.1億港元

(9)市盈率: PE(TTM)47-54倍,根據投行預測,以招股價中位數計算,2020/2021年PE分別約35/22倍

(10)保薦人: 華泰國際、UBS、農銀、建銀、中信裏昂、海通

(11)穩定價格操作人: UBS

(12)基石: 深圳凱爾、商湯科技、京基集團等21名,按最高發售價計,合共鎖定45.6%的發售股份,禁售期6個月

2、回撥機制及中籤率

14倍以內,公開比例爲10%,甲乙組分別有162163手

14-49倍,公開比例提升至14%,甲乙組分別有227028手

49-99倍,公開比例提升至17%,甲乙組分別有275656手

99倍或以上,公開比例提升至20%,甲乙組分別有324325手

最近上市的兩隻物業股金科、融創的表現讓物業股的氣氛有所回暖,但同期將有京東健康、藍月亮、泡泡瑪特等大型IPO,預計恆大物業的申購人數仍然不會超過10萬,在不回撥的情況下,1手中籤率有望達到100%。

投資亮點

1、公司簡介

恆大物業是中國當之無愧的物業龍頭,從收入、利潤、在管面積等指標來看,在中國物業百強企業中都排名前五。

約98%的物業收入來自住宅物業,截至2020年上半年,在管面積約2.54億平方米,排名第五,次於彩生活、雅生活服務、碧桂園服務、保利物業,合約建築面積約5.13億平方米,覆蓋中國22個省超過280個城市,在區域分佈上比較均勻,主要受惠於恆大地產的全國性佈局。

2、背靠地產龍頭恆大集團,業績確定性高

物業公司第一增長動力來自於母公司輸送,從物業收入和在管面積來看,恆大集團貢獻的比例都高達約99%,2.54億平方米的在管面積中只有102萬平方米來自第三方,這一關聯比例排在所有物管公司的首位。得益於母企的輸血,恆大物業2017-2019年在管面積的複合年增長率達到了31%。

恆大集團是中國地產商的標杆龍頭,上市後,恆大集團仍將持有恆大物業59.04%股份。截至今年上半年,恆大集團的土地儲備面積約2.4億平方米,在可預見的未來,仍然可以持續爲恆大物業提供管理面積。恆大物業目前的合約面積/在管面積比例達到2倍(5.13億/2.54億平方米),在同行中處於比較高的水平,保障了未來幾年業績的高確定性。

3、引入騰訊、紅杉資本等知名戰略投資者

今年8月引入14名戰略投資者,出售約28.1%的股份,總代價235億港元,包括騰訊、紅杉資本、雲峯基金等明星機構。各投資者的每股成本約8.375港元,比發行價中位數折讓8.3%。知名戰投的加入,不僅爲市場起到背書作用,還將爲恆大物業帶來協同效應,有利於長遠發展。

4、淨利潤爆發式增長,毛利率穩步提升

2017-2019年及2020 H1,收入分別爲44/59/73.3/45.6億元,3年複合增速29%。淨利潤分別爲1.066/2.39/9.305/11.477億元,3年複合增速195.5%,遠高於十強企業的平均增速52.3%。毛利率穩步上升,從2017年的9.8%提升到2019年的23.9%,今年上半年進一步增加到38.1%。

5、估值仍有提升空間

根據主要投行預測,恆大物業的淨利潤在2019-2021年的年複合增長率達109.3%,2021年爲40.8億人民幣,按照股價中位數計算,對應2021年PE約21倍。

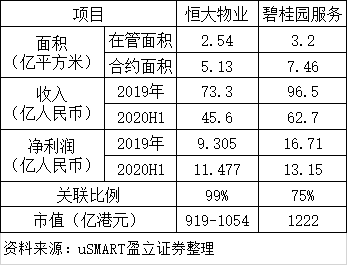

恆大物業的對標公司爲碧桂園服務,從合約面積/在管面積、收入、利潤等指標來看,碧桂園服務都強於恆大物業,此外,碧桂園服務目前的外拓能力更突出,對母企的依賴性更小,面積增速也比碧桂園服務要高,所以市場也給予其更高的估值。

根據wind預測,碧桂園服務2021年PE約31倍,若給予恆大物業25倍21年PE,則對應市值約1200億港元,較發行價中位數有20%上升空間。