作者:程实、王宇哲

来源:FT中文网

“须凭众力共提持,无圆缺处重修补”。2020年,全球新冠疫情大流行,截至目前累计确诊人数逾5400万,成为重塑全球政治、经济、社会的重要历史性变量,除中国之外的主要经济体将全部同时陷入衰退。根据IMF的最新预测,2021年全球有望迎来低基数的衰退后复苏,经济增速回升至5.2%,但相较2019年实际增长仅不到0.6%。

展望2021,我们认为,修复式增长仍将面临不小挑战,跨周期的政策支持和产业转型有望在变局中开新局:其一,疫情对于全球经济的负面影响在2021年还将延续,复苏进程在供给端和服务业仍会明显滞后;其二,宏观政策在利率下限和债务上限的围堵下急剧透支,低增长、低利率、高赤字时代的通胀预期面临很大不确定性;其三,中、美双核仍是全球经济复苏最重要的发动机,在中国“十四五”和美国新一届政府的开局之年有望出现政策积极影响的外溢;其四,高估值市场出现系统性调整的金融风险值得警惕,数字经济的集体进化将带来结构性投资机遇。

01

新冠疫情影响延续,供给冲击仍未消弭

截至2020年11月中旬,新冠肺炎累计确诊逾5400万,接近全球人口总数的百分之一。自Covid 19被世卫组织定义为全球大流行(pandemic)以来,疫情扩散范围和持续性一再刷新各界的预期,也始终是影响全球经济走势最重要的变量。从疫情影响的区域看,非G20经济体是近几个月战疫的主角。但值得注意的是,对于占全球GDP比重约75%的G20经济体,新增确诊人数在经历了约三个月的平台期后又重新抬升,且我们计算的用GDP权重调整的经济影响乘数仍未显著下降。

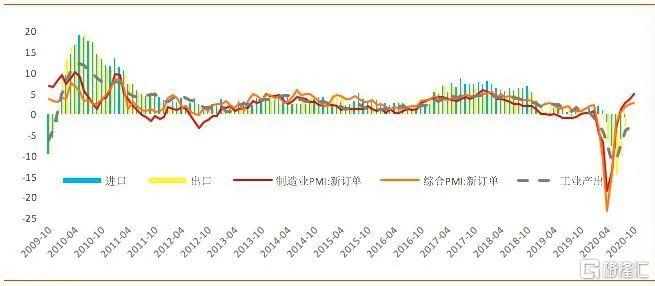

疫情的延续挟其同时冲击供需两端的特殊形态令经济复苏的挑战增加,复苏进程也呈现出明显的非均衡性。一方面,受益于疫情之后的宏观经济政策刺激,发达经济体的需求端缺口被相对快速填补,但全球供给冲击仍未消弭,工业生产仍处在负区间且远低于疫情前和长期中枢水平,供给受限对于收入的影响和逼仄的政策空间也令新兴市场经济体的需求反弹相对乏力(详见附图)。另一方面,相对于制造业,疫情冲击对服务业影响极大,在全球PMI的年内低点(4月),发达经济体和新兴市场服务业PMI跌至21和31.6,而其制造业PMI尚为36.8和42.7。从前瞻性指标看,当前制造业新订单的修复仍明显快于服务业,在疫情延续而疫苗未能大范围接种之前,2021年全球服务业的复苏仍面临重重困难。

政策刺激快速填补需求端缺口,但供给冲击仍未消弭

资料来源:World bank

潜在的供需缺口仍有望支撑全球贸易回暖

资料来源:World bank,Wind和我们的计算

注:图中单位PMI为相对50的大小,其余为%

02

宏观政策透支严重,通胀前景扑朔迷离

面对疫情冲击,全球货币和财政当局在利率下限和债务上限的长期约束下超常规宽松,为稳定经济起到了关键作用,但也极度透支了本已受限的政策空间。我们的计算表明,自美联储2009年国际金融危机后首次加息(2015年12月)以来,G20新兴市场经济体与发达经济体的加权政策利率最高分别仅上升0.73和0.92个百分点,但在2020年的全球降息潮后,截至10月底其加权政策利率较之于五年前反而分别下降了0.14和1.87个百分点,且受到利率下限约束,发达经济体用非传统货币政策急剧扩张资产负债表,2020年前十个月美、欧、日三大央行的资产负债表规模之和就从14.7万亿骤增至21.8万亿(详见附图)。

全球财政刺激也带动政府债务明显跃升。IMF的预测表明,2020年全球政府总债务占GDP比重将从2019年的80.3%攀升至98.7%,其中发达经济体更是出现了接近四分之一的升幅(从105.3%至125.5%)。公共债务存量在未来五年仍不会出现明显下降,根据IMF预计,2020-2025任一年的全球政府财政赤字也将高于2012-2019年的最高值(3.9%),其中新兴市场经济体财政赤字超过6%将成为常态。低利率、高赤字时代货币当局的“财政主导”倾向可能会助长通胀预期,但新冠疫情对供需的限制,对贫富差距和消费心理的改变也会负面冲击收入、偿债能力、边际消费倾向,叠加之下中长期的全球通胀前景将面临很大不确定性。

2020年全球货币政策透支严重

资料来源:Macrobond和我们的计算

03

变局之下危中有机,中美双核引领全球

2021年,全球经济将迎来低基数后的普遍增速反弹,但横向比较,中、美双核仍然是全球经济最重要的发动机。根据IMF预测,中国将是全球唯一在2020年实现正增长的主要经济体,2021年相对2019年的增速也将达到10.3%,继续领跑全球,而美国经济也凸显韧性,不仅2020年在主要发达经济体中增速下滑最少,2021年不变价GDP也将恢复至2019年的98.7%,领先于其他主要发达经济体。在产出缺口方面,IMF的研究也表明,中、美在2020-2021的平均值仅为-2.7%和-2.3%,表现好于大多数其他主要经济体。

2021年是中国“十四五”的开局之年,我们认为从注重量和速的增长到强调升维发展将成为重要的转折:其一,构建双循环是打造系统竞争力的重要举措,有助于中国在未来的经济转型期破解全球存量博弈的陷阱;其二,中国将通过制度创新推动关键领域改革,以促进要素自由流动、提升资源配置效率;其三,中国在在新冠疫情中经受住了经济、金融、治理等全方位考验,也体现出了制造业全产业链的核心优势,未来科技创新的引领将促进中国经济更为稳定协调的发展。

2021年美国也将迎来新一届政府,拜登接替特朗普入主白宫对美国经济也有显著影响:一方面,拜登高票当选的确定性将极大程度稳定预期,其执政后美国防疫政策有望逐步体系化,当前新冠疫情催化下经济和社会失序的局面将有所缓解;另一方面,美国财政刺激有望较快出台,货币宽松基调未改,经济复苏前景明朗化将明显抬升长期美债收益率,短期内其对外政策可预见性也明显增强,缓和修复与其他主要经济体之间的多双边关系将成为新重心。

04

金融风险值得警惕,数字经济逆市提速

2020年1月中下旬以来,受到新冠疫情持续发酵影响,企业盈利预期差带来市场调整压力,而风险溢价急剧变化更成为短期波动的根源。在4月以前,疫情对全球金融市场的冲击呈现出“局部爆发-外溢扩散-共振回溢”的三阶段演化,疫情所涉区域的边际变化成为市场大范围动荡的关键。但超宽松的货币政策稳定了市场预期,主要央行投放的巨量流动性开始不断推升金融资产估值,尤其是发达经济体股指市盈率大幅上行。较之于2019年底,2020年9月美股市盈率提高了5.5,德国、意大利、日本股指也分别提高了5.0,4.9,4.5。考虑到以美股为代表的部分市场估值本已偏高,市场系统性调整的风险值得警惕。

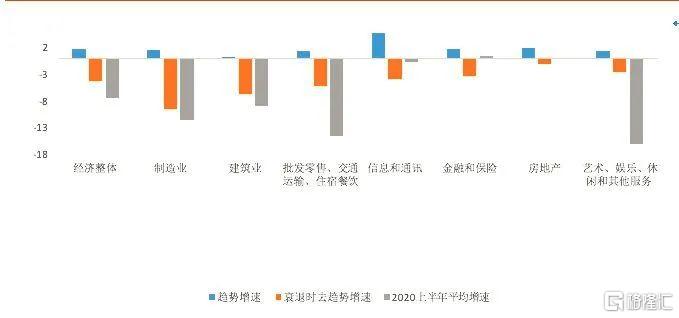

从行业表现看,新冠疫情的非典型非对称冲击对全球经济和金融运行也影响深远。IMF通过比较1995年以来主要行业增加值增速和经济周期发现,新冠疫情在2019年对于经济整体的增加值冲击达到7.5%,其中对于批发零售、交通运输、住宿餐饮,艺术、娱乐、休闲和其他服务的负面影响最大,分别高达-14.7%和-16.1%。但较之于典型衰退期其他行业的表现,信息和通讯、金融和保险、房地产业受到的冲击明显较小(详见附图)。

疫情孕育着新的行业机会,特别是场景转换加速改变了个人及企业的生产生活方式,以非自然演进的方式推进各部门同步数字转型。展望未来,产业互联网领域的技术共振将引领数字经济的加速度,有望成为全球经济衰退复苏后可持续增长的新动能。

新冠疫情的非典型非对称冲击影响深远(单位:%)

资料来源:IMF和我们的整理