作者:愚老頭

來源: 錦緞

一個大時代來臨前,我們往往一無所知。你看着你所熟知的這一切,看着舊時代的背影漸行將遠,滿以為還會再見,然而,一個轉彎就是永別。

2020年的這一場疫情,這個世界改變了很多。一季度,經濟停擺,芯片行業也做不到獨善其身,收入下滑,產線大量空置。

變化很快就發生了,沒有一點點徵兆,芯片行業的需求在二季度突然就有了起色,到了三季度,產能利用率已經到了近乎100%。根據11月份最新的調研信息顯示,當前世界主要的芯片代工廠,台積電(NYSE:TSM)、聯電(NYSE:UMC)和世界先進,訂單已經排到了明年下半年。

這個市場,到底發生了什麼?

芯片六十年花開兩朵

現代工業得以運轉,有自己堅實的基礎。我們通常稱石油為現代工業的血液,而芯片,就是現代工業的神經和大腦。

1958年,美國德州儀器公司的傑克·基爾比成功製成了人類歷史上第一塊集成電路,拉開了數字化時代的序幕。

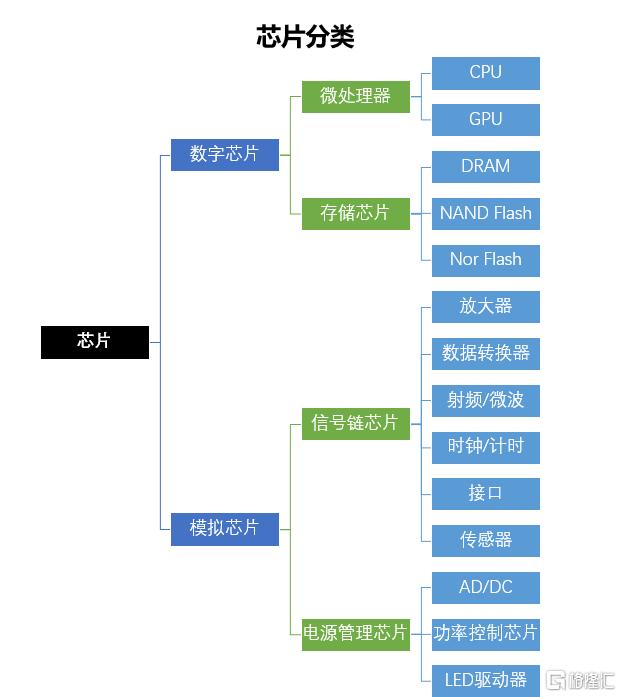

六十年過去了,芯片行業的發展日新月異,各種工藝層出不窮,繁複的專業名詞讓人眼花繚亂。但去偽存真,剝去各種華而不實噱頭之後,根據處理內容的不同,芯片最終可以分為數字芯片和模擬芯片兩大類。

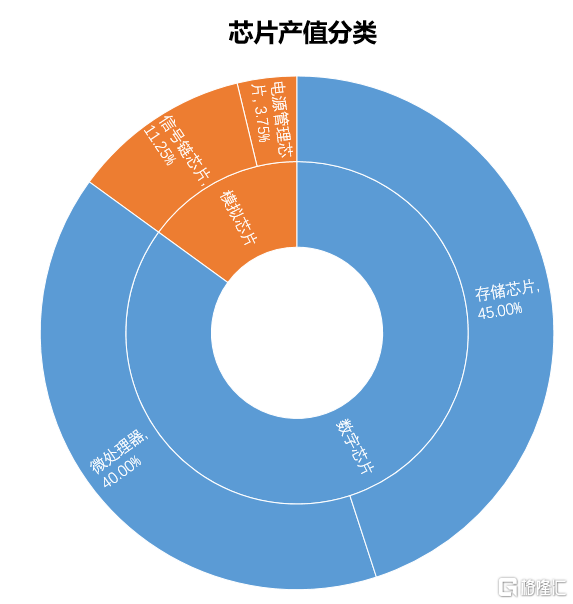

數字芯片也叫邏輯芯片,佔到全部芯片產值的85%左右,處理的是離散信號,也就是各種0和1組成的數字編碼,最直觀的就是我們計算機上的各種芯片,CPU、顯卡上的GPU、內存,日常使用的U盤等等。

其中CPU和GPU我們一般稱作微處理器,而內存、U盤則屬於存儲芯片。

數字芯片可以理解成大宗商品,需要的量很大,單單存儲類芯片就佔到芯片總產值的45%左右,剩下的微處理器佔40%。

模擬芯片佔到全部芯片產值的15%左右,處理的是連續信號,也就是連續發出的信號。自然界發出的各種信號,比如電磁波、光線、聲音通常都是連續信號,處理這些信號時用的芯片,就是模擬芯片。

按照下游應用,模擬芯片可分為信號鏈芯片和電源管理芯片。

信號鏈芯片就是將自然界的各種信號轉換成數字信號或者相反,比如我們常用的傳感器、5G手機用的射頻芯片等等,這部分佔到模擬芯片應用的75%左右。

電源管理芯片是這幾年隨着電動車、光伏的興起而快速崛起的板塊,目前佔到模擬芯片產值的25%左右,主要是對電流進行各種的變換,包括交直流轉換、功率變換等等。

芯片行業的生產工藝很多,我們通常見到的28nm、14nm、7nm製程,指的是兩個相鄰電路之間的距離,這個距離越小,單位面積內容納的晶體管就越多,製程是衡量芯片製造水平的一個主要指標。

除了製程之外,還有晶圓尺寸的大小,像面板尺寸一樣,晶圓的面積越大,每一片晶圓產出的芯片數就越高,單位成本也越低,當製程的進步受限制的時候,晶圓廠就會通過加大晶圓尺寸來降低單位芯片的成本。

當前芯片代工廠主流的產品線是12英寸線,上一代是8英寸線,下一代是18英寸線。但目前看,代工廠並沒有展開對18英寸線的預研,而且三到五年內也沒有提上日程。

通過上面的芯片分類和生產工藝介紹我們就可以發現:

→數字芯片具有大宗商品的特性,屬於通用芯片,量大,競爭激烈,是摩爾定律生效的主要方向,追求最先進的製程,主戰場是12英寸高製程線。

→模擬芯片下游應用多而繁複,偏向於定製化,單體價值量雖然不高但競爭不激烈,不需要太高的製程,更強調工匠精神,一般8英寸線就足夠。

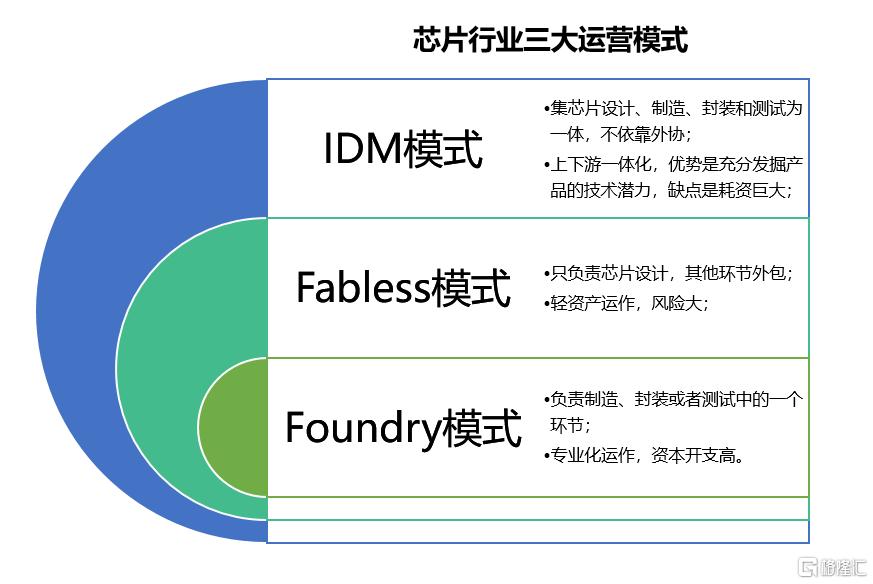

從運營模式看,芯片行業可分為IDM、Fabless和Foundry三種模式,IDM就是什麼都幹,從設計製造一直到封裝測試,Fabless就是隻做設計,Foundry則是隻做一塊,製造、封裝或者測試選擇一個環節進行專業化。

芯片代工廠就是典型的Foundry模式,作為整個芯片行業必不可少的一環,也是觀察芯片行業景氣度最重要的對象。模擬芯片和數字芯片處理的內容雖然不同,卻都屬於芯片行業,一條生產線既可以生產模擬芯片,也可以生產數字芯片。

軍備競賽跨入百億美元俱樂部

我們知道,芯片行業85%的產值集中在數字芯片,在過去的十年中,芯片製造的核心就是在摩爾定律的驅動下,圍繞着先進製程進行軍備競賽。

摩爾定律既是對從業者的詛咒,也是祝福。

由於每隔18-24個月技術便會更新,每一個從業者都處於疲於奔命的狀態,每當企業開始盈利,就必須為下一步的技術更新加大資本開支,資本開支的速度可能會遠遠超過盈利的積累,使得半導體行業永遠處於投資飢渴中。

摩爾定律就像一個定時炸彈,所有的從業者都在矇眼狂奔,一定要在炸彈炸響之前拿到門卡,否則就會在門前被炸得灰飛煙滅。

但從某種程度上説,摩爾定律也是一種祝福。快速的產品迭代,高昂的資本投入,周圍的競爭者割麥子一般紛紛倒下,只要你堅持住沒有倒下,那就是贏家通吃的局面,你會把以前高昂的投入,一把全部收回來。這就是為什麼説科技行業是“老大吃肉、老二喝湯,老三乾瞪眼”。

不幸的是,在過去的兩年裏,芯片代工企業,實在投不起了,因為先進的高製程研發,太費錢了。

根據IBS的數據,一條年產5萬片晶圓的28nm製程生產線,光設備投資就需要39.5億美元,14nm製程需要62.72億美元,至於更先進的7nm和5nm製程,起步就是一百億美元。

放眼望去,還沒有倒下的,只剩下台積電和三星了,老三美國格羅方德和老四台灣聯電,已經放棄14nm以上製程,徹底躺平,洗乾淨就等着賣身了。

本來以為,這個市場就剩下台積電和三星一起玩二人轉,可幸福來得太突然,又讓人措手不及:一季度的疫情,讓芯片行業心頭一寒,做好了過冬的準備,二季度的需求回暖,大家普遍預期不高,認為是個小反彈,可三季度開始,芯片行業的景氣度持續上升,熱得發燙。

台積電的張忠謀曾經説過,全球半導體市場的暴漲或者暴跌,只需要存儲器供給和需求間1%的市場波動就會發生。

後知後覺的分析師們給出的解釋是,因為疫情海外工廠部分停工,供給收縮,需求端中國製造海外訂單受疫情轉單影響,不降反增,造成了國內半導體行業產能利用率的迅速提升。這個解釋內嵌的邏輯是,只要海外疫情平復,這種短期的供需摩擦就會迴歸正常,芯片行業的景氣度也會恢復到正常狀態。

對於投資者來説,那就必須要判斷,這是芯片行業一個長期景氣週期的開始,還是短暫的脈衝式行情?這決定了芯片股投資的可持續性,到底是主題炒作還是能夠講一個長期邏輯?

中國芯片業抽到上上“謙”

這次,我們更傾向於,對於芯片行業來説,這是一箇中長期景氣週期的開始,有足夠的長期邏輯可以支撐。

雪球有個“大神”,安東尼奧188,2018年下半年以後就不再更新。但她有一個關於周易中“謙”卦的解釋,非常到位。

她説:“認識到自身的不足,而兼聽眾人言,是‘謙’”……“這話放在股票上説,就是:市場需求大,而供給不足。這就是‘謙’”……“市場需求大與供給不足,其實存在着多種情形。1、需求沒擴大而供給端的壓縮造成的需求暫時的緊缺,那不是真‘謙’,而是假‘謙’”……“3、需求端不斷擴大,而供給端也跟着擴大但卻持續滿足不了需求,這是上上‘謙’”。

中國的芯片行業,這次抽到的確實是一隻上上“謙”。

在摩爾定律的壓迫下,芯片代工廠經歷了多年的“供給側改革”,已經自動的進行了產能出清。

從供給端來説,多年的製程競賽,行業中的花花草草,已經被清理的差不多了,活下來的芯片企業尤其是代工廠聊聊無幾。短期內,供給不會有太大的變化。2019年受世界貿易緊張和中國需求增長放緩的影響,芯片行業收入出現了超過10%的下滑,進入2020年,疫情又打擊了芯片企業資本開支的熱情。

而且,也不敢有太大的變化,因為我們國家隊進場了。我們看歷史,對秦漢交界的項羽非常惋惜,“生當作人傑,死亦為鬼神,至今思項羽,不肯過江東”,所謂的楚漢爭霸,項羽贏了幾乎每一場大的戰役,卻被逼得自刎烏江,無他,缺乏戰略縱深,只要輸了一次,就是徹底出局,而劉邦正相反。

以佔到芯片總產值40%的內存芯片為例,2017年,武漢國家存儲器基地一期開建,總投資240億美元,約摺合人民幣1700億元,2020年6月,疫情剛過,二期開建,總投資又是人民幣1700億元。

僅僅四年,在NAND Flash(閃存)方面就已經追平世界最先進水平,DRAM(內存)方面跟世界最先進水平只差一代。在解決“卡脖子”問題之餘,也震懾了業內的芯片企業,讓相關企業不敢隨便漲價,也不再持續進行軍備競賽式的資本開支。

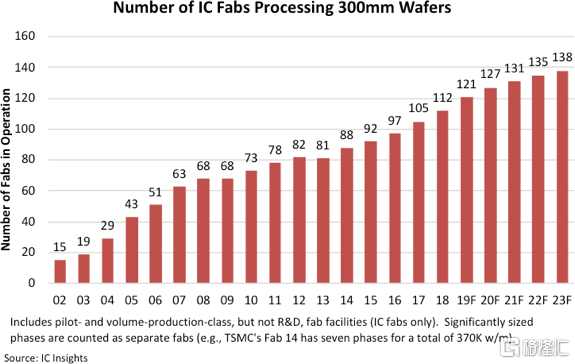

芯片製造產線近兩年增長的放緩就體現了芯片企業在資本開支方面的謹慎態度。全球8英寸產線在2007年達到199條的高峯之後,隨後就逐年下降,目前新上產線只能依靠二手設備,拆一條建一條。即使設備廠商開始發力生產8英寸產線設備,一條8英寸生產線從開工到正式量產,至少還需要一年半的時間。

最先進的12英寸產線,最近幾年的增長也很緩慢,代工廠通常是按照全球GDP的增速來決定資本開支的量,根據IC insights的預測,12英寸產線每年的增速還不到5%,至於更先進的18英寸線,業內已經好久不提了。

上游供給增長緩慢,競爭格局優化,而下游卻面臨着需求的持續性的爆發。

下游需求的增加,並沒有來自於傳統的通用數字芯片,也就是CPU、內存這些,而是來自於佔比只有15%的模擬芯片。實際上,自2019年下半年以來,模擬芯片的主戰場,8英寸產線產能就已經比較緊張了。

主要需求來自物聯網和電力設備

這次的下游需求的爆發,不是來自於手機、電腦等數字芯片的下游,而是物聯網和電力設備應用的推廣。

一個是來自於5G推動下,智能家居、工業物聯網等多種場景為代表的物聯網需求的爆發。

物聯網,英文The Internet of Things(IOT),可以説就是為5G而生的。在5G之前,通信設備主要為人與人之間,也就是手機設置的,在5G之後,重點才開始轉向人與物,物與物之間的連接,也就是物聯網。5G的三大特性是高速率、低時延和廣連接。通過物聯網,提高人感知進而改造周圍環境的能力。

物聯網市場的空間,主要取決於連接數。2020年,全世界手機的保有量達到了80億部,超過了人口總數,而今年物聯網的連接數剛剛超過手機,從實際應用的角度,連接數至少可以達到手機連接數的10倍,也就是物聯網整體市場,未來保守估計還有10倍的空間。

但為什麼市場一直對物聯網不感冒呢?因為物聯網的下游應用太分散。

目前數得着的就有七大應用,智慧城市、工業物聯網、車聯網、智慧醫療、智能家居、傳媒娛樂、無人機等等。你只知道需求上來了,但你無法拆分出具體的需求來源。這就像1940-1941年百團大戰期間日本面臨的問題,每天你都被各種“治安惡化”狀況所包圍,但卻不知道這種情況的來源是什麼。

對於物聯網來説,改變世界無非就是靠兩招,要麼提升效率降低成本,要麼就是模式創新增加經濟效益。

提升效率方面,智慧城市、工業物聯網、智慧醫療這些,都是通過物聯網提高效率降低成本,這條路徑企業一直在推動,只不過5G加速了這個過程。第二條路徑來自於模式創新,車聯網、智能家居、傳媒娛樂、無人機走的就是這條路,這個模式創新帶動了增量經濟規模的出現。

蘋果在2007年發佈第一部iphone手機之後,就一直在不斷的增加各類傳感器的配置,完善相關物聯網設施,到目前為止,至少有4大類14個傳感器。最新的Iphone 12增加了激光雷達,為將來的VR應用打下基礎。

國內的物聯網模組龍頭二三季度的數據也表明,現有的物聯網連接需求即使在疫情期間也保持了快速增長,二三季度的單季度收入增速分別為51.53%和49.16%。

物聯網下游應用的爆發,可以用星星之火,可以燎原來形容,這些星星之火,單看起來不大,但聚起來就是一團烈焰。

芯片需求爆發的另一個動力來自於光伏發電和電動車崛起帶來的對電源管理芯片需求的指數性增長。

電源管理芯片主要用來管理電池與電路之間的關係,具有負責電能轉換、分配、檢測的功能,對電源管理芯片的要求是高穩定、低功耗。

在過去的十年裏,光伏的發電成本指數型的下降,目前已經擺脱補貼依賴,開始向第二階段擺脱併網依賴挺進。

根據歐洲光伏產業協會最新的分能源度電成本數據,光伏發電的成本下降很快,從2009年35美分每度,一直到下降到2019年的4美分每度。

光伏行業本質上也是個半導體行業,遵循摩爾定律,按照美國國家可再生能源實驗室的光伏發電技術路線圖,未來光伏發電成本還會有指數性的下降,人類歷史上第一次出現,能源成本可能接近為零的情況。未來光伏+儲能成為電力的主要來源,這將會大大增加對於相關電源管理類芯片的需求。

電動車的崛起也大大增加了對電源管理類芯片的需求。電動車以電力作為主要的動力來源,而電力來自於電池,電動車核心的三電系統,電池、電機和電控,都離不開電源管理芯片的參與,比較重要的有電池系統的BMS,電控用的IGBT,都是高價值量的產品應用。

根據最新頒佈的《新能源汽車產業發展規劃(2021-2035年)》,到2025年,新能源汽車要佔到全部汽車銷量的25%,按照現在2500萬輛的中國年汽車銷量,就是500萬輛,2020年中國電動汽車年銷量約為100萬輛,五年四倍,年化就是38%的增速。

在這兩個下游應用驅動的影響下,芯片產業尤其是模擬芯片產業未來三到五年會有一個快速的增長,而芯片代工企業的景氣度至少可以維持到2021年下半年。

17家主流芯片股的現狀與風險

芯片行業的風來了,風口上,豬都會飛,如果還飛不起來,只能説明豬有問題,實在帶不動。

我們選取了A股比較純正的17家芯片企業,上圖是這些企業2020年一二三單季度收入同比增速散點圖,其中橫軸為17家上市公司一季度收入增速,縱軸分別對應着同一家公司二三季度的單季度收入增速,圖中的兩條虛線分別代表着擬合後的二季度和三季度收入增速,而藍色實線代表着該線上一季度收入增速與二季度或者三季度收入增速相等。

這16家公司,總體上三季度的收入增速都要高於二季度,呈現收入加速狀態,三季度收入增速比較高的公司有晶方科技、卓勝微、聖邦股份、富滿電子、士蘭微、兆易創新、和而泰這些。韋爾股份和北京君正因為部分季度收入增速超高,我們沒有列入。

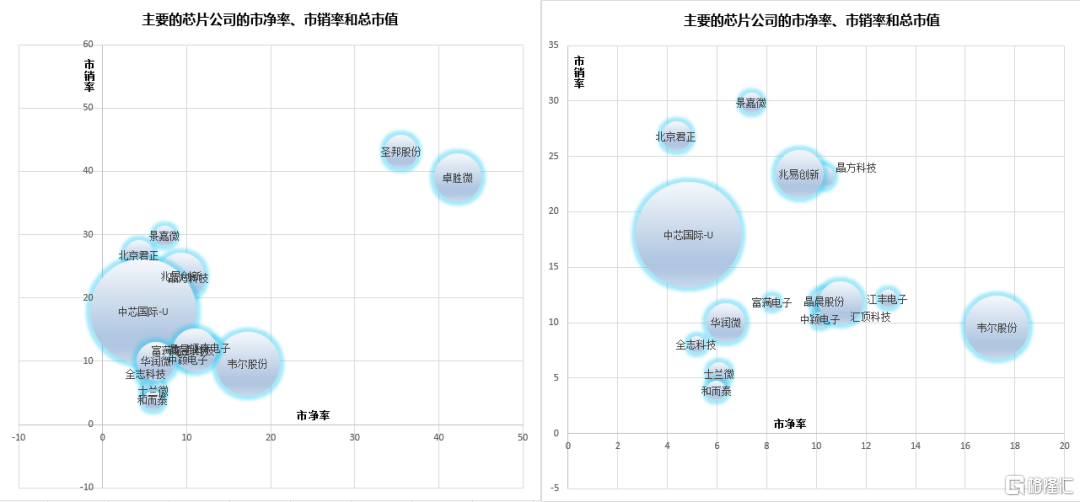

上圖是這17家芯片公司的市淨率、市銷率和總市值,左邊圖是全圖,右邊圖是放大後的局部。聖邦股份和卓勝微,屬於市淨率和市銷率雙高,都在40倍左右,遠遠高於其他芯片公司。

聖邦股份所處的賽道就是模擬芯片,號稱北聖邦,南思瑞浦,正好就是現在的風口,二三季度的單季度收入增速都在40%以上。卓勝微主業是射頻芯片,主要用於手機通訊,屬於極少數真正能夠做到國產替代的公司。這兩個公司都屬於賽道位置好,比較稀缺的公司。

其他的像韋爾股份,江湖號稱韋爵爺,主打手機攝像頭芯片,全球前三,中國第一,市淨率很高,但是市銷率並不高。兆易創新,國產存儲芯片概念龍頭,市淨率和市銷率都偏高,但是確實卡位好。

從絕對估值的角度看,三季度收入增速不低的和而泰、士蘭微、全志科技和華潤微,市淨率和市銷率的匹配比較合適。這其中士蘭微和華潤微主打芯片代工,和而泰主力產品是家電MCU。全志科技同樣主業是MCU,但跟歷史水平相比,並沒有表現出明顯的進步。

至於中芯國際,市值5000億左右,雖然免不了被質疑為,上市即巔峯,下一個中石油,但從市淨率看,並沒有特別離譜。

芯片公司現在的最大的問題就是估值高,尤其是幾個設計公司,從性價比的角度看,代工企業士蘭微和華潤微,風險和收益比比較匹配,總龍頭的中芯國際,風險也並不高。

從最保守的角度看,芯片行業的景氣度至少要到2021年下半年,從下游需求爆發的角度看,甚至可能持續三到五年的景氣。

在沒有明確的收入拐點出現之前,行業的風險並不大,高估值也不意味着風險。但假如出現了明確的收入拐點,那高估值就是最大的惡,再低的估值也沒有安全邊際,最壞的時代就要來臨了。