機構:招商銀行

評級:持有

目標價:43.2港元

瑞聲科技第三季度淨利潤同比下降 32%至 4.25 億元人民幣,分別低於我們/市場一致預期 25%/32%,主要由於 1)iPhone發佈延遲、華為禁令及規格升級放緩導致收入同比下降 10%;2)毛利率下降至 23.6%(對比我們/市場一致預期為27%/27.4%);3)光學產品出貨量增速(每月 4-5 千萬,對比指引為每月 8-9 千 萬)及毛利率改善(24.6%,對比指引為 35%)低於預期。由於 6P 放緩、WLG發佈延遲、以及中低端鏡頭競爭激烈等因素,儘管管理層降低了 4Q20/2021 光學產品毛利率指引至30%/40%,我們預計光學產品單價及毛利率仍有下行空間。我們下調 2020 至 2022 年每股收益預期 11-21%,較市場一致預期低 17-28%。維持持有評級,通過分佈加總估值的目標價為 43.2 港元,基於 23.7 倍 2021 年預測市盈率計算及光學產品進展不及預期的考慮。

3Q20 毛利率大幅低於預期。瑞聲科技第三季度淨利潤同比下降 32%至 4.25 億元人民幣,分別低於我們/市場一致預期 25%/32%。收入同比下降 10%至 45億元人民幣,主要由於 iPhone 延遲發貨以及聲學、震動馬達和手機外殼規格升級放緩。由於聲學、馬達和外殼業務毛利率承壓,實際毛利率為 23.6%,遠低於我們/市場一致預期的 27%/27.4%。

光學:出貨量/毛利率增速放緩;規格升級放慢導致單價下降。儘管第三季度光學出貨量達每月 4,000-5,000 萬件(第二季度為每月 3,000-4,000 萬件),毛利率改善至 24.6%(第二季度為 13.8%),進展仍落後於管理層指引給出的出貨量每月 8,000-9,000 萬件及毛利率 35%的預期。鑑於規格升級放緩的趨勢、華為禁令影響(華為是公司鏡頭業務的第二大客户)及中低端光學產品競爭激烈(舜宇光學/大立光電/歐菲光)的影響,我們預計單價/毛利率近期增速仍將承壓。

2021:iPhone 出貨量好轉,但各部門業務缺乏升級動力。我們認為,儘管瑞聲科技將受益於 iPhone 12 新產品週期,且市場份額趨於穩定,但由於缺乏升級動力,其聲學/馬達(佔 2020 年預測收入的 34%)單價仍將承壓。另外,外殼業務主要客户為華為(華為佔 2020 年預測收入的 15%),預計部門收入也面臨下降。我們預測第四季度淨收入將同比增長 2%,而利潤將同比下降 25%。

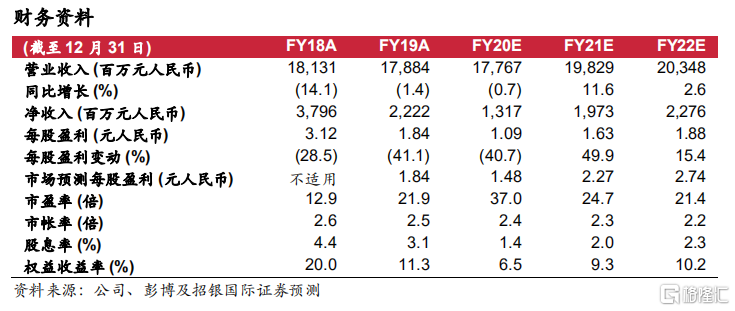

我們的 2020/21 年預測每股收益較市場一致預期低 26%/28%;維持持有評級。我們下調 2020 至 2022 年預測每股收益 11-21%,主要因為華為禁令以及光學、外殼部分業務升級放緩導致毛利率承壓。基於分佈加總估值方法,我們將目標價下調至 43.2 港元,相當於 23.7 倍 2021 年預測市盈率。上行風險包括光學毛利率改善及 iPhone 出貨量大幅提升。