銀河娛樂(00027.HK):Q3業績優於預期,經營狀況保持一貫穩健,給予“買入”評級,目標價67.07 港元

機構:中泰證券

評級:買入

目標價:67.07 港元

Q3經調整EBITDA優於預期

銀河娛樂於2020年Q3淨收入為15.5億港元(下同),同比下跌87.8%;經調整EBITDA為虧損9.4億元,虧損環比收窄31.2%,優於我們預期,主因1)繼續壓縮成本,日均營運開支環比再下降10%至230萬美元;2)澳門銀河的EBITDA虧損環比收窄33.1%;3)建材業務較穩定的貢獻。公司的資產負債表非常穩健,截至9月30日,公司持有淨現金達到397億港元,每天獲得約40萬港元的利息收入,能夠在行業及經濟逆境下展現較強的抗逆能力,同時為未來的發展及潛在併購提供支持。

10月起各業務復甦進度良好

管理層指出1)10月份貴賓廳恢復至疫情前的25%左右,中場業務則已恢復至35%-40%的水平,零售業務恢復80%左右;2)11月初是自1月以來賭收表現最好的一週;3)若賭收恢復至疫情前的25%-29%左右,可達至EBITDA的盈虧平衡,而集團亦於10月起開始錄得EBITDA微利;4)預計業務恢復至疫情前的一半水平,營運支出才有機會增加。

EBITDA盈虧平衡點較同業低,相信能較快實現盈利

公司的EBITDA盈虧平衡點較Q2業績會提及時更低,優於同行平均水平,顯示更佳的成本控制能力。自內地個人遊簽註放寬後,入境旅客人數及賭收持續改善,其中高端中場的復甦速度更令人振奮,對高端業務佔比較多的銀娛是利好,預計公司在今年第四季重新錄得EBITDA盈利。雖然銀河三期的開業時間延遲至明年下半年,但對短期的盈利影響不大,相信股價會陸續反映新項目的潛力。另外,旗艦物業“澳門銀河”提供酒店房間達3,600間,涵蓋從低至超高端級數,迎合不同類別的客户羣,多元化設施有望為集團提供更多機遇和業績增量。

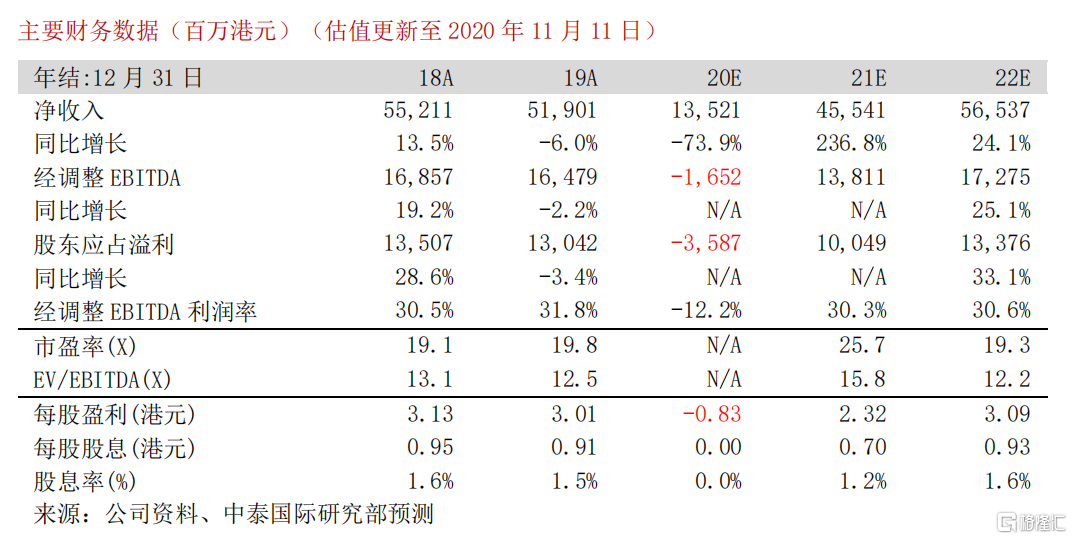

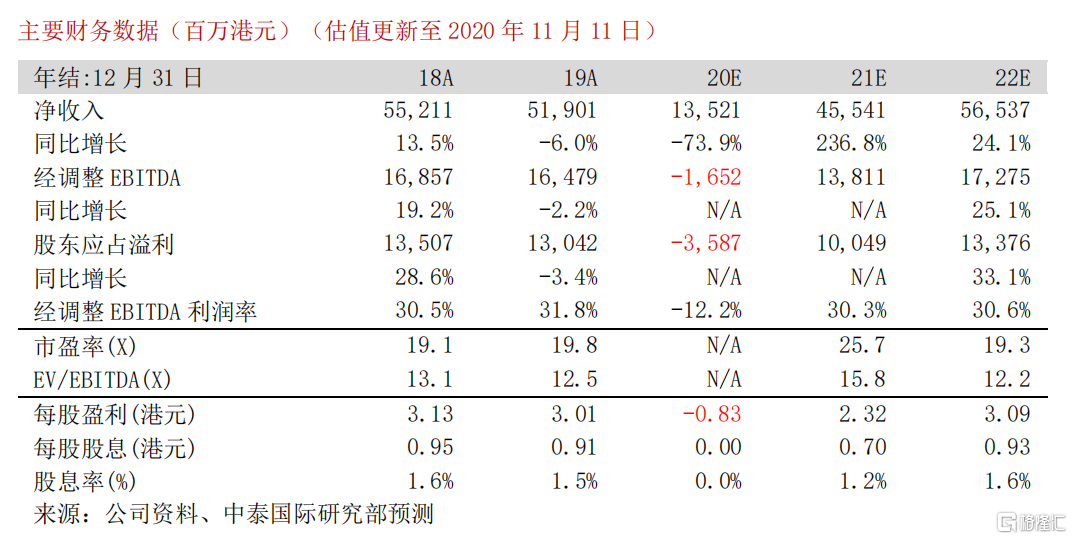

調整盈利預測,微升目標價至67.07港元,維持“買入”評級

我們調整銀河娛樂20-22年的經調整EBIDTA預測+29.9%/+0.3%/+0.1%至-16.5億/138.1億/172.8億港元,目標價從66.9港元上調至67.07港元,相當於2021及2022年18.0倍及14.0倍EV/EBITDA。繼續看好公司強勁的執行力、穩健的資產負債表及銀河三/四期的發展潛力,維持“買入”評級。

風險提示:(一)疫情擴散風險;(二)賭場續牌風險;(三)經濟放緩打擊博彩需求

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.