機構:光大證券

評級:買入

目標價:12.01港元

3Q20業績增長強勁

公司前三季包括金融/保險代理業務在內的綜合收入同比增長7.9%至人民幣482.4億元,歸母淨利潤同比下降6.0%至人民幣10.1億元;其中,三季度綜合收入同比增長31.5%至人民幣198.1億元,歸母淨利潤同比增長41.2%至人民幣4.8億元。我們認為,三季度業績的強勁增長主要得益於行業需求修復/豪車銷量回暖、售後穩健增長、以及公司運營效率改善。

行業需求修復,售後穩健增長

1)三季度國內乘用車銷量同比增長7.7%(vs. 前三季同比下降12.4%);其中,公司核心品牌寶馬/保時捷銷量分別同比增長30%/17%,驅動新車銷售收入同比增長34.7%至人民幣165.8億元(其中,豪車銷售收入同比增長35.3%至人民幣138.7億元)。2)三季度公司新車毛利率同比提升1.3個百分點/環比略降0.2個百分點至2.5%;其中,寶馬新車毛利率同比提升/環比略降至2.6%(3Q20折扣收窄部分對衝商務政策調整),保時捷毛利率穩定約7.1%。3)三季度公司售後業務收入同比增長20.8%至人民幣27.4億元,金融/保險代理業務收入同比增長30.3%至人民幣3.3億元。

4Q20E趨勢有望延續,公司運營改善/現金流強勁

業務方面,1)預計4Q20E行業需求修復對應的豪車銷量穩健增長/新車毛利率維穩趨勢有望延續,2)預計9/19出台的車險綜合改革對公司影響相對有限,預計事故車業務的恢復仍有望驅動公司售後業務實現穩步增長。經營方面,三季度公司銷管費用率同比下降0.6個百分點至6.25%,平均存貨週轉天數同比下降8.5天至26.5天,經營活動現金流同比增長103.2%至人民幣15.7億元;預計業務向 好/成本控制等有望驅動公司運營效益持續改善。

上調至“買入”評級

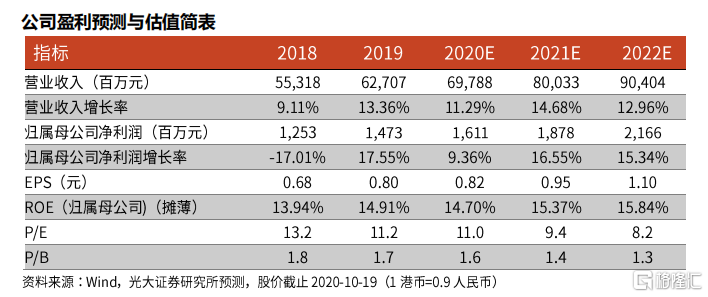

我們維持2020E/2021E/2022E歸母淨利潤分別約人民幣16.1億元/18.8億元/21.7億元。鑑於4Q20E行業步入旺季對應的市場情緒好轉、以及公司經營改善與現金流穩健對應的估值擴張預期,我們上調目標價至HK$12.01(對應約13.2x2020E PE,11.3x 2021E PE,9.8x 2022E PE),上調至“買入”評級。

風險提示

車市(尤其豪車)需求修復不及預期,新車銷量與毛利承壓;售後及衍生業務推進不及預期等;金融與市場風險。