機構:海通證券

評級:維持“優大於市”

投資要點:

事件:公司2020年前三季度實現營收422.5億港元,同增4.2%,經營溢利及應占合營企業盈利為70.8億港元,同增13.3%。

在手訂單逐漸落地,營收及業績持續增長。Q1、Q2、Q3營收分別增長-13.9%、12.9%和9.4%,在疫情復工後,業務不斷改善,二季度開始營收保持較快增長。Q1、Q2、Q3經營溢利及應占合營企業盈利分別增長-20.4%、45%和15.3%,隨着中國內地新冠疫情基本受控,公司在手訂單執行速度穩中有升,業績增長進一步提速。

裝配式業務行業領先,業務實現爆發增長。前三季度裝配式業務營收和毛利同比增長較快,實現營收15.51億港元,同比增長134.6%;實現毛利2.27億港元,同比增長183.8%。目前在廣東、安徽、山東、重慶四省設有6大生產基地,32條生產線,設計產能達145萬立方米,未來計劃在海南省、華東地區及新加坡進行市場拓展及新廠建設。公司裝配式業務行業領先,裝配式業務工期為100天,其他裝配式企業工期為150-200天,傳統建築企業工期為250-300天;公司裝配式人均產值為240萬元,其他裝配式企業人均產值50-100萬元,傳統建築企業人均產值為40萬元。公司作為組裝合成建築法MIC的引領者,廣泛用於醫院、學校等公共建築領域。目前,旗下裝配式建築業務平台海龍科技已經被香港房屋署、屋宇署、渠務署、路政署認定為香港工業化建築產品合格供貨商。

在手合約充足,對完成全年目標有信心。前三季度公司新籤合約771.4億港元,其中中國內地為409.5億港元,香港為178.2億港元,澳門為143.5億港元,中國建築興業為40.2億港元,我們對公司完成全年不低於1100億港元的目標抱有信心。截至三季度末,公司未完成合約額為2593億港元,其中中國內地、香港、澳門、中國建築興業分別為1742.2、544、205.2、101.7億港元。我們認為隨着PPP影響逐漸消除,公司訂單有望重回增長通道。此外,隨着GTR等短週期項目佔比提升,公司週轉有望加快,經營現金流有望改善。

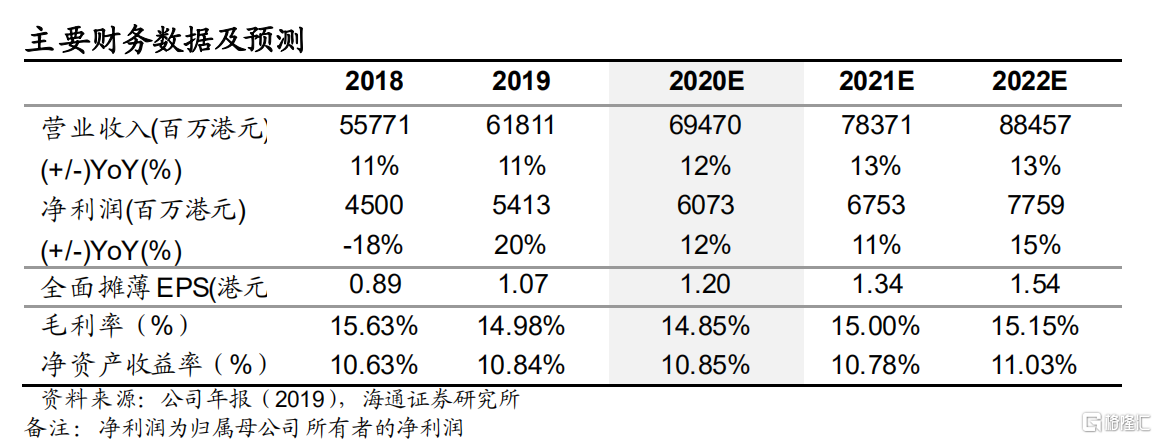

盈利預測與評級。公司傳統業務受益GTR等類型項目佔比提升,週轉有望加快,現金流有望改善。公司裝配式業務憑藉自身技術、資源、經驗優勢短期享受行業紅利,長期保持行業龍頭地位。我們預計公司20-21年EPS分別為1.20和1.34港元,給予2020年8-10倍市盈率,合理價值區間9.6-12.0港元,維持“優於大市”評級。

風險提示。回款風險,政策風險,業務拓展風險。