港股市場節後開市以來,“中國羽皇”——波司登(3998.HK)隨即開啟急漲模式,盤中股價連續六個交易日創下階段新高,累計漲幅近40%。

截至發稿,波司登最新市值達350億港元,收報3.33港元/股,以年內超20%的漲幅領漲中高端羽絨服板塊。目前,加拿大鵝(GOOS.N)年內仍下跌1%,盟可睞(MONC.BSI)年內仍下跌10%。

(來源:wind)

實際上,波司登這一輪上漲行情背後有着相當清晰的邏輯支撐。自波司登聚焦主航道發展起,其高成長性與高確定性在短時間內得到反覆驗證,時至近期,其內外部環境更是全面趨好,傳統旺季、寒冬預期及品牌勢能提升等多方動能,再度增強了整體業績大幅增長的預期。

以下,具體展開來看。

一、天氣變化帶動銷售,火熱行情有望持續

天氣與紡織服裝業之間歷來存在強關聯性,是主要外部驅動因素之一,隨着秋冬季節的更迭,羽絨服品牌正式迎來銷售旺季。且尤為關鍵的是,與去年的暖冬天氣不同,2020年面臨着超級寒冬,這對羽絨服產品的銷量起到強帶動作用。

十一期間,冷空氣席捲而來,全國出現大面積降温,部分地區的降温程度甚至打破1981年來的歷史記錄。波司登作為羽絨服代表品牌,銷售順勢大超預期,據淘數據監測的銷售數據,10月1-6日,波司登旗艦店銷售額同比增長574%至1910萬元,銷售件數同比增長300%至1.85萬件,銷售平均單價由去年同期的613元提升到2020年的1034元。

同時,科學家認為超級寒冬並不會短暫的消失,十一期間的冷空氣或許只是一個預兆。相關人士甚至預期,中國將迎近60年來最冷的一年。

一方面,美國國家海洋和大氣管理局(NOAA)於9月20日宣佈,“拉尼娜”現象正式形成。據科學家預期,“拉尼娜”對全球多數地區的氣候有顯著影響,具體表現為冬季氣温降低、夏季乾旱,按照它目前的蔓延速度來看,或許會持續至2021年2月。另一方面,今年冬季天氣的影響因素相對複雜。除“拉尼娜”外,還存在着颱風“燦鴻”來襲、北極海冰融化等利於冷氣團偏移的寒冬催化劑。以颱風“燦鴻”為例,中央氣象台已宣佈其於10月5日在西北太平洋上生成,如其後續強度逐漸加強,不排除影響中國陸地,拉下巨量冷空氣的可能。

某種程度上,低温嚴寒的天氣預期仍在不斷增強。同時也意味着,波司登的外生驅動力趨於強勁,隨降温而開啟的火熱銷售行情有望持續。

二、品牌升級戰略見效,再造可觀上行預期

更重要的是,助推波司登增長的驅動力絕不僅僅來自外部,其並不是季節性標籤過重的羽絨服品牌。

直觀來看,跨2018-2020年的兩個冬季皆被看作是暖冬,温度對於羽絨服消費的影響理論上應該呈抑制性,而在這樣的背景下,波司登連續兩個財年創下業績新高,多項主要財務指標實現顯著增長。據2019/20最新財報,截至2020年3月31日止年度,波司登營業收入實現121.91億元,同比增長17.4%;淨利潤為12.03億元,同比增長22.61%;毛利率同比上升1.9個百分點,達55.03%左右。這很好的説明,波司登的內生驅動力同樣十分突出,其近兩年聚焦主航道發展的品牌升級戰略持續見效。

進而,波司登的未來成長性與確定性愈加顯現,增長潛力進一步釋放。深入其背後的幾個層面來看:

1.品牌與產品進階,價升預期明朗

近兩年來,羽絨服行業隨消費升級大勢陷入中高端品牌漲價、低端品牌折價銷售的發展境遇,品牌提檔升級勢在必行。波司登作為“羽絨服專家”,在該轉折階段體現出應有的見解力和行動力。

通過亮相“紐約時裝週”、“米蘭時裝週”等國際舞台、打造超級品牌日、攜手當紅 KOL及明星等一系列高勢能品牌公關及整合營銷事件,波司登在國際時尚界迅速打造出立體的品牌形象;與此同時,波司登堅持從專業度與時尚感兩方面提升產品力,相繼推出“高端户外”、“設計師聯名款”多箇中高端產品系列。

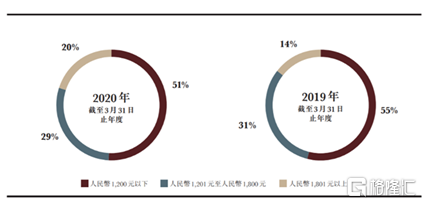

而品牌深度及產品力的進階,同步打開品牌溢價空間及產品價升的預期,直接反應到銷售單價上。2019/20財年,波司登旗艦店1200元以下價位產品的銷售金額佔比降至51%,較去年同期再降4個百分點;2020/21財年十一期間,波司登旗艦店平均銷售單價同比增長68.68%至1034元。

(來源:公告)

從波司登產品單價的增勢來看,消費者對波司登品牌的整體認可度得到提高,另疊加市場尚無與波司登價位帶重合品牌等角度,波司登未來存在較大的持續提價空間。於本財年,綜合考慮零售環境及上財年庫存去化等因素,波司登温和提價的預期或依然明朗,低價位帶銷售金額佔比或進一步下行。

2. 渠道體系全面升維,量升預期加大

渠道端,波司登線下主要通過門店,線上主要通過在線電商及微信小程序等觸達消費者,自2018年至今,其整個渠道體系得到同步升維。

線下門店方面,波司登致力於渠道結構調整,將購物中心門店的數量佔比大幅提升至兩位數。並一直透過裝修、導購等多維全面升級門店設計,打造全新的消費者進店購物體驗,截止去年底已完成計劃中約2/3的門店更新。

(來源:官網)

在線電商方面,波司登已擴充直播等新興渠道,與天貓合作建設數據中台,以深入挖掘流量、提升精準營銷能力,在618電商活動中一舉實現翻倍式增長。

微信小程序方面,波司登社羣體系快速擴容,銷售顯著增長。資料顯示,波司登疫情高峯期的日活最高超200萬人次,截至2019/20財年末擁有超1500萬的會員,超500萬的公眾號粉絲,其中,30歲以下的年輕消費者佔比達16.3%。具體反應到銷售上,波司登小程序離店銷售額期內累計超7000萬元,會員銷售額及復購銷售額分別佔線下總銷售額的67.8%、26.4%,凸顯強勢的會員消費力和高轉化價值。

二者合力之下,波司登全品牌線上銷售收入於2019/20財年達到23.45億元,同比實現約26.7%的兩位數高增長。

綜上看到,波司登渠道體系的全面升維不僅拓寬邊界,亦加強品牌與消費者之間的鏈接力,促使波司登觸達範圍更廣、更深,實現更高效的銷售轉化。且波司登線上渠道的放量將在一定程度上對衝線下風險,進一步削弱其對疫情因素的敏感性,深入分享頭部品牌紅利。因而,波司登高質量發展的基本面巋然不動,其量升預期有所依託,有所保障,在某種程度上再度加大確定性。

3.強大供應鏈加持,庫存健康可期

除量價齊升的銷售預期外,影響服裝品牌業績增長預期的關鍵因素還在於庫存。應變能力相對較差的服裝品牌,隨着潮流風向改變極易產生庫存積壓,反噬營收,反之則能將更多資源投入下一期產品研發生產,更好的把握潮流風向,進入正向經營循環。成功的服裝品牌,往往都是庫存去化能力強的品牌。

近來各大服裝品牌庫存高企現象頻出,波司登方面,上財年經銷商普遍售罄率下調,產成品存貨壓力較上年同期增加約8.6億元,庫存去化壓力亦隨勢而升。但積極的是,今年波司登採取了較為有力的庫存處理手段,並進一步降低經銷商首批訂貨比例,從源頭上充分減少了前期訂貨風險,降低了未來庫存高企的可能。

首先,通過傳統的線上的唯品會、天貓奧萊,線下的奧萊去化的同時,波司登將在旺季採取老融新動作完成去化,並在以往退貨政策的基礎上給予經銷商少量換貨額度,於本財年促進區域庫存消化。

再者,波司登在本財年發展計劃中,正式提出“效率之年”的核心目標。其中一點明確指出:經銷商首批訂貨的比例將由40%降至30%,後續通過拉式補貨靈活調配產品,充分減少前期訂貨風險。能夠實現這一目標的支撐邏輯,顯然在於強大的供應鏈能力,目前波司登已擁有15天快反能力,甚至可比擬快時尚品牌的新品週轉率。

且實際上,快反正是柔性供應鏈的核心訴求,柔性即是對於需求變化的敏捷性。説到柔性供應鏈應該都不陌生,阿里巴巴日前面世的“犀牛智造”,核心也是掀起“數字”製衣革命,做柔性供應鏈以落地新制造。

可見,供應鏈柔性於服裝品牌的重要性,波司登供應鏈能力的強大。波司登一手加速現有庫存去化,一手管控新生庫存增量,庫存恢復、維持健康化大概率可期。

三、直線追趕加拿大鵝,業績與估值有望雙升

另從競爭格局來看,轉型後的波司登常常被拿來與國外高端羽絨服品牌加拿大鵝對比。自2019/20財年以來,波司登展現出高成長能力,明顯加快向上追趕的腳步,且得益於國內的疫情防控能力,其直線縮短二者差距,或有望於“超級旺季”中撬動中高端市場份額。

與波司登不同,加拿大鵝主要服務於北美市場,該市場倚重線下渠道銷售,新冠疫情持續蔓延,其增長如早前預期放緩,未能抵住疫情帶來的衝擊。

2019/20財年,加拿大鵝實現收入9.58億加元,同比增長15.4%,遠遠低於往年;淨利潤指標對應放緩,同比增長5.64%至1.52億加元,四季度(2020年1-3月)的淨利潤一度降為250萬加元。2020/21財年一季度,加拿大鵝的收入更是大跌63.3%至2610萬加元,虧損4810萬加元。

(2019/20財年業績對比,來源:wind)

且考慮到庫存的問題,加拿大鵝早先存貨週轉天數即近乎波司登的兩倍,疫情後的去庫存壓力更是愈加顯現。截至2019/20財年末,加拿大鵝成品佔存貨的比重高達80.4%,疊加新財年銷量大跌,不排除2020/21財年整體表現下行的可能。

同時看到,加拿大鵝明顯“業務收縮”。加拿大鵝官方表示:其預計於2021財年一季度已減少現金支出和投資約9000萬加元。為應對市場的不確定性,其未來將減少羽絨服產量,推進多元化戰略,如對鞋類產品的探索,預期將繼續發力中國市場。

自此,加拿大鵝與波司登的發展戰略背向而行。隨着加拿大鵝羽絨服減產、資源分散,波司登或有望迎來良好的向上躍升機遇,在中高端化這條路上越走越遠。尤其疫情後,二者在渠道、供應鏈等方面的差異尤為顯現,今冬的“超級旺季”戰或是“彎道超車”的機會,波司登已佔據一定先機。

資本市場而言,波司登近來頻繁獲得機構看好,評級調整多為買入、增持,一致目標價上調至3.25港元/股。其中,廣發證券調其目標價至4.00港元/股,國元證券調其目標價至3.44港元/股。

估值的角度來看,截至10月9日收盤,波司登的PE約25.91倍,PB約3.05倍,仍未回升至高位水平,且加拿大鵝估值明顯高於波司登不少。筆者以為,在波司登持續高成長、存在較強確定性的發展邏輯下,其或應享受更高的估值預期。

(來源:wind)

縱觀上文,波司登未來大概率將實現業績與估值雙升,靜待其全面上行。