機構:招商銀行

評級:買入

目標價:15.50 港元

光伏玻璃價格在 9 月末再度上調 16-24%,體現出光伏下游組件端的強勁需求。我們認為當前光伏玻璃的供應非常緊張,部分較小的廠商提出更高的報價仍然獲得市場訂單支持。基於目前的光伏玻璃日熔量,我們測算目前的光伏玻璃供應對於月等效產能 13.4GW 以及年化 161GW。根據新產能釋放規劃,4 季度並無有效新增產能投放,而最早的有效供應增要到 21 年的 1 月底,且供應增長或比較温和。我們將 2020/2021 年的光伏玻璃銷售均價分別上調 4.6%/8.7%,銷售價格上漲將提升我們對於公司的盈利預測分別 14.0%/23.4%至 38.51/60.58 億港元。我們對公司的 DCF 目標價上調 32.5%至 15.50 港元。維持買入評級。

光伏玻璃價格再度上調 4-6 元/平方米。市場主流的 3.2 毫米光伏玻璃價格目前已漲至人民幣35-37元/平方米,而2.5/2.0毫米產品亦分別上漲至人民幣31/28元/平方米。價格調整對應 9 月份上一次漲價各類產品漲幅約 16-24%。價格上漲主要是受下游火熱的光伏組件需求所驅動,而光伏玻璃的主要材料成本在 9月份大致維持穩定。

受強需求驅動,2021 年價格有望維持高企。我們預期信義光能的光伏玻璃毛利水平將在 4 季度繼續攀升至 50%以上水平,我們同時預判超乎尋常的盈利水平將在 2021 年大部分時間獲得支持。根據卓創資訊數據,目前有 47 座窯爐合共 28,060 噸光伏玻璃日熔量產能在運,據我們測算等效產能可供 161GW年化需求。結合各大主要廠商的擴產計劃安排,若需求增速高於 15%,我們判斷有效產能供應將在 2021 年前 9 個月維持偏緊狀態。我們預期較高的光伏玻璃價格將至少在 2021 年上半年獲得支持。

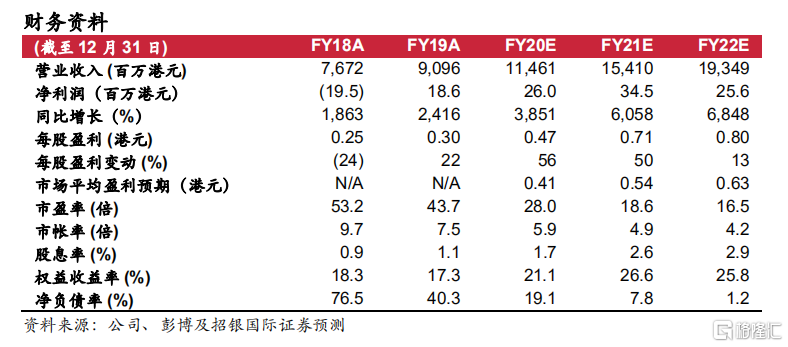

2020/21 年盈利分別上調 14.0%/23.4%。基於本輪的價格上調,我們將公司2020/21 年光伏玻璃銷售均價分別上調 4.6%/8.7%,較高的光伏玻璃銷售價格將使公司光伏玻璃銷售毛利率分別提升至 44.8%/52.1%。我們的盈利預測也據此分別上調 14.0%/23.4%至 38.51/60.58 億港元。我們對公司 2020-22 年的每股盈利預測較一直市場預期分別高 13.6%/33.0%/27.4%。

上調 DCF 目標價 32.5%至每股 15.50 港元,維持買入。我們對公司的目標價對應 2020/21 年預測市盈率分別為 32.7/21.8 倍。在目前光伏行業處於景氣上行週期,對比行業估值 25-30 倍前瞻市盈率水平,我們認為對公司的目標估值水平處於合理估值範圍。基於目前較強的基本面支持,我們信義光能較強的股價動能仍將獲得持續。