機構:海通證券

評級:優於大市

聚焦核心一線國際運動品牌經銷,市場龍頭地位顯著。公司系中國首屈一指的運動服零售商及分銷商,在國內為包括 Nike、Adidas、Sketchers、Puma、 Converse 等全球知名運動品牌經銷體育用品產品,公司聚焦國際領先運動品牌經銷運營,2019 年公司前 5 大品牌採購額合計佔比整體採購 96%,近 3 年比重保持在 95%以上,我們估計公司與滔搏 2019 年合計佔中國運動服飾零售市場份額達約 20%,雙寡頭地位穩固。

以直營渠道為核心,深入佈局線上 B2C。2019 年公司收入 272 億元、淨利潤8.3 億元,2015-2019 年收入、淨利潤複合增速分別為 16%、19%。2019 年公司合計擁有店鋪 9833 家,其中直營零售 5883 家、加盟 3950 家,分別較2014 年增 1620、1261 家,直營店鋪佔比近年保持在 60%左右。近年公司專注於開設和升級以體驗為導向的實體店,並積極拓展線上 B2C 渠道,2019 年線上 B2C 收入佔比上升至 12%,我們預計未來電商比重將提至 20%。

疫情下恢復趨勢明顯,庫存規模降至 3 年新低。受疫情影響,公司 2020H1 較 2019 年淨關店鋪 397 家,而從月度收入數據看,公司 Q2 回暖趨勢明顯,5 月/6 月/7 月收入增速分別為 8.1%/5.2%/0.8%。2020H1 庫存規模為 51.7 億元, 系 3 年內最低,存貨週轉天數則為 146 天。 ? 對標國內外體育經銷龍頭,看好公司未來盈利彈性。我們認為公司相較滔搏和海外運動服飾龍頭經銷商,有較大盈利彈性空間。①店效提升:2019 年公司和滔搏直營店效分別為 293 萬元和 350 萬元,我們認為公司在店鋪面積和同店增速方面均有進步空間,我們估計 2019年公司和滔搏店鋪平均面積分別為 155平方米和 179 平方米,公司 2017-2019 年同店增速分別為 5.3%/7.4%/5%,相較同期 Nike 大中華地區同店增速和國內運服飾規模增速,公司仍有較大空間提升運營效率,②營業利潤率提升:近 3 年寶勝國際營業利潤率為4.3%/4.5%/5.5%,呈上升趨勢,但對標滔搏(8.2%/9.3%/9.2%)仍有較大成長空間,我們認為營業利潤率的上升主要來自渠道管理效率的提振,其主要可通過數據鏈接和信息化技術的全面鋪開,以及與品牌方議價能力的提升。

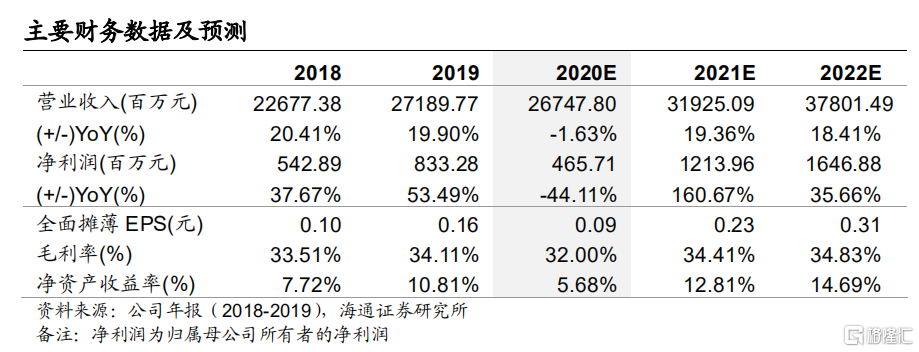

盈利預測與估值。我們認為伴隨公司未來數據平台的建設完善,B2C 業務佔比的提升,以及店效的不斷進步,其將具有較大盈利反彈空間,我們預計公司2020/2021 年收入 267.5/319.3 億元,淨利潤 4.7/12.1 億元,給予 2021 年 PE估值區間 10-12X,按照 1 港幣=0.88 元人民幣折算,對應合理價值區間2.61-3.14 港元/股,首次覆蓋,給予“優於大市”評級。

風險提示。全球零售環境疲軟,店鋪拓展,數據鏈接建設不及預期,品牌商運營策略變化等。