機構:中信證券

評級:買入

目標價: 288.0 港元

根據 Gartner 數據,2022 年雲計算全球市場規模預計將達 2700 億美金,CAGR約為 30%+。2019 年阿里公有云份額 9.1%,是全球第三,中國第一的算力平台。隨着阿里向下自研核心基礎能力,向上打造釘釘構建 SaaS 底座,其馬太效應或將更為顯著,我們長期看好阿里雲的發展。

▍最強算力平台,創新數據中台。1、打造最強算力:以 IOE 為代表的原有算力平台無法滿足電商業務蓬勃發展,自研操作系統的“飛天計劃”讓阿里雲破繭而出,並逐步對外輸出算力成為中國第一,全球第三的算力平台。2、構建數據中台:中台是阿里雲有別於其它雲最核心的地方,阿里認為業務中台和數據中台的搭建對於企業的長遠發展非常關鍵;3、共築智能未來:2015 年馬雲提出 DT 戰略,指出阿里未來十年戰略是打造 DT 數據時代商業發展的基礎設施,並於 2017 年推出 ET 大腦,用於挖掘數據背後的價值。

▍大空間,高成長,高壁壘。1、千億級市場空間:Gartner 預計 2022 年全球雲計算市場規模將達到 2700 億美元,其中中國通信研究院預計中國公有云市場規模將達到 1171 億元,私有云市場將達到 1172 億元。2、行業增長迅速:未來幾年雲市場將保持 30%+的增速,國內行業上雲率預計將由 2020 年的 43%提升到 2022年的 55%:3、規模效應顯著:阿里雲 2019年 H2 的國內市場份額 41.9%,約為第 2 名~第 9 名的份額總和,IDC 顯示阿里公有云連續四個季度實現市場份額增長,馬太效應顯著。

▍雲釘一體打造閉環商業生態。1、協同辦公平台:釘釘以中小企業線上溝通為切入點,之後作為 PaaS 平台引入 ISV 集成各類輕量化解決方案,逐步演化為綜合型線上協同辦公平台;2、B 端流量入口:釘釘作為 B 端流量入口,為阿里電商、金融、生活服務、雲計算等業務引流,雲釘一體運作;3、SaaS 底座:釘釘未來形態或與 Salesforce 最為相近,通過打造開放平台生態,以被集成方式逐步成為企業應用的 SaaS 底座。

▍風險因素:企業上雲需求不及預期;行業競爭加劇;阿里雲發展不及預期等。

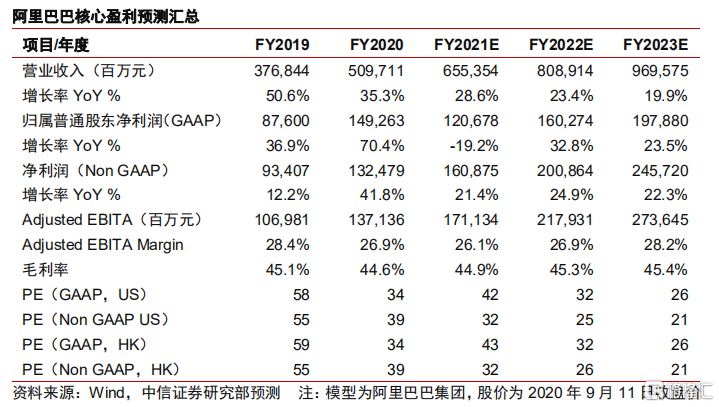

▍盈利預測及估值:中國企業數字化空間廣闊,疫情加速企業上雲,我們推演阿里雲 2021-2023 財年收入增速約為 58%、54%、45%,對應收入為 89 億、138億、199 億美元。我們認為基於雲釘一體戰略打造的 IaaS+PaaS+SaaS 商業生態閉環將打開阿里未來發展的想象空間,我們給予阿里雲 10x 的 P/S,給予2021FY 目標市值為 891 億美元。我們看好阿里巴巴集團中長期競爭力與數字經濟平台的稀缺價值,維持美股與港股“買入”評級,維持目標價 296 美元/ADR、 288.0 港元/股。