機構:浦發銀行

評級:買入

目標價:335.0港元

阿里巴巴(9988.HK)1QFY21 業績:業績超預期,核心電商依然穩固

維持買入評級,提升目標價至33 港元,潛在升幅19.4%。 ? 收入利潤均超預期: 阿里巴巴近期公佈 1QFY21 業績,收入同比增長34%,達到1538億人民幣,與 SPDBI 預測一致(較預測高 0.3%),超市場預期 4%,新零售和雲計算保持強勁增長;淨利潤為 464 億,同比增長 143%,主要為投資收益大幅增加;調整後淨利潤 395 億,同比增長 28%,高於市場預期 9%。

電商基本盤穩固,新零售保持強勁增長勢頭:本季度,核心業務中國零售同比增長 34%,其中新零售業務表現亮眼。包括天貓超市和盒馬業務等在內的新零售業務,保持強勁增長勢頭,同比增 80%,未來仍將是中國零售業務的主要增長點。傳統電商保持健康增長,同比增 21%。平台年度活躍用户數達到 7.42 億,環比增加 1600 萬,新增主要來自於低線城市。淘寶特價版,自 3 月份推出以來,用户增長迅猛,MAU 已達到 4000 萬,阿里巴巴將繼續加大在下沉市場的滲透。直播電商也提升了用户的消費頻次,淘寶直播 GMV 同比增長超過 100%,未來和短視頻平台的合作也將進一步加強。

新業務虧損逐漸收窄:本季度,雲計算同比增長 59%,由於強勁的市場需求,我們預計全年收入增速維持 60%。同時,雲業務虧損繼續收窄,調整後 EBITA 率為-3%,去年同期為-5%,我們預計最快有望在本財年實現單季度盈利;本地生活服務也從疫情中恢復,同比增 長 15%(上季度同比下降 8%),且即時配送業務在本季度單筆訂單盈利轉正,運營效率逐漸提升。此外,我們認為同城零售增長空間巨大,也將帶來更多協同。

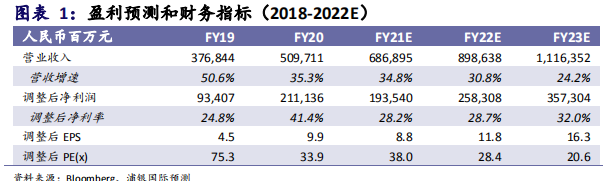

維持買入評級,提升目標價至 335 港元:基於新業務快速增長和虧損收窄,我們將 FY21-23 年收入上調 0.2%、0.1%和 0.1%;FY21-23年調整後淨利潤分別上調 2.8%、1.3%和 0%。基於分部加總的目標價上調至 335 港元,分別對應 38x 和 28x 的 FY21E 和 FY22E 市盈率。 ? 投資風險: 宏觀經濟;競爭激烈。