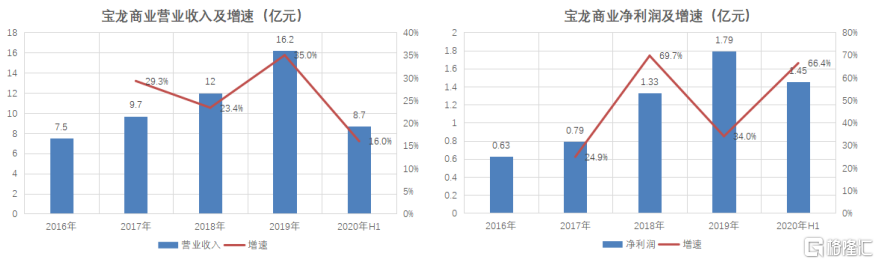

8月18日,寶龍商業發佈中期業績報告。數據顯示,今年上半年,寶龍商業實現營業收入8.69億元,同比增長16%;期內毛利為2.55億元,同比增長28.8%;實現淨利潤1.45億元,同比增幅為66.4%,超出市場預期。

2019年底上市以來,寶龍商業股價累計漲幅超過150%,體現出市場對於寶龍商業的看好。在新冠疫情的影響下,實體經濟一度被按下暫停鍵,卻依然沒能改變寶龍商業的業績增長態勢。在商業板塊佈局持續推進,物業管理板塊規模增長跟隨寶龍地產的面積交付穩步增長的背景下,今年或許將成為寶龍商業快速擴張的一年。此外,寶龍商業在今年7月斥資4055萬元收購浙江星匯商業管理有限公司60%股權,隨着更多併購的逐步兑現,寶龍商業的長期投資邏輯也將愈發凸顯。

(資料來源:Wind)

中期業績亮眼,疫情不改寶龍商業長期增長態勢

資料顯示,寶龍商業的前身為廈門華龍物業管理有限公司,1993年在廈門成立,2007年隨寶龍地產的商業地產策略公司將業務拓展至商業運營服務領域。2014年寶龍商業開始為獨立第三方提供商業運營服務。2019年為了準備獨立上市,公司從其核心控股股東寶龍控股中分拆。

2016年以來,寶龍商業的業績維持快速增長,2016-2019年收入及淨利潤的年化增幅分別為29.1%和41.6%。日前,寶龍商業交出了一份靚麗的中期業績答卷,尤其是淨利潤同比增幅66.4%,超出市場預期。

(資料來源:公司公告)

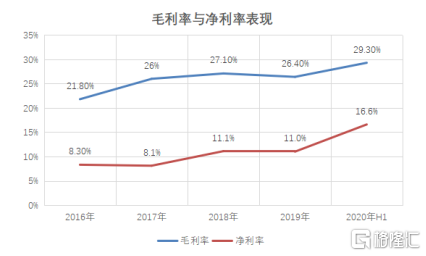

寶龍商業上半年淨利潤增速遠高於營業收入的主要原因,在於運營成本和費用得到有效控制。其中,營業成本增速低於營收增速,同時銷售費用縮減明顯。而從盈利能力上看,寶龍商業在上半年的毛利率和淨利率兩方面均得到進一步提升。

商業運營服務盈利能力的提升得益於疫情期間公司人工能耗成本控制,毛利率由2019年的29.3%升至2020年中期的31.1%;住宅物管服務是由於在管規模的擴大和增值服務收入的提升,毛利率由2019年的12.4%升至2020年中期的21.9%。另有數據顯示,寶龍商業整體毛利率為29.3%,淨利潤率為16.6%,分別上升2.9個百分點和5.6個百分點。隨着公司進一步推進區域化整合管理,未來公司的盈利能力仍有提升空間。

(資料來源:公司公告)

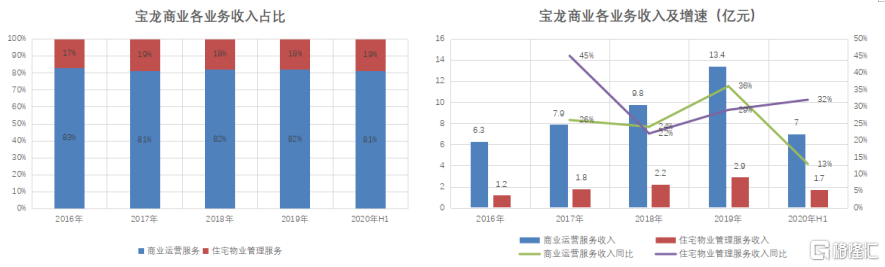

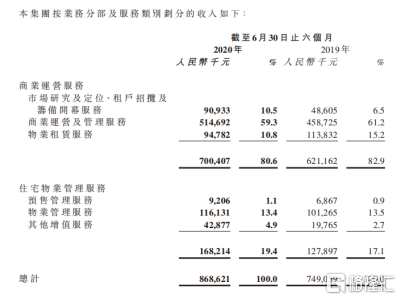

而從具體的收入結構來看,寶龍商業收入來源為兩部分,即商業運營服務與住宅物業服務,其中主要收入來源依然是商業運營服務,兩大業務長期維持着“二八開”的穩定格局。不過,受年初疫情的影響,商業運營服務上半年收入增速相較去年全年水平有所下滑,但住宅物業管理服務收入增速依然維持高位。數據顯示,今年上半年,寶龍商業商業運營服務收入為7億元,同比增加12.8%,佔集團總收入的80.6%;而住宅物業服務收入為約1.68億元,同比增加31.5%,佔集團總收入的19.4%。隨着下半年國內實體商業的持續復甦,寶龍商業的商業運營服務有望迎來更加強勢的表現。

(資料來源:公司公告)

(資料來源:公司公告)

商業板塊佈局持續推進,收購星匯商管形成戰略互補

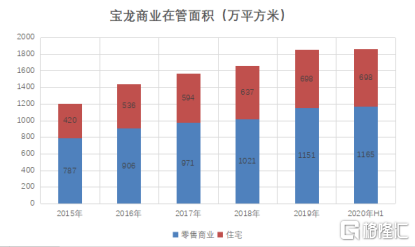

截至上半年,寶龍商業的商業運營服務在管建築面積為698.2萬平方米,同比上升約9.38%;住宅物業管理服務在管建築面積1164.7萬平方米,同比上升約9.43%。其中,寶龍商業在管零售商業物業51個,包括45個購物中心與6條獨立商業街。

(資料來源:公司公告)

在疫情的負面影響下,今年上半年,寶龍商業平均出租率為87.1%,較2019年底僅出現2.3個百分點的下滑,但足以體現出寶龍商業強勁的運營實力。從各產品線來看,寶龍一城、寶龍城、寶龍廣場和寶龍天地的出租率分別為92.6%、90.7%、85.4%、87.9%。

同樣受到疫情的影響,寶龍商業上半年暫無新購物中心開業,但在併購方面卻實現明顯突破。今年7月份,寶龍商業發佈公告稱,公司附屬全資子公司上海御龍物業管理有限公司斥資4055萬元收購浙江星匯商業管理有限公司60%股權。資料顯示,浙江星匯商管截至目前共管理14個零售商業項目,總建築面積89萬平方米,旗下有購物中心(星悦城)、社區商業(星街坊)、主題街區(青年小鎮)、創意集市(舍狸公社)四大業態和品牌,與大悦城、路勁、祥生等旗下商業有過合作。

據瞭解,浙江星匯商管主打商業街產品,與寶龍商業的購物中心產品形成互補。同時,此次收購也使得寶龍商業的長三角佈局也得以繼續深耕。根據協議,浙江星匯商管的股東及實控人承諾2020-2024年浙江星匯商管將分別實現扣非後歸母淨利潤分別為600萬、768萬、983萬、1258萬、1611萬元。

深耕長三角、做大做強長三角戰略進一步落實

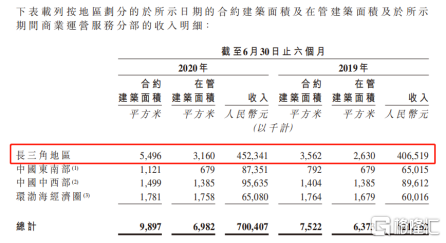

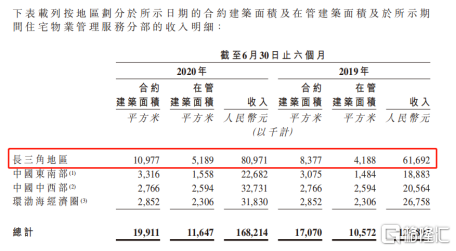

一直以來,寶龍商業的主要業務都聚焦在長三角地區。根據中報數據,寶龍商業在商業運營服務方面於長三角區域在管建築面積為316萬平方米,佔總在管面積的45.3%;而在住宅物業管理服務方面,寶龍商業於長三角區域在管建築面積為518.9萬平方米,佔總在管面積的44.6%——不論是商業運營服務還是住宅物業管理服務,寶龍商業在長三角區域在管面積的佔比均接近了中國東南部、中國中西部及環渤海三大區域的總和。

(資料來源:公司公告)

(資料來源:公司公告)

隨着寶龍商業深耕長三角、做大做強長三角戰略進一步落實,公司未來的戰略重心仍然在長三角區域。據瞭解,寶龍商業今年計劃新開業項目13個(其中1個為重新開業),開業時間集中在9-12月份,其中有8個項目位於長三角。未來,寶龍商業計劃繼續在長三角地區投放大量資源,尤其是在上海、杭州、寧波及南京等經濟樞紐。

而隨着經濟發展,長三角將會成為現代服務業的中心及具競爭力的世界級城市羣。而由於快速城市化和中國家庭購買力的上升,將對高質量的商業運營服務產生大量需求,這會為寶龍商業的未來增長帶來新機遇。

未來三年業績具備較強確定性,機構看多股價至35港元

隨着商業板塊佈局持續推進,以及物業管理板塊規模增長跟隨寶龍地產的面積交付穩步增長,寶龍商業的高成長性有望延續下去。

根據中信建投的估算,寶龍商業預期全年公司住宅類在管面積有望增加超過150萬平方米,預估在管面積超1300萬平方米,合約面積超2200萬平方米,物業管理板塊規模增長主要跟隨寶龍地產的面積交付穩步增長,預計未來基本保持穩中有升。而在商業運營方面,2020-2022年,預計寶龍商業開業面積分別達到135.1萬平方米、208.8萬平方米、55.5萬平方米。

寶龍商業高成長性同樣得到不少專業機構的認可,今年以來,包括CIMB、UBS、建銀國際、中信建投、花旗等多家海內外機構覆蓋寶龍商業,並給出積極評價。其中,建銀國際給出優於大市評級,Credit Suisse給出增持評級,中信建投和第一上海給予寶龍商業買入評級。而在目標價方面,中信建投給出31.58港元的目標價位。而在中報發佈後,海外知名投行野村證券上調寶龍商業目標價至26.75港元,並維持買入評級;花旗則將目標價高看至35港元。

野村發表研究報告表示,寶龍商業上半年業績高於市場預期,主要受惠於毛利率上升及經營效益改善的利好,預期寶龍商業的盈利將取得長期穩健增長,預計公司2020-2022年度盈利年複合增長率將達到47%。而花旗認為,7月份對於浙江星匯商管的收購是寶龍商業擴張能力的良好佐證,而隨着商場客流量和銷售額的逐步復甦,寶龍商業的出租率將得到進一步提升,並預計在2025年出租率達到95%,同時寶龍商業的收入在2019-2022年有望實現48%的複合增長率。