作者 | 蒼之濤

數據支持 | 勾股大數據(www.gogudata.com)

近日,全球多家知名對衝基金紛紛向美國監管機構遞交了13F持倉報告,公佈了他們截止2020年6月31日,第二季度的基金持倉情況。

13F是美國證監會(SEC)規定的管理股票資產超過一億美金的機構,需要在每個季度結束之後的45天之內,向證監會提供自己在這個季度末的持倉報告。

雖然13F都有滯後性(一般基金都在截止日期前才披露),但對於投資者來説,巴菲特、雷伊·達里奧、大衞·泰珀、賽思·卡拉曼,張磊等大佬們的基金持倉具有風向標意義。

在全球大放水的背景下,今年阿里巴巴股票的漲幅"只有"20%,落後於國內其他核心互聯網公司(騰訊、美團等),也跑輸了給美國的FAAMG(蘋果、微軟、Facebook、亞馬遜、谷歌)等。

然而在8月15日截止的13F顯示,無論是國外還是國內,基金大佬們都在大幅度加倉阿里巴巴,這無疑是最值得關注的。

基金二季度紛紛加倉阿里的邏輯究竟是什麼?

01

阿里巴巴二季度成新寵

我們來看看二季度哪些大佬加倉了阿里巴巴。

達里奧掌管的橋水基金(Bridge water Associates)是全球最大的對衝基金,二季度大幅押注中國,幾乎買遍了所有中概股,而且重倉兩隻中國ETF。

在個股方面,阿里巴巴二季度成為橋水第六重倉股,前五都是ETF。在第二季度,橋水加倉阿里巴巴幅度達244%,佔投資組合比例為3.44%,加倉後持有市值約2.05億美元。

同時,高盛和JPmorgan等大型基金也紛紛加倉阿里。高盛二季度增持比例到達55%,JPMorgan也增持了45.7萬股。

除此之外,中外兩位重量級投資大師都在二季度大幅加倉阿里巴巴。

首先是大衞·泰珀,他是美國的價值投資者,最成功的對衝基金經理之一,也是Appaloosa投資管理公司的創始人。他主要投資那些陷入困境的公司,比如2008年抄底銀行股。在選擇標的時候,他更為重視那些"問題公司"和"遇冷公司"。

大衞·泰珀之前一直持有阿里巴巴,但值得注意的是,他在二季度大幅加倉阿里巴巴49%,成為其第一大持倉股,持有價值高達7.28億美元,超過美國電商巨頭亞馬遜的持倉。

另一位投資大師則是我們熟悉的張磊,他旗下高瓴資本一直擅長於投資TMT行業,從其美股持倉可以看出他一直十分看好國內的電商行業。

二季度高瓴資本大幅度加倉阿里巴巴,增持比例達到98.5%,持有價值達到8.47億美金,成為其美股第四重倉股,前三分別是百濟神州(BGNE)、視頻會議軟件Zoom,以及愛奇藝。

這些都是世界上最聰明的基金,他們都不約而同地在二季度大幅度增持阿里,其背後原因不可能只是阿里今年漲幅低於其他核心資產,那麼加倉背後的邏輯可能是什麼?

02

阿里下半年可能的催化劑

首先是螞蟻金服A+H上市,有望提高估值。

阿里手握螞蟻33%的股權。如果按2000億美元進行計算,33%的股權折算後能為阿里帶來660億美元的估值。

但值得注意的是,螞蟻集團這次是計劃在科創板和港交所同步上市,這可能會令螞蟻最後上市的估值高於2000億美元。

螞蟻科技是第一隻真正意義上在A股上市的互聯網巨頭公司,投資者對此擁有瘋狂的熱情,這可能會給螞蟻一定程度上的估值溢價。可以參考中芯國際在A和H兩地的巨大估值差。

其次是納入恆指和港股通的預期,有望吸引更多被動資金流入。

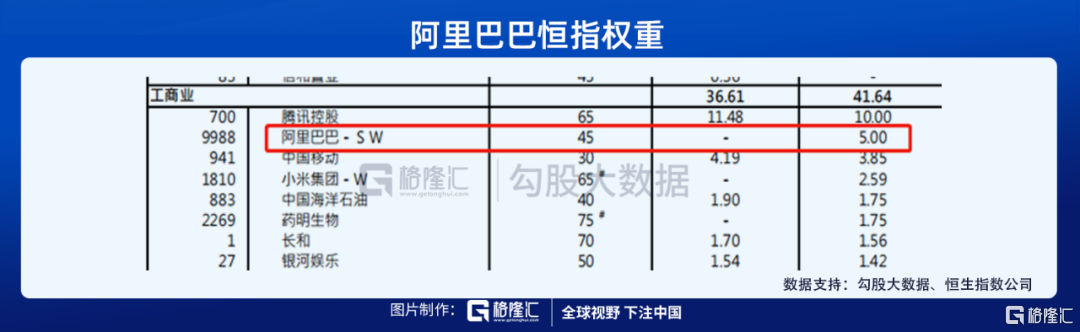

恆生指數公司在8月14日公佈恆生系列指數季度定期審議結果,此次調整會首次把同股不同權和第二地上市公司納入選股範圍。其中阿里巴巴、小米集團和藥明生物將被納入恆生指數。

恆生指數是固定50只成分股、且單隻個股權重上限為10%(按自由流通市值計算)。此次調整,雖然同股不同權及第二上市公司將首次被納入恆生指數選股範疇,但權重上限設置為5%。

根據恆生公司的公告顯示,阿里巴巴的權重為5%,調整將於9月7日生效。

那麼這能給阿里帶來多少被動資金流入呢?

根據Bloomberg統計,追蹤恆生指數的ETF資金規模約為198億美元,追蹤國企指數的ETF資金規模約為48億美元。

根據中金測算,如果能夠被納入的話,按最新價格和估算的自由流通比例,靜態測算權重約為5%,基於198億美元ETF資金規模,對應潛在被動資金流入約為9.9億美元。

現在阿里巴巴在港股一天的成交額在30-50億港元左右。

對於二次上市互聯網公司來説,相比指數被動基金的購買需求,更大的購買力可能會來自於港股通。

舉個例子,自從美團和小米去年11月進入港股通之後,南水一直在買買買。目前滬深港通持股佔美團自由流通股本8.8%,佔小米自由流通股本32%,這期間這兩家公司的股價表現相當不錯。

但今年阿里巴巴是否能進入港股通仍然是個未知數。

03

二季度業績的預期差

8月20日,阿里將發佈截止月6月底的季度業績。

市場預期營收1480億元人民幣(+29%),每股收益13.82元。

Q1業績之後,市場對於阿里貨幣化率受到壓力錶現得非常擔憂,Q1阿里國內電商廣告+佣金收入同比增速僅為1%,引發擔憂情緒大幅提升,市場從而將未來預期打得很低。

隨着國內疫情受控,經濟活動恢復,電商業務恢復明顯是快於其他行業的。

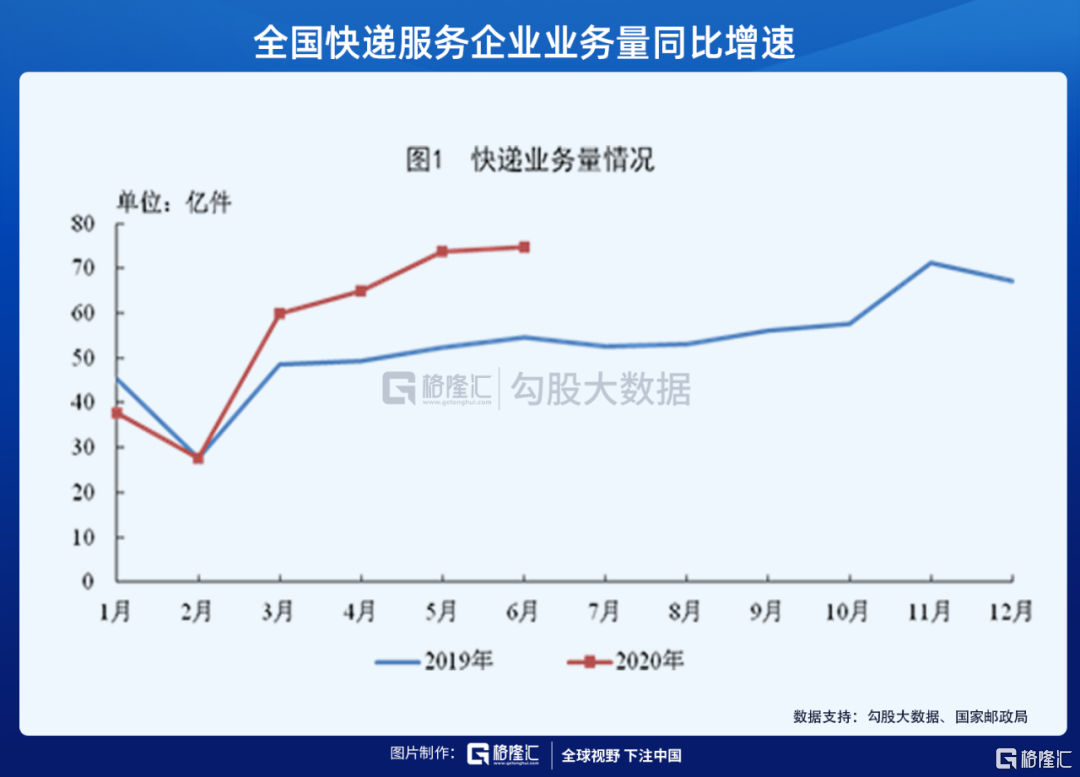

這體現在兩個先行指標:快遞和網上社零。

4-6月全國快遞服務企業業務量分別為65.9億件,73.8億件和74.6億件,同比增長分別為32.1%,41.1%和36.8%。已經恢復到疫情前的水平,而且增速比去年同期更快。

4-6月網上實物零售的增速分別為17%,23%和26%,遠遠好於整體社零,而且增長速度也是快於去年同期,去年同期的增速分別為22%,20%和17%。

從國外零售市場的情況看來,亞馬遜在疫情期間線上營銷收入大幅增長。在國內經濟活動恢復之後,同樣的趨勢有可能會出現,因為商户願意增加線上渠道的營銷預算,進而抵消線下渠道的疲弱表現。

這樣就可能出現預期差,市場因為阿里Q1業績疲軟而降低了Q2的預期,但實際上可能並沒有市場預期那麼差。

04

結語

當然,13F的大佬們持倉作業也不能直接抄,因為基金都會選擇在季度結束後的45天deadline到了之後才公佈持倉的結果,而且並不需要披露空頭的倉位,所以對投資者來説可能有誤導性。

投資大師們的組合只能作為參考,最終還需要通過自己的研究,理解背後的邏輯,才能更好地下注。