作者 | 707的牛

數據支持 | 勾股大數據(www.gogudata.com)

當前全球貨幣寬鬆,核心資產的價格也隨着水漲船高。而以商業物業為主要營收的公司,業績增長卻被新冠疫情拖累,自然就被資本市場的投資者冷落了。國內疫情逐步得到控制,公司的經營情況迅速好轉,近期的市場風格也在向低估值板塊的地產,銀行,保險切換。先前的邏輯是否需要做出轉變?

即使是剛剛出來的業績數據撲街,預計上半年綜合淨利潤下滑70%-85%,公司股價都沒有大跌,可見經過長期的大跌,股價走勢已經反應了市場預期。2020年上半年因疫情影響公司業績見底,下半年才是業績反轉的開始,這也是正向的市場預期。

1、大悦城地產為什麼會長期下跌?

公司到底能不能買,是要弄清楚下跌原因的;同時可以檢驗下跌的預期完全被市場兑現沒有,能有效降低風險性。

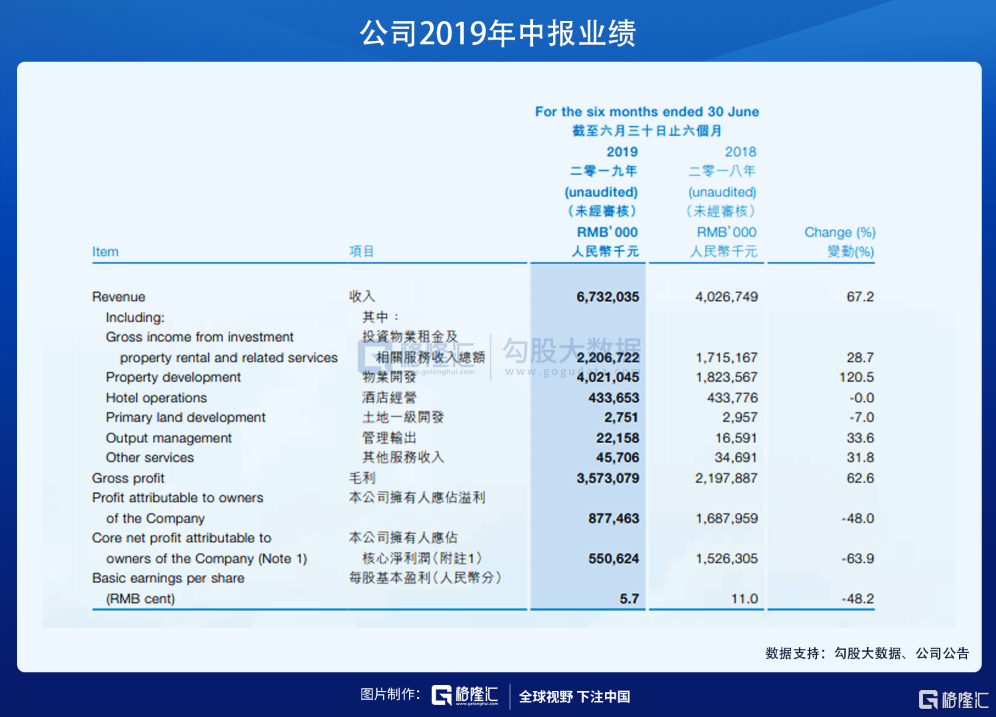

大悦城地產最近的下跌是從2019年4月份開始的,公司也剛好發佈2018年年報,業績出來之後果然出現了大幅下滑,營收增速同比下滑30%,扣非淨利潤同比下滑10%。之後就是一路不及預期,2019年公司淨利潤同比下滑33%,加上今年的疫情影響,股價也來到了底部區域。

其實公司的股價可以分為兩個階段,第一波下跌:2018年年報到2019年中報發佈期間,原因是大悦城地產的租金收入36.2億元,只實現了5.8%的小幅增長。而營收佔比第二的商業物業開發,下滑了50%,原因是開發面積2018年較2017年減少了410萬平米。

除此之外,公司的酒店業務和房地產開發業務都開始大幅下滑,這些才是拖累公司整體業績的地方,雖然大悦城在商業地產運營方面具有優勢,但每年的租金只會小幅增長,還是要關注商業綜合體的佈局增量。

第二波下跌是2019年中報到2019年年報發佈期間,也就是2019年9月—2020年5月,公司的租金收入和物業開發出現了大幅增長,但房地產開發業務一直沒有起色,説明公司在這個領域並不擅長。

其實光看營收,2019年中報的業績是非常不錯的,不過淨利潤增速卻下滑了48%,為什麼?公司每年的非經常性損益對淨利潤貢獻巨大,實際利潤也有過多的水分。扣非之後大悦城的淨利潤明顯放緩,控股權益波動過大,也是市場沒有給與公司高估值的原因。

公司股價跌到現在也基本上price in 了。不過中糧集團和A股大悦城近期的一系列資產運作,都在表明管理層想在集團的業務和資源整合方面做出調整,大悦城地產近期的股價表現也在開始反應某些市場信號。

2、近期都有哪些資本運作?

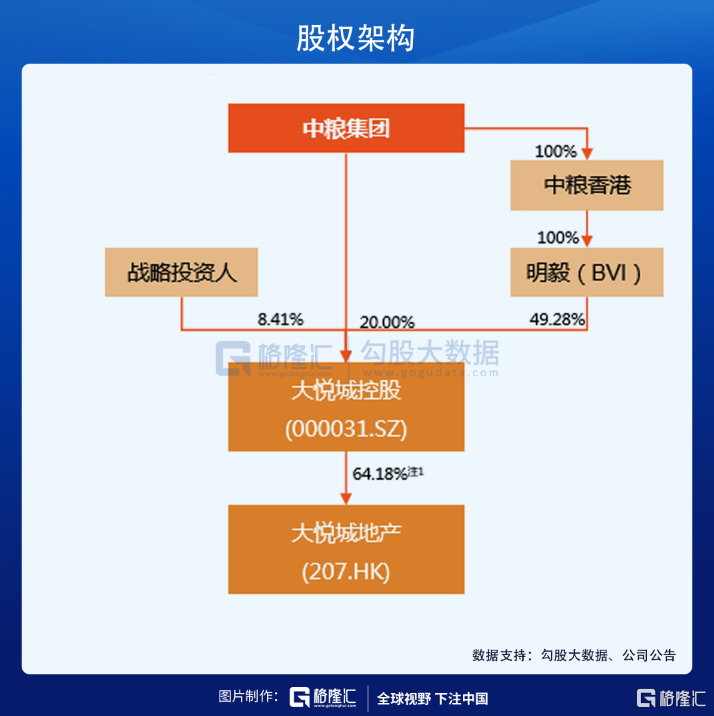

那麼中糧集團和控股關聯方近期都做了什麼?公司股價是不是沒有反應市場預期?2018年以住宅房地產開發為主的中糧地產,收購主營商業地產的大悦城,重組完成後中糧地產改名為大悦城,也就是現在的A股公司大悦城(000031.SZ)。

在戰略上,兩家公司各取所長,完成了品牌和業務上的協同效應。但是這和港股的大悦城地產(0207.HK)有什麼關聯呢?原來A股的大悦城控股和港股的大悦城地產背後的大股東都是中糧集團,而前者直接持有後者64.18%的股份。

這也意味着大悦城控股是是大悦城地產的控股母公司,而關聯方之間是方便業務合作與資本運作的。從大悦城地產的歷年業績來看,公司並不擅長住宅房地產開發,經營效率也不高,母公司因為之後有中糧地產的基因,在住宅開發方面當然比公司強很多。

如果大悦城地產將土地開發的業務交給母公司運營,想必產生的效益和利潤會更高,還能減輕拖累整體業績的壓力,這是股東們願意看到的,也是可以提升公司估值的因素。

所以,兩家公司互為關聯方,未來可能會有更多的整合來提升整體競爭力,這一點也是可以期待的。假若存在反轉行情,公司又有多少價值?

3、如何看公司現在的價值

如果説關聯方之間更多的業務合作是市場預期。公司當前是否存在亮點和反轉預期呢?大悦城地產的核心競爭力是在商業地產的開發和運營上。

參考2019年年末的數據,公司在長三角,珠三角,京津冀和成渝都市圈等地區持有19個大悦城商業綜合體,分別佈局在全國重點城市的核心地段以及品牌酒店5家。

2019年公司營收佔比第一的大悦城購物中心租金收入30.64億元,同比增長18%,整體出租率保持在90%以上,每年單位面積的租金都在保持正增長,這些才是核心資產。

同時公司的酒店經營業務收入8.42億元,同比增長14.9%,也實現了反彈的表現。而且公司新開業的商業中心還在增加,顯然當前的價值是被市場低估的。

公司剛剛也發佈了2020上半年的銷售數據,銷售面積20.24萬平米,銷售額68.41億元。

這意味着什麼呢?2019年上半年銷售面積是9.76萬平米,銷售額16.99億元;今年同期銷售面積增長107%,銷售額同比增長302%。整體上半年銷售數據是超市場預期的,披露的銷售數據對公司股價也會有刺激作用。

今年一季度的疫情進一步打壓了公司的估值,隨着疫情的控制和商業活動的恢復,公司的業績會在下半年迎來反轉。大悦城地產當前的估值不到5X PE,0.3X PB,位於近五年的底部區域。而且2019年的業績也有反轉的跡象,目前的估值也有足夠的安全邊際。

如果參考同類公司SOHO中國10X PE的水平,大悦城地產2019年16億的淨利潤,扣非之後也有10億元,遠遠低於實際價值。當前市場風格正在切換,資金正在加大力度配置地產銀行等低估值板塊,價值和低配的矛盾最終還是會被市場解決。