機構:國盛證券

評級:買入

目標價:14港元

中期業績預增 60%以上超預期,延續高成長趨勢。公司於 7 月 24 日發佈正面盈利預告,預計 2020 年上半年歸母淨利潤同比增長不低於 60%,超出市場預期,在疫情發生的背景下展現出強勁的增長勢頭。公司業績快速增長主要原因系:1)在管面積持續增長;2)建業+平台的註冊用户數及單位用户的平均消費大幅提升,致生活服務收入快速提升;3)物業管理及增值服務分部的增值服務收入快速增長所致。

中部區域項目資源集中,品牌具備較強影響力。公司是河南省內龍頭房企建業地產的關聯物業公司,在中部區域的物業市場中處於領先地位,也具備較強的區域品牌影響力。根據中國指數研究院的數據,公司在 2020 年物業服務百強企業榜單中名列第 12 位。公司當前管理項目主要集中於河南區域,較高的項目密度有利於公司通過共享等的方式攤低服務成本, 也可以利用規模效應降低新增項目的邊際成本。同時,建業集團在河南區域的資源密集,也為生活服務等業務的嘗試提供良好資源基礎。

內接外拓並舉,管理規模有望快速擴張。公司管理規模中等,近年來規模擴展迅速。截至 2019年末,公司在管面積/合約面積分別為 0.57/1.15 億平米,同比增長 121.8%/63.0%。除內接關聯地產項目外,公司也逐步開始第三方項目外拓。2019 年,公司第三方在管面積及合約面積分別為 0.18/0.45 億平米,同比上年分別增長 0.13/0.22 億平米,顯示出較強的市場化外拓能力及較快的外拓增速。2019 年,公司基礎物管收入中第三方項目收入佔比達20%。未來隨着儲備面積持續轉化,公司的管理規模有望延續快速擴張。

搭建特色生活服務平台,服務對象不僅僅針對業主。依託建業集團支持,公司的增值服務不侷限於社區,而是依託建業集團打造了較為龐大的生活服務平台。公司客户主要分為:1)核心項目業主;2)和建業集團互動的重要客户,例如建業足球俱樂部的球迷、建業教育的學生家長、集團酒店住客等;3)省內的其他消費羣眾。通過與公司管理的酒店、小區、購物中心內商鋪、聯盟商家等進行資源對接, 公司為消費羣眾提供多元多樣化的生活服務體系及服務內容,長期來看有望為公司開拓更廣闊的價值空間。

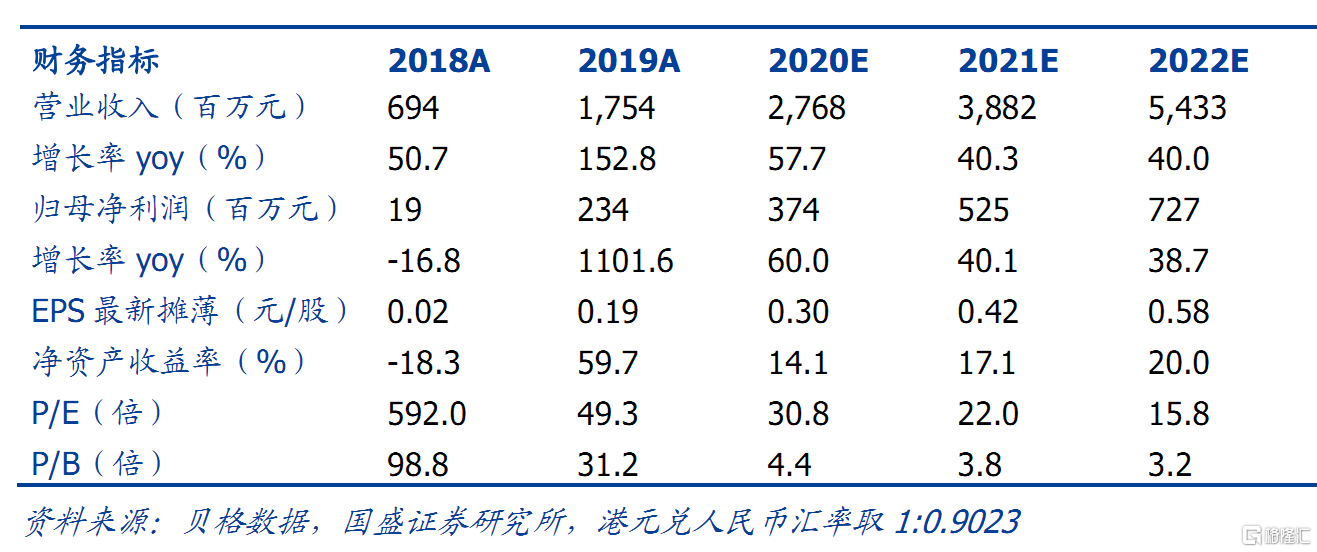

投資建議: 我們預測公司 2020-2022 年的歸母淨利潤分別為 3.74/5.25/7.27億元,同比增長 60.0%/40.1%/38.7%,對應 EPS 分別為 0.30/0.42/0.58元,2019-2022 年 CAGR 為 46.0%。公司當前估值相對偏低,當前股價對應2020-2022 年 PE 分別為 30.8/22.0/15.8 倍,而行業可比上市物業公司對應2020-2022 年平均 PE分別為 46.4/33.3/24.3 倍,主要系公司盈利中來源於關聯地產商的佔比相對較高。我們認為隨着儲備面積交付帶動基礎物管收入增速提升、生活服務快速增長,公司未來盈利結構有望持續改善。考慮到公司良好的成長性及多樣的生活服務體系,給予目標價 14.0港元(對應 2021年 30倍 PE),首次覆蓋,給予“買入”評級。

風險提示:建業地產增速放緩或交付不及預期風險,第三方外拓增長不及預期風險,物業費收繳率相對偏低可能造成應收款項減值風險等。