機構:中信證券

評級:買入

目標價:13.00港元

核心觀點:

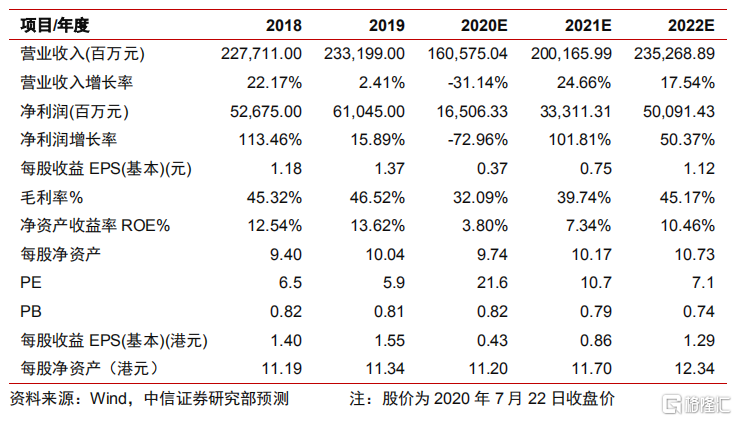

公司作為國內海上油氣龍頭,未來3~5年有望進入量價齊升週期,且顯著的成本和管理優勢將推動業績充分受益。預計公司2020-2022年歸母淨利潤分別為165/333/501億元,CAGR近74%,對應EPS預測分別為0.37/0.75/1.12元。給予公司目標價11.7元(13.0港元),首次覆蓋給予“買入”評級。

▍國內海上油氣勘探開發龍頭,市場稀缺的純上游油企。公司是全球最大的純上游油氣勘探開發商之一,資產遍佈全球各大洲,國內以渤海、東海和南海為核心作業區域。2019年公司淨證實儲量首次突破50億桶油當量,全年平均日淨產量達138.8萬桶油當量,並積極向清潔能源領域拓展。2019年,公司在福布斯全球企業500強中上升32位列第126位。

▍國際油價中長期持續回升,上游油企率先受益。需求復甦背景下,短中期產油國維持高額減產,長期低資本開支導致全球原油增產乏力,油市供應過剩格局料將逐步扭轉,我們預測2020H2-2023年Brent油價中樞分別為48、52、58、60美元/桶。油價波動對產業鏈影響自上而下傳導,上游油氣生產商將率先受益。

▍政策推動公司未來5年產量CAGR5.3%。國內原油對外依存度已增至72%以上,“七年行動計劃”下,公司將立足渤海,積極尋求南海和海外資產突破,推動油氣增儲上產。根據規劃,預計公司油氣產量將從2019年的507百萬桶油當量增至2025年的690百萬桶油當量,7年CAGR為5.3%,國內略高於海外。

▍成本低廉,管理高效,具備強α屬性,油價上漲業績彈性顯著。公司桶油主要成本自2013年的45美元/桶連續6年下降至2019年的29.8美元/桶,桶油操作成本僅7.39美元/桶,低於Exxon、BP、Total等國際同行,公司完全成本僅40-42美元/桶,較國內同行低8-10美元。公司人均營收、淨利分別為國內同行的1.5~2倍、15~30倍。我們測算油價每上漲10美元,公司EPS將提升0.53元,是國內同行的3~4倍。

▍風險因素:國際油價大幅波動;國內增產進度不及預期;海外項目不可抗力。

▍投資建議:公司作為國內海上油氣龍頭,未來3~5年有望進入量價齊升週期,且顯著的成本和管理優勢將推動業績充分受益。預計公司2020-2022年歸母淨利潤分別為165/333/501億元,對應EPS預測分別為0.37/0.75/1.12元。綜合各類估值方法,採取謹慎性原則,給予公司目標價11.7元(合13.0港元),首次覆蓋給予“買入”評級。