機構:中信證券

評級:買入

目標價:7.60港元

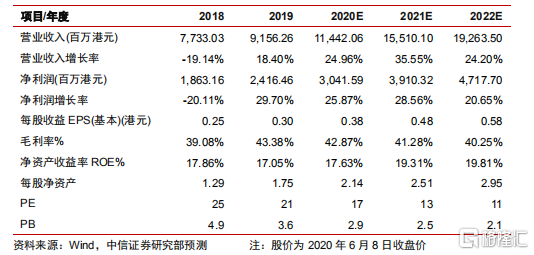

公司預計2020H1歸母淨利潤同增35%-50%,增幅符合預期,維持2020-2022年EPS預測為0.38/0.48/0.58港元,現價對應PE為17/13/11倍,上調目標價至7.60港元,維持“買入”評級。

▍2020H1業績預增35%-50%,增幅符合預期。公司預計2020H1歸母淨利潤同比增長35%-50%,對應12.85-14.28億港元。公司業績增長的主要因素或包括:1)雙層玻璃和雙面雙玻產品需求增加,帶動銷量增長;2)2020H1光伏玻璃平均市場價格(預計單玻約26.8元/平米)或高於2019H1平均市場價格(單玻約25.2元/平米);3)產品結構優化,將更多產能分配到高附加值的雙玻產品;4)原材料及能源成本下降,以及生產效率提升。

▍光伏玻璃價格觸底,庫存逐步消化,下半年價格有望逐步回升。上半年受海外新冠疫情擴散導致部分光伏需求延後,3、4月光伏玻璃行業庫存壓力持續加大,平均庫存週期一度升至30天左右,帶動產品價格明顯下降(4月以來3.2mm單玻價格降幅達17%),目前3.2mm、2.5mm、2.0mm光伏玻璃產品主流報價基本穩定在24、22、20元/平米左右。在國內存量項目“630”搶裝以及海外需求弱復甦的帶動下,5月以來光伏玻璃行業庫存已逐步消化,龍頭廠商庫存週期恢復至20-25天,光伏玻璃價格築底,部分供給較為緊缺的雙玻產品價格出現嘗試性漲價。我們預計隨着下半年海外裝機復甦以及國內新增項目快速推進,光伏玻璃需求有望明顯回暖;同時行業新產能釋放受疫情影響有所推延,供需格局將迎明顯改善,Q4或再現行業供給缺口,光伏玻璃價格有望逐步回升。

▍新產能受疫情影響推後,盈利穩健保障業績持續增長。目前公司光伏玻璃在產日熔量7800噸。受疫情影響北海及蕪湖各2000噸/天新產線投產時間將分別推遲至6月及年底,預計全年有效產能約314.5萬噸,對於產量或達3.5億平米。儘管上半年光伏玻璃降價明顯,但我們測算公司憑藉生產效率和成本控制優勢,仍有望維持30%以上毛利率,有望維持全年利穩量增,業績穩步增長。

▍風險因素:光伏裝機不及預期,公司產能釋放延後,光伏玻璃價格及成本承壓。

▍投資建議:公司半年度業績預告符合預期,維持2020-2022年淨利潤預測為30.4/39.1/47.2億港元,對應EPS預測為0.38/0.48/0.58港元,現價對應PE為17/13/11倍,考慮到疫情逐步得到控制且疫後光伏需求回升有望超預期,上調目標價至7.60港元(對應2020年20倍PE),維持“買入”評級。