機構:興業證券

評級:買入

目標價:5.0港元

投資要點

2019年配方顆粒板塊業績表現優異:公司2019年實現營業收入143.21億元人民幣(下同),同比增長27.2%;歸母淨利潤15.88億元,同比增長10.4%。配方顆粒和成藥板塊增長強勁,收入增速分別為29.3%和26.5%。

配方顆粒持續發力,行業新政下優勢有望擴大:在生產方面,公司通過提取工藝的集約化生產提高了中間產品的出膏率,降低了生產成本;在銷售方面,公司推進銷售渠道下沉,2019年配方顆粒新增發貨終端醫療機構約8700家,新增配藥機1300多套。《關於中藥配方顆粒品種試點統一標準的公示》的出台為配方顆粒建立了行業標準。在第一批160箇中藥配方顆粒質量標準中,公司提交了89個品種的質量標準,能更快地適應新的行業規則,先發優勢更顯著。此外,《基本醫療保險用藥管理暫行辦法(徵求意見稿)》未把中藥配方顆粒列入“不納入目錄的範圍的藥品”,短期政策風險基本消除。

成藥板塊經營穩健,短期減值影響利潤:2019年成藥板塊存量的核心臨牀品種穩健增長,零售市場實現了量價齊升,整體實現收入35.05億元,同比增長26.5%。受減值影響板塊利潤小幅下滑,扣非後淨利率與上一年度持平。

大健康與產地綜合業務佈局助力打通中藥全產業鏈:(1)中藥飲片:2019年公司主動放棄部分低毛利業務,導致板塊整體短期收入放緩。同時,公司籌建了精品飲片事業部,以“龍印中國藥材”精品飲片為載體,加大對優質產品的開發力度。(2)大健康和產地綜合業務:這兩塊業務目前還處於擴展階段,處於小額虧損狀態。待佈局成熟、與傳統業務的協同效應加強,公司有望打破傳統中藥行業地方政策為主導的市場壁壘,進一步鞏固行業龍頭地位。

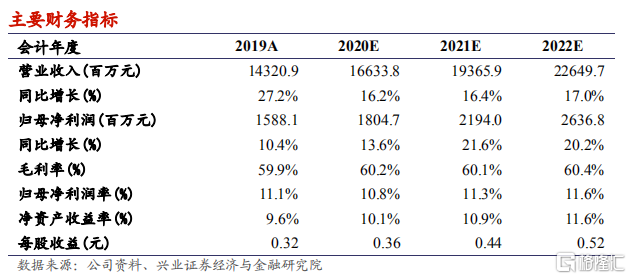

盈利預測與估值:考慮到疫情對公司產品銷售、業務拓展等方面產生影響,我們下調2020-2021年預測收入至166.34和193.66億元,2022年預測收入為226.50億元,同比增長16.2%、16.4%和17.0%,2020-2021年下調幅度分別為2.2%和5.0%;下調2020-2021年預測歸母淨利潤至18.05和21.94億元,2022年預測歸母淨利潤為26.37億元,同比增長13.6%、21.6%和20.2%,2020-2021年下調幅度分別為12.1%和13.3%。下調目標價至5.0港元,對應2020-2022年分別為12.56、10.33和8.59倍市盈率,20PEG為0.72,維持“買入”評級。

風險提示:疫情影響超預期,配方顆粒政策落地不及預期,新業務拓展低於預期。