機構:興業證券

評級:買入

目標價:40.0港元

投資要點

一季度可威繼續增長,院外渠道貢獻提升:公司2020Q1實現營業收入20.11億元人民幣(下同),同比增長5.57%;歸母淨利潤(不考慮可轉債影響)8.75億元,同比增長9.29%。一季度可威的銷售仍然維持了增長。從產品劑型來看,膠囊劑增長更快,在可威總收入中的佔比有所上升。從銷售渠道來看,在疫情影響下,人口流動性降低,醫院端收入佔比下降,而藥店、互聯網渠道的銷售佔比顯著提升,達到40%以上,這也與公司積極開拓院外銷售渠道有關。整體來看,銷售渠道的多元化仍然是公司堅定執行的發展策略,未來新渠道開拓的成效將逐步顯現。

積極擴充產品管線,結構優化可期:1月底國內疫情爆發以後,政府部門迅速採取了應對措施,通過切斷傳播途徑的方式來控制疫情的發展,取得了顯著成效。在傳播途徑被切斷的情況下,流感病毒的傳播也得到了控制。若未來一段時間疫情防控措施仍然持續,我們預計今年流感的發病率將較往年降低,抗流感藥物終端需求也將下降。國內若干奧司他韋仿製藥即將上市,或對市場格局產生影響,但考慮到顆粒劑是公司的獨家劑型,且公司在生產成本、產能、品牌知名度、銷售渠道等方面具備優勢,預計仿製藥上市對可威顆粒劑的影響有限。在新產品方面,抗丙肝藥物、胰島素以及化學仿製藥的研發都穩步推進,預計這一兩年將有較多產品上市,優化公司產品結構。此外,我們預計公司未來與研究院仍有多層次多種方式的合作,豐富管線同時貢獻一定業績增量。

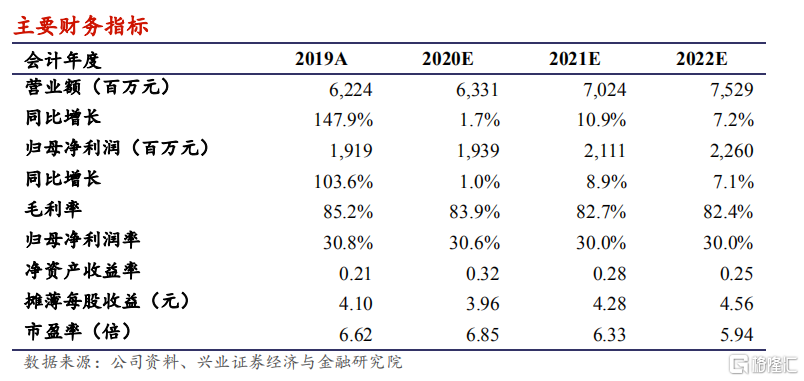

盈利預測與估值:綜合考慮疫情對公司產品銷售的影響以及一季度業績的情況,我們下調2020-2022年預測收入至63.31、70.24和75.29億元,同比增長1.7%、10.9%、7.2%,下調幅度分別為21.2%、23.6%、25.8%;下調2020-2022年預測歸母淨利潤(考慮可轉換債利息的影響)至19.39、21.11和22.60億元,同比增長1.0%、8.9%、7.1%,下調幅度分別為21.6%、25.8%、28.5%。下調目標價至40.0港元,對應2020-2022年分別為9.09、8.40、7.89倍市盈率,維持“買入”評級。

風險提示:疫情影響超預期,市場競爭加劇,新產品銷售不達預期,流感發病率下降超預期。