機構:國金證券

評級:首次買入

目標價:8.05-8.05港元

投資邏輯

優質方便麪龍頭,深耕香港、大陸兩地。日清食品的母公司日清日本是世界 方便麪鼻祖和行業龍頭。公司佈局於香港、內地兩大市場,依託“日清”“公仔”2 大核心品牌和 5 個旗艦品牌,專注高端方便麪市場。目前香港市 場整體佔有率已超 60%,杯碗裝佔有率已超 80%,在內地華南部分省已居行業第 3。2016-2019 年收入複合增速達 5.5%,利潤複合增速約 37.6%,淨利 率持續改善,毛利率逐步回升。

方便麪市場逐漸回暖,各龍頭持續轉型高端化。方便麪因其便利性、快捷性,存在廣泛消費需求。2017 年以來,外賣補貼、促銷力度減弱,方便麪行業回暖。同時,消費升級帶動方便麪產品升級,容器面佔比和零售均價穩步上升。康師傅、統一、今麥郎等也持續佈局售價 5 元以上的高端市場,高端方便麪成增長新引擎。

產品聚焦,渠道分銷,成長性好,盈利能力強。對比方便麪業其他公司,1)產品:日清在內地聚焦海鮮口味,實現錯位競爭。同系列產品中,日清定價高 1-2 元,毛利率高於康師傅,與統一相當。同時,日清聚焦高端方便麪市場,產品結構更鮮明。2)渠道:日清更注重分銷,週轉次數偏長,區域集中在華南、華東的一、二線城市,線上渠道作補充。3)成長性和盈利性:收入規模不大但增速快於同行,銷售費率低,整體淨利率水平較高。

發展空間:內地區域擴張加速,香港推動業務多元化,疫情帶來機遇。1) 內地:增長潛力顯現,華東、華北佔比提升,增速在雙位數。增工廠、擴產線,產能制約逐步突破,增設聯絡處、成立合資公司分銷,渠道改善在路上。公司作為源起日本的優質方便麪龍頭,品牌和品質廣受認可,隨着渠道、產能建設的逐步加強,內地份額的增長值得期待。2)香港:公司在香港還產銷冷凍食品、零食、飲料等產品,目前是香港第二大冷凍點心廠商,市佔率超 25%,多樣化產品佈局為公司香港業務提供增量空間。3)疫情帶來機遇。受疫情影響,方便麪需求猛增,公司 2 月中旬陸續復工,有望在上半年實現高速增長。同時,疫情有望重新喚起消費者對高端方便麪的認識,為 日清未來發展帶來機遇。

投資預測

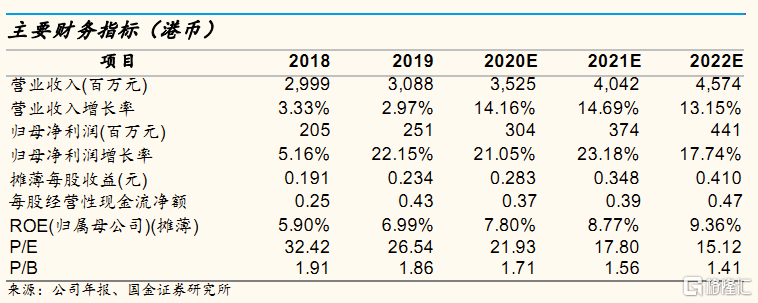

預計 20-22 年公司收入同比增長 14%/15%/13%,歸母淨利潤同比增長21%/23%/18%,EPS 分別為 0.28/0.35/0.41 港元。給予公司 2021 年 23 倍PE,目標價為 8.05 港元,首次覆蓋給予“買入”評級。

風險提示

內地擴張不及預期,經濟下行風險,食品安全風險。