機構:廣發證券

評級:買入

核心觀點:

收購北京理貝爾,全面佈局骨科耗材產品線。4月24日公司公告,收購北京理貝爾協議項下的全部交割條件已獲達成,交割已經落實,此後公司間接持有北京理貝爾全部股權,其財務業績將納入公司的綜合財務報表。通過此次收購,愛康補充完善骨科耗材中關節、脊柱和創傷三大領域的產品線,為實現骨科平台型公司發展的重要一步。

理貝爾擁有成熟的脊柱和創傷產品線。理貝爾成立於1996年,2008與康輝合併,2012年被美敦力收購。理貝爾擁有成熟的創傷和脊柱產品線,當前收入中約60%來自脊柱,40%來自創傷。2018-2019年,理貝爾收入13993/8583萬元,除税前利潤1309/1290萬元,除税後利潤731/967萬元,資產淨值2.76/1.86億元。未來經過整合和費用管控,淨利率有望達到20%-30%的行業正常水平。本次收購對價4020萬美元,對應2018-2019年PS約為2.0/3.3x,PB約為1.0/1.5x。

符合長期發展戰略,協同效應值得期待。脊柱方面:愛康的3D打印創新脊柱融合系統和人工錐體結合理貝爾的脊柱產品線,可提供更完善的產品組合及全面的解決方案。創傷方面:愛康的3DITI術前規劃、3D導板技術和3D骨填充系統與理貝爾創傷產品線結合有望帶動創傷產品組合的擴張,為創傷治療提供創新解決方案,增強競爭力。理貝爾產品擁有高認可度和穩定的生產品質,未來公司通過銷售網絡互相滲透及全骨科產品線在招標採購中的優勢,市場份額有望加速提高。

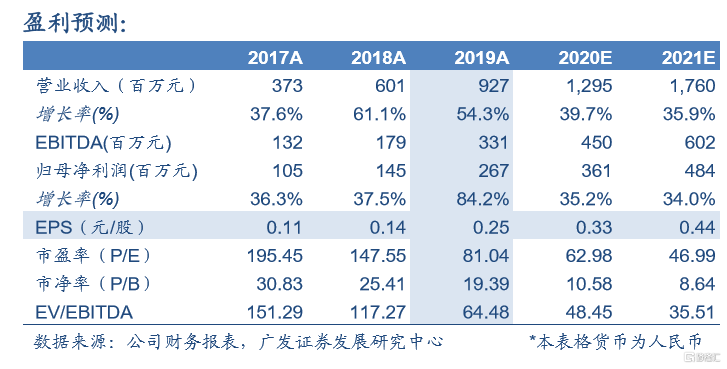

盈利預測與投資建議:預計20-21年營收增速39.7%/35.9%;歸母淨利潤增速35.2%/34.0%,EPS0.33/0.44元/股。考慮理貝爾並表及未來的協同,提高公司現金流預測,採用DCF方法得到合理價值為25.06港元/股,內生外延推動下公司持續穩健增長可期,維持“買入”評級。

風險提示:產品銷售不及預期;產品研發不及預期;行業政策風險