機構:西部證券

評級:買入

2019年業績低於預期,分紅比例提升至25%。公司公告2019年實現營業總收入977.1億元,同比下滑8.6%,淨利潤81.9億元人民幣,同比下滑35%。單看2H19,公司收入498.4億元,同比下滑5.8%,淨利潤為41.8億元,同比下滑28.9%,低於我們預期,原因包括:1)受新工廠投產產能利用率降低、終端促銷力度加大影響,2H19吉利品牌毛利率為16.9%,同環比下滑3pct、1pct;2)2H19領克合資公司淨利潤為2.2億元,同比下滑32.3%,主要受折舊攤銷壓力增加、新能源車型銷售不及預期影響。公司2019年底總現金192.8億元,同比增長22.5%,計劃DPS為HKD0.25元,分紅比例提升至25%。公司將2020年資本支出計劃下調11%至68億元,為2017年以來最低水平。

2020年銷量目標不變,出口業務成為亮點。儘管多家車企考慮疫情影響已下調銷量目標,公司基於新品規劃和對出口市場的樂觀展望,依然維持2020年141萬台的銷量目標。新品方面,豪越,ICON、緊湊型轎車FS11,領克05、領克06,和純電SUV幾何C將陸續投放市場,多為走量車型。出口方面,領克將在年底進入歐洲市場,馬來西亞市場方面寶騰計劃導入繽越和一款MPV,而東歐市場將導入第二款車型繽越,首批產品已開始組裝。我們預計出口業務成為公司下一個增長點。

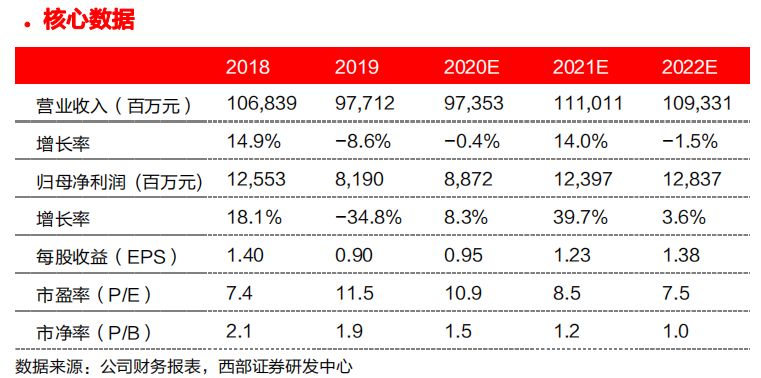

疫情和產能調整影響短期銷量,市佔率繼續提升趨勢不改,維持買入評級。我們將2020/2021年淨利潤預估下調9%/6%至89/124億元,反映疫情對銷量的衝擊,以及公司產能調整進度緩於預期的影響。另一方面,公司今年1-2月市佔率提升至7.5%,我們終端調研顯示公司3月銷售恢復情況也明顯好於行業平均水平,中長期市佔率提升趨勢不改。基於盈利下調,我們DCF模型得出的目標價為16.1港元,隱含2020/2021年15/12倍市盈率,維持買入評級。

風險提示:新產品銷售不及預期、價格戰升級、產品召回風險。