機構:國泰君安

評級:增持

目標價:119.7(+2.3)港元

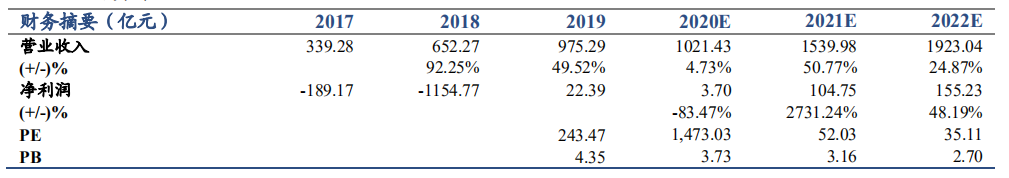

投資建議:受疫情影響,我們下調美團點評2020-2022年收入分別為1021.43(-243.15)、1539.98(-45.9)和1923.04億元,調整歸母淨利潤分別為3.70(-54.76)、104.75(+7.44)和155.23億元。按分部估值法,我們預計2021年外賣和到店、酒旅業務淨利潤分別為110億元和125億元,按30xPE,10%的折現率,0.92元人民幣/港元,對應2020年的市值為6966億港元,新業務還處於培育期,按0億港元估值。綜上,上調目標價為119.7(+2.3)港元,維持“增持”評級。

美團點評2019年營收975億元,+49.5%;毛利323億元,+114%;毛利率33.1%,+9.9pct;淨利潤22.4億元,經調整利潤46.6億元。2019Q4交易金額1899億元,+37.6%;交易用户數4.5億,+12.5%,活躍商家數620萬,+7.1%。每位交易用户平均年交易27.4筆,+15.4%。

餐飲外賣穩健增長。2019Q4營收157.2億元,+42.9%;實現毛利27.9億元,+89.6%,毛利率17.7%,+4.3pct;Q4日均交易筆數為2723萬,+36.9%;客單價44.8元,變現率14%。交易量延續強勁的增長勢頭,雖季節性因素導致毛利下降,但隨着主導地位的鞏固以及規模效應,毛利率將持續提升。現階段公司更關注增長情況而不是貼現能力,放緩併線節奏以維護長期生態健康。

到店、酒店及旅遊業務表現優異,新業務明顯改善。到店及酒旅2019Q4營收63.6億元,+38.5%;實現毛利56.4億元,+41.4%,毛利率88.8%,+1.9pct,變現率10.5%。交易金額加速增長,主要來源於在線營銷、交易類服務收入和酒店預定業務的增長。新業務2019Q4營收60.9億元,+44.9%;實現毛利12.9億元,毛利率21.2%。新業務環比有明顯的改善,主要來自於網約車司機激勵費用下降,共享單車折舊攤銷結束,虧損收窄,小貸業務增長明顯,超市場預期的影響。

風險提示:外賣行業競爭突然加劇;新業務的持續虧損;經濟下行影響消費等。