機構:海通證券

評級:優於大市

目標價:2.50-2.96 港元

投資要點:

⚫ 公司公告 2019 年業績。2019 年,公司營收 43.7 億美元,同比增長 9.2%; 毛利率 17.2%/-0.5pct;經營利潤率 6.3%/-1.4pct;歸母淨利潤 2.3 億美元, 同比增長 0.6%;公司擁有人應占每股盈利 3.6 美分,同比增長 2%。

⚫ 通訊業務影響毛利率,整合推進有望改善費用率。2019 年,公司毛利率 17.2%,同比下滑 0.5pct,主要源於部分高毛利通訊類產品營收下滑。銷售 費用率 2.5%/+0.4pct;管理費用率 3.6%/+0.5pct;研發費用率 5.7%/+0.1pct, 在400G光通訊及汽車應用產品方面研發投入有所增加。我們認為隨着Belkin 的整合推進,未來銷售及管理費用率有望改善。

⚫ 分業務收入:2019 年,移動設備業務營收 17.4 億美元/+1.6%;通訊基礎設 施通訊基礎設施額業務營收 8.8 億美元/-5.8%;電腦及消費性電子營收 7.9 億美元/-14.9%;汽車、工業及醫療營收 1.3 億美元/+62.3%;智慧家庭業務 營收 2.7 億美元/+622.0%;智能配件營收 5.6 億美元/+83.7%。

⚫ 移動設備:lightning 插頭及耳機業務表現較好。2019 年,移動設備業務營 收同比增 1.6%。品牌公司新的智能手機取消耳機轉接頭標準配置,對公司營 收造成一定影響,但公司 lightning 插頭及耳機業務增長,彌補缺口。我們認 為,當前疫情會一定程度影響下游客户需求,但耳機轉接頭標準配置不再影 響基數,公司移動設備業務保持較好動能。

⚫ 通訊基礎設施:光模塊需求下滑等影響表現。2019 年通訊基礎設施業務營收 下滑 5.8%,主要源於光模塊需求下滑、CPU 插槽、記憶卡插槽產品需求下 滑等影響。我們預計 2020 年,受到光模塊業務轉變影響,營收可能出現一定 下滑,但考慮到費用改善,該業務盈利仍有望保持在平穩狀態。

⚫ 智能家庭與配件:新產品推動成長。公司在 CES 2020 展會上推出 WiFi 6 Mesh 路由器系統及 5G 移動熱點裝置、數據機及 Mesh Gatewy 等產品,以 及 GaN 充電器、無線充電座、熒幕保護系統以及一系列的 Audio 產品,憑藉 全球渠道合作伙伴網絡,持續擴大產品線及搶佔市場份額。

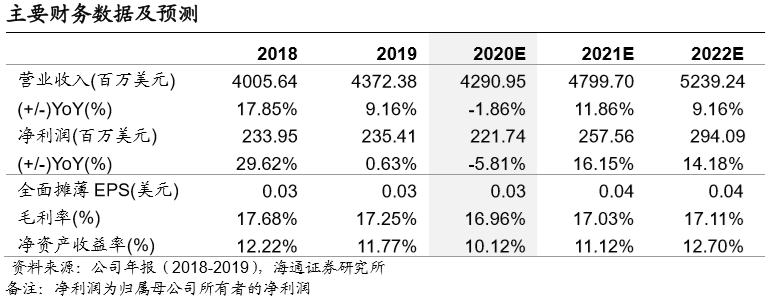

⚫ 盈利預測與投資建議。預計 2020-2022 年歸母淨利潤 2.22、2.58 和 2.94 億 美元,同比-5.8%、+16.2%和+14.2%;每股收益 0.032、0.037、0.043 美元; 給予 2020 年 10-12X PE,對應合理價值區間 0.32-0.38 美元/股,按 1 美元 =7.8 港元估算,對應合理價值區間 2.50-2.96 港元/股,優於大市評級。

⚫ 風險提示:智能手機產銷下滑,手機連接器使用量下降;對 Belkin 整合不及 預期;汽車電子業務在客户的開拓不及預期。