作者:羅曼 胡華雄

來源: 證券時報網

受到新冠疫情影響,港股市場持續震盪下行,表現相對較弱,恆指自春節以來累計跌幅超過17%,當前市盈率(PE)為8.72倍低於近10年平均PE10.49倍,市淨率(PB)0.89,同樣低於歷史平均值1.33,達到1998年金融海嘯的水平。數據顯示,當前港股確實處於歷史估值低點。

然而,證券時報記者在採訪多位香港投行分析師時,他們多數認為,低估值並不意味着目前港股具有很大的投資價值和吸引力。中泰國際(香港)分析師顏招駿向證券時報記者表示,港股市場的低估值並非普遍的低估值,而是因為上市公司的行業結構特徵導致的一種“結構性低估”。尤其是很多藍籌股股息高,但PB很低,看似便宜,卻有流動性的問題,想做價值投資有很高的壁壘。而一向穩定分紅派息的匯豐控股停止派息,也釋放出一種信號,喜歡高息股的投資者要三思而後行。

如此,港股就沒有投資價值了嗎?

港股估值創歷史低位

Wind數據顯示,恆生指數當前市盈率8.72倍,低於近10年平均PE值10.49倍,PB當前值為0.89倍,遠低於近10年平均水平1.33,對比上證綜指,當前PE值11.67倍,PB值1.26倍,標普500當前PE值18.1倍,PB值2.78倍,港股因其低估值的優勢,不少內地機構對其投資前景持樂觀態度。

“目前恆指市帳率低於1X,歷史上多次低潮如1998年的金融風暴,2008年的金融危機,2011年歐債危機,均未見過比此時更低的水平,因此通過這個機制來看的話,大市理論上已經見底。”海通國際投資策略執行董事樑冠業向記者表示。

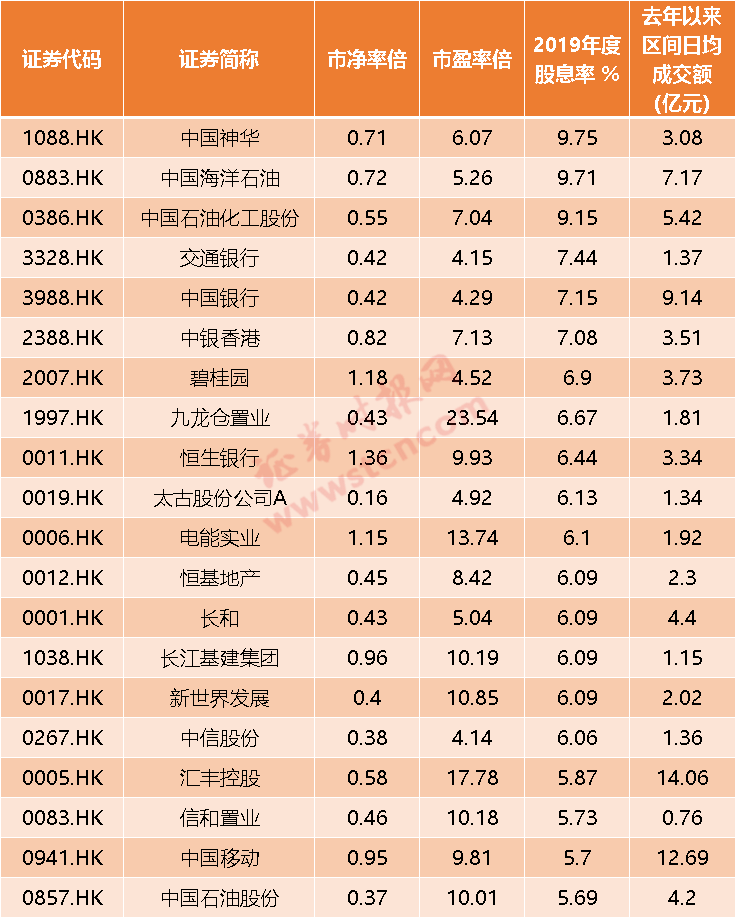

以最具代表性的恆指成分股為例,50只成分股中股息率在5%以上的就有22只,股息率超過9%的就有三隻,分別是中國神華、中國海洋石油、中國石油化工股份,股息率是投資者判斷上市公司長期投資價值的重要指標,若股息率超過1年期銀行存款利率,則這隻股票基本可以視為收益型股票,股息率越高越吸引人。然而,恆指成分股中股息率排名前20 的個股PB普遍在0.3-0.8之間,PE普遍在4-10倍之間,一般來説,PB較低的股票投資價值較高,這種既能穩定分紅PB又低,估值也不算太高的藍籌股看上去確實很吸引人,但事實上這些個股普遍都存在流動性低的問題。自去年以來日均成交量在1億港元-10億港元的佔比78%。

以下為恆指成分股中股息率在5%以上的個股:

(註明:數據來源Wind,僅供參考,市淨率和市盈率以4月1日收盤計算)

Wind數據顯示,目前破淨的藍籌股只有26只,主要集中在銀行、地產、能源及綜合企業,而PB較高的公司集中在軟件、消費、醫藥及新經濟。“其實從數據就能看出,傳統經濟股的估值比較低,而新經濟及內需消費股估值較高,恆指的PB看似很便宜,但其實部分藍籌股的估值一點也不便宜,例如騰訊還有34倍PE,港交所PE還有31倍,2009年時港交所的PE可以低見9倍,而2011年歐債危機港交所PE也只有22倍左右,現在港交所估值還是這麼高,主要是基於投資者對業務增長的前景,2014年互聯互通開通後帶來的南北資金流向,因此恆指的PB不完全反映港股的實際狀況。”顏招駿向記者表示。

耀才證券執行董事兼行政總裁許繹彬向記者表示,如果從數據來看港股估值相比A股更具吸引力,但疫情一日未有良方解決,不論投資什麼國家、地區的股票,一定要有面對下行的風險的心理準備;若要選擇港股投資,建議選擇一些高成交量及有業績支持的股份,但仍建議短線為主。

警惕港股低估值陷阱

瑞銀財富管理投資總監股票分析師林世康在接受證券時報記者採訪時表示,“我認為PB、派息率等角度來説很多港股具有投資價值過於片面,首先我們要理解港股目前整體估值確實處於歷史低位,但主要受到疫情、油價、利率等多重因素影響,對未來經濟增長前景的不看好導致投資者恐慌性拋售,而港股市場聚集全球資金,3月份很多基金拋售股票降低槓桿,對港股造成很大的下行壓力,而且有些低估值只是表面上看着很低,但事實並非如此,像金融股、地產股等。”

顏招駿向記者表示,造成港股長期偏低估值的原因很多,恆生指數中金融股和地產股加起來佔據半壁江山,而金融股和地產股在全世界範圍內都是典型的低估值類型,無論是在成熟市場還是A股這種新興活躍市場,金融股和地產股在估值方面都不會受到青睞。港股這種特殊的成分股構成比例,導致港股市場的整體估值得不到提升。這只是“結構性低估”。

值得一提的是,恆指估值低不表示港股實際估值低,恆指只有50只成分股,而港股有2466家上市公司,在恆指成分股中,金融業佔48.18%權重,地產佔10.5%,能源業佔4.61%,基本上這三大行業共佔63.29%權重。單是沒有增長的匯豐控股已佔9.26%,而三大內銀已佔15.27%,再加上中移動佔4.36%、中海油佔2.21%,增長較低的藍籌股已佔恆指比重31%,因此恆指的估值很大程度上都是受這些傳統經濟股所拖累。

“單看PB是有誤導成分的,由於恆指公司在5月份有機會把阿里、美團等納入藍籌,此時恆指整體PE及PB會有一個明顯的拉昇,而這個拉昇其中一個原因是行業權重的變化。”顏招駿表示。

如果從港股流動性來看,自去年4月底港交所改革上市制度,允許同股不同權、未盈利的生物醫藥公司以及將香港作為第二上市地的公司赴港上市以來,港股市場內的股票數量出現了快速增長,但同期港股的總資金量卻跟股票的增長速度不相匹配。換句話説,即股票多了,而資金沒有完全同步增多,導致港股的整體估值被稀釋。

Wind數據顯示,自今年以來,恆指月均成交額為800億-1100億港元之間,截至今日收盤,2466家上市公司中,除去停牌個股,有698只個股全天無成交,有158家上市公司全天成交額在1萬港元以下。而前20大個股成交額累計為315億港元,佔今日港股總成交額35%。

對於當下港股的投資價值,樑冠業稱,從歷史來看當差不多所有股票都看似便宜的時候,通常投資者都會看大藍籌和大型股份,因為這些能夠推動大市,然後再輪動到中小股份,循環如此,由於目前受到全球經濟增長不明朗因素影響,大市仍未明顯回升,目前資金依然還是會偏好大股票,但並不意味着其他股票沒有價值,只是滿地都是便宜股時,還需要尋找合適的投資標的,現在還不是入場時機。

“估值低並非是買入股票的主要原因,它只是最後一個買入股票的考慮因素,估值低股價不一定漲,這個在港股很常見,很多公司的價格已經充分反映出公司營運前景,因此目前反映的估值低只是一個結果,我認為投資主要看增長潛力,看企業創造額外收益能力,如果單看估值就會忽略亞馬遜、特斯拉、騰訊、阿里、美團等公司,這些個股的PB、PE都不算低。”顏招駿補充解釋。

高息股還值得購買嗎?

4月1日,匯豐控股、渣打集團都同時發佈公告稱,受新冠肺炎疫情影響,宣佈取消第四季度的派息計劃,作為高息股代表,匯豐控股每年大約都有0.51美元的穩定派息,因此是很多投資者收息之選。甚至很多投資者選擇月供定投匯豐,不管大市漲跌,主要看中其穩定的分紅。然而,在新冠肺炎疫情的干擾下,所有的增長前景變得不明朗,像匯豐這種濃眉大眼的高息股都停止派息,其他行業的派息同樣變得不那麼確定。

據顏招駿介紹,市場有所謂“真”高息股及“偽”高息股,“真”高息股是每股派息穩定地增加,派息的有高持續性。“偽”高息股主要是由於股價大跌,造成表面的股息率上升,但未來的派息會受到盈利下跌而大幅減少。其實匯豐過去幾年的派息比率都超過100%,這表示公司把額外的儲蓄也派出來,可以説成是“吃老本”,這始終有完結的一天。因此,要特別留意過往派息率極高,而公司的收入又與宏觀經濟關連度很高,未來這些公司或將大幅減少派息。

耀才證券執行董事兼行政總裁許繹彬向記者表示,匯豐母公司仍屬英企,突然停止派息行為,可見歐美及全球受疫情所累,經濟前景不容樂觀,往後相信也會有其他上市公司作出效仿,這也釋放出一種信號,即不要過度依賴高息股,而一向喜歡數收息的投資者此時此刻更應三思而後行。

而要如何辨別區分什麼才是真正的高息股,顏招駿在接受記者採訪時稱,可建議從四方面去考慮:

首先,公司業務及財務狀況,收息股要選防守性高的行業,業務一般與日常生活基本需要相關,這類公司的業務與市場宏觀經濟週期相關性低,盈利及股息也較不受市場負面因素影響,如公用事業,電訊業及基本消費品等等。

其次,派息持續性,公司的派息比率穩定或有連續的派息紀錄。

第三,派息增長性,股息增長取決於盈利增長,過高的派息比率 (或超於100%的派息比率)會犧牲未來的盈利增長。每股派息增長都非常重要,例如領展及長江基建的股息率其實不高,但每股派息每年都增加,這時收息股累計回報往往都特別驚人。

第四,股息率,股息率高於4%或以上,防守力更上一層樓。

另一維度看港股投資價值

隨着滬港通和深港通的開通,以及人民幣全面國際化,港股在連接內地金融市場與世界接軌的過程中仍然有很大的生存和發展空間。

港股通是目前內地資金投資港股的主要渠道之一。

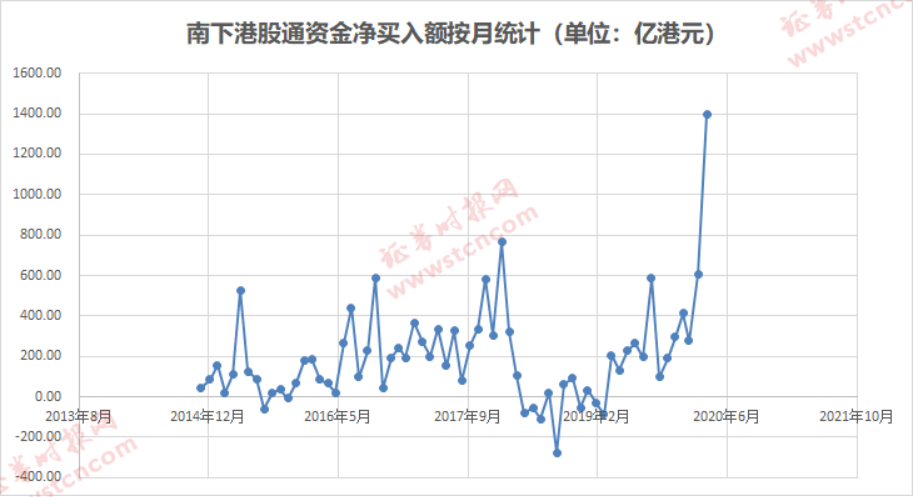

數據顯示,自內地和香港市場互聯互通機制建立以來,內地資金總體持續通過港股通渠道淨買入港股,但不同時間淨買入規模差異較大,在港股市場相對低迷時,港股通淨買入規模通常較大,抄底特性明顯。

剛剛過去的2020年3月,內地資金通過港股通渠道淨買入規模達到1397.39億港元,創出月度淨買入規模歷史新高。這也是港股通月度淨買入額首次超過1000億港元。

總的來看,2020初至今短短3個月左右時間,港股通已累計淨買入達到2313.01億港元,逼近2019年全年2493.37億港元的淨買入規模。

對比港股通當前持股數量與2019年底持股數量,可以發現,2020年以來港股通資金對內地在港上市的公司青睞有加,對建設銀行、工商銀行、中國銀行、農業銀行增持數量均超過10億股。

如按照港股通持股市值變化情況來看,2020年以來港股通大舉增持了建設銀行、騰訊控股、工商銀行等內地在港藍籌公司,以及美團點評、小米集團等內地大型新經濟公司。

一般而言,回購是體現上市公司對自身公司信心的一種表現,港股市場也不例外。

據Wind數據,2020年初至今約3個月的時間,港股市場出現回購行為的公司數量已超過90家,相較之下,2019年全年有回購行為的公司數量為195家,2018年全年為212家。

計算單月回購公司數量,可以看出,港股市場年內回購明顯有進一步趨向活躍趨勢。不過,需要指出的是,這一時期進行回購的大公司較少,使得年內總體的回購金額暫時還不大。

除了回購,港股市場也不時有重要股東增持。如近日中國廣核、和諧汽車均發佈控股股東增持股份公告。

如果橫向比較,港股相對於A股,也體現出一定優勢。

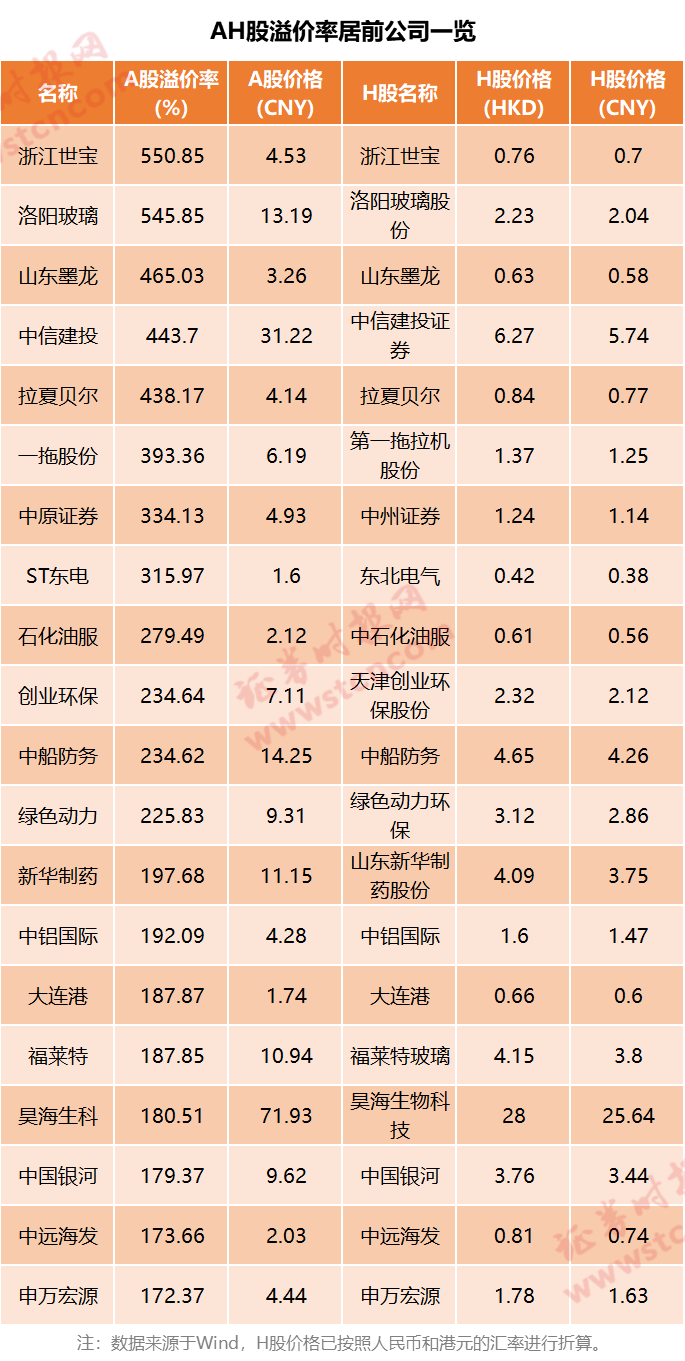

以表徵A股溢價情況的恆生滬深港通AH股溢價指數為例,該指數雖然近幾個交易日有所調整,但仍報127.43點,顯著高於最近十年的平均值。數據顯示,最近十年,上述溢價指數的平均值為115.57點,恆生滬深港通AH股溢價指數越高,代表A股相對H股越貴(溢價越高),反之,這一指數越低,代表A股相對H股越便宜。

據Wind數據,截至2020年4月2日,119家同時於內地和香港上市的公司中,所有公司的A股股價均較H股出現溢價,已無折價公司出現,其中43家公司A股相對H股的溢價率超過100%。

樑冠業續指,港股和A股估值都比較有吸引力,但並不認為第二季度具備任何明顯反彈因素。“但下半年我們維持審慎樂觀,這是基於預計內地經濟在疫情後將有V型反彈,以及內地政府層面繼續推動多方面刺激措施。內地正開始逐步復工預計也會令中國近期非常疲弱的經濟數據在下半年有明顯改善。因此,我們認為撇除短期會繼續波動的因素,長線港股和A股都有價值。”

在當前困局中,許繹彬認為,創新科技或行業獨特地位會有更大的投資價值,比如平安好醫生(01833),阿里健康(0241)或美團(03690);及一眾國內有名的物業管理股,如雅生活(3319)及碧桂園服務(6098)等,因這類股份受疫情的影響較為輕微。

顏招駿稱,買股票一定是買增長股,買朝陽行業不要買夕陽行業。夕陽行業可能因為低估值間中有一波超賣反彈,但長期一定會跑輸增長股。物管、教育、雲計算、生物科技、5G設備、在線消費等都是朝陽行業。像阿里、騰訊、美團、小米這些巨頭雖然規模已很大,但整體市場滲透率仍有提升空間,足以支撐業務的增長。另外,在這次公共衞生事件引起的經濟下行壓力下,龍頭效應將愈來愈大,缺乏資金實力的小型公司將退出市場。