機構:華西證券

評級:買入

目標價:15.36 港元

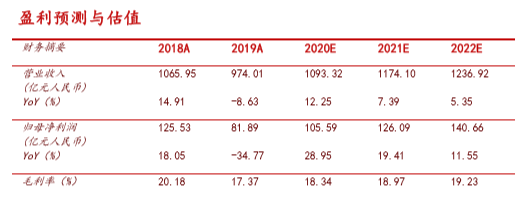

事件概述 公司發佈 2019 年年報:全年實現汽車銷售 136.1 萬輛(包含 50%股權的合營公司領克),同比減少 9.1%;營業收入 974.0 億 元,同比減少 8.6%;歸母淨利 81.9 億元,同比減少 34.8%;經 營現金流 125.4 億元,較上年減少 13.9 億元。同時,公司董事 會建議派付末期股息每股 0.25 港元,須待 2020 年 5 月 25 日舉 行股東周年大會批准,方可作實。

分析判斷

► 逆境中自主龍頭業績承壓,分紅率超預期 1)2019 財年公司銷量及收入下滑主要受行業景氣度低迷影響。 繼 2018 年乘用車行業銷量同比減少 4%後,2019 年再下跌 10%, 內因外患導致汽車消費萎縮,外部中美貿易戰引發的經濟不確定 性一定程度降低消費信心,內因主要在於 2019 年年中各主要城 市加快實施國六排放標準,導致短期供需有所失衡;公司作為自 主品牌龍頭,憑藉品牌及規模優勢,2019 全年銷量及收入同比減 少 9%,略好於行業整體水平; 2)2019 財年公司利潤增速下滑幅度大於收入,主要原因在於銷 售、行政費用大幅提升。2019 年公司銷售費用率 4.5%,較 2018 年上升 0.21pp,行業競爭加劇,公司為提振終端需求實施的價格 優惠措施導致銷售費用上漲;同期行政費用率高達 5.26%,較 2018 年上升 1.72pp,增量 13.5 億元,我們認為主要原因是公司 增加了研發費用計提,2019 年公司就研發活動確認開支 30.1 億 元,較 2018 年的 19.3 億元增加 10.8 億元; 3)2019 財年擬派分紅比例超預期。公司擬發放現金總分紅 20.6 億元,分紅率 25.2%,較 2019 年上升 2.92pp,創下 2007 年以來 最高水平;此舉在回報投資者的同時,彰顯了公司在逆境中穩健 經營的能力,並且對未來佈局充滿信心; 4)2019 財年合營公司吉致汽車金融表現亮眼。業績期內合營公 司貢獻利潤同比增長 24%,其中吉致汽車金融貸款資產 316 億 元,較 2018 年增加 123 億元;淨利潤 5.1 億元,同比增長 134.6%。吉致金融為集團旗下三大主要品牌提供融資服務,目前 違約率低,預計在消費升級的過程中金融滲透率有望進一步提 升,驅動業務持續增長。

► 展望 2020:維持戰略穩健,加速平台佈局 1)產品週期保持新車高頻投放。繼 2 月成功推出 ICON 後,公 司計劃在 2020 年再推出五款全新車型,其中包括吉利品牌一 款緊湊型轎車、吉利品牌豪越、幾何品牌第二款車型以及領克 05/06,在產品週期推動下,預計公司 2020 年銷量目標(141 萬輛,同比增長 3.6%)大概率超額完成,我們預計全年銷量150 萬輛(同比增長 9.7%); 2)平台化戰略逐步兑現效益。2020 年為公司模塊化平台車型 發佈大年,三大平台車型陸續上市(CMA 平台下領克 01/02, BMA 平台下繽越/ICON,PMA 平台下發布首款純電動轎車),平 台化車型上量的過程中逐步實現規模化,縮短研發週期提升效 率的同時,進一步降低生產成本,驅動盈利向上;未來公司將 繼續加碼平台化佈局,2020 年資本開支預算 68 億元(不包括 併購項目),主要針對新汽車平台研發及現有產線擴建升級。

► 擬與沃爾沃業務合併重組,開啟“全球大吉利”時代 公司與沃爾沃汽車擬業務合併重組提高競爭力。我們認為,各業 務板塊一體化勢不可擋,未來有望開啟“全球大吉利”時代: 1)研發一體化。沃爾沃汽車目前在全球範圍內擁有三大研發中 心(歐洲、美洲、亞太),未來有望與吉利在電動智能化領域開 展高效同步研發;模塊化平台技術的共享(沃爾沃 SPA2、吉利 CMA/PMA 等)將進一步縮短產品研發週期,提升產品更迭效率; 2)生產一體化。對於吉利汽車而言,沃爾沃汽車的全球供應鏈 體系及歐洲、美洲工廠將助力吉利品牌加速實現出口及國際化; 對於沃爾沃汽車而言,吉利在中國市場成熟的供應鏈體系及成本 控制優勢將推動沃爾沃汽車在華零部件本土化,進而優化成本結 構,國產替代邏輯將利好吉利產業鏈核心零部件供應商【拓普集 團、新泉股份】 ; 3)運營一體化。未來“吉利一體化”概念將涵蓋沃爾沃、吉 利、領克及極星四大品牌,保留每個品牌的獨特性;運營方面, 品牌間將形成有效互補,系統性管理催化運營協同效應。

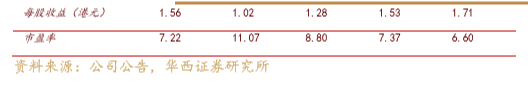

投資建議 乘用車行業短期銷量承壓,“刺激政策+首購釋放”雙重邏輯驅 動行業銷量回暖;公司目前終端庫存合理,展望 2020 年,產品 週期持續發力,業績修復彈性較高。根據 2019 年經營情況及疫 情影響,調整盈利預測:公司 2020-2021 年歸母淨利由 121.2/151.1 億元調整為 105.6/126.1 億元,按照 1:0.89 的 人民幣港元匯率換算,EPS 由 1.51/1.88 港元調整為 1.28/1.53 港元,對應 PE 8.80/7.37 倍;給予公司 2020 年 12 倍目標 PE,目標價由 18.75 港元調整為 15.36 港元,維持“買入”評 級。

風險提示 乘用車行業銷量不及預期;新產品上市節奏及銷售不及預期; 乘用車行業價格戰造成盈利能力波動;沃爾沃汽車合併進展不 及預期。