機構:光大證券

評級:買入

目標價:34.30 港元

◆業績符合我們的預期,運營數據整體仍較為健康 海底撈 2019 年收入 265.6 億元,yoy+56.6%,全年淨利潤 23.47 億元, yoy+42.3%,符合我們的預期。公司新開門店共 302 家,門店數量達 768 家,符合預期。運營數據方面,整體翻枱率 4.8 次/天(2018 年同期為 5.0 次/天),SSSG 為 1.6%,略低於預期。我們認為,隨着海底撈門店的進一 步加密,翻枱從前期飽和狀態出現下降是合理的。開店速度和翻枱之間勢 必需要平衡,翻枱可控的下降是良性的。成本端,原材料成本佔比提高 1.4pct,主要受到今年肉類價格大幅上漲影響,員工成本上漲 0.5pct,其他 成本佔比基本保持穩定。 具體看,一二三線級城市 SSSG 分別為-0.2%/-1.9%/8.3%,海外門店為 11.9%。一二線城市的同店出現了負增長,主要受到同店統計口徑變化以及 門店加密的影響。整體看同店翻枱仍保持在 5.2 次/天的較高水平。值得注 意的是,海外門店的表現非常亮眼,公司 19 年在東南亞和英國倫敦的新開 門店均有不錯的表現。 目前公司共有儲備店長 1362 名,家族數量達到 65 個。已簽約門店 303 家, 簽約的門店通常會在一年內投入運營,因此我們調整對 2020 年新開店的預 估,預計今年將新開店 320 家,考慮到疫情影響,預計上下半年開店速度 為 1:4。2019 年共上架 453 款新品,當前已經能做到門店菜單的個性化, 每個門店有 1-2 個菜品不同於其他門店。海底撈自營啤酒的銷售額為 2.2 億元,佔到酒水的 40.23%。

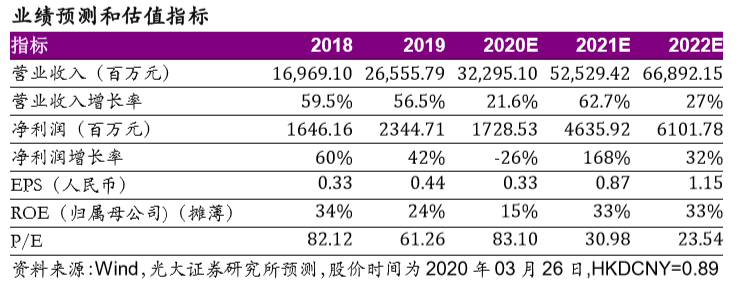

◆盈利預測與投資評級 餐飲行業是受到疫情衝擊影響最大的行業之一。但我們看到,疫情對於餐 飲行業來説是“危”也是“機”,現金流充沛、品牌力強的餐飲品牌有望 在未來進一步鞏固自己的地位,我們繼續看好海底撈的長期機會。當前公 司已有約 621 家門店恢復營業,由於門店控制客流,整體翻枱率約高於 2.0 次/天。我們假設 1)2020 年 H1 一線/二線/三線城市整體翻枱分別下滑 60%/50%/50%,門店盈利情況將於 H2 恢復常態;2)2020 年新開 320 家 門店,上下半年開店比例為 1:4。下調 2020/2021 年營收預測至 323/525 億元,淨利預測至 17.3/46.4 億元,引入 2022 年營收和淨利預測分別為 669/61 億元,維持公司“買入”評級。

◆風險提示:疫情影響高於預期,公司恢復低於預期