機構:光大證券

評級:買入

◆業績符合我們的預期。新高教2019年總收入12.52億元(+72%),歸母淨利潤3.86億元(+59%)。公司收入大幅增長主要因為1)收購完成華中學校和廣西學校、2)河南學校和東北學校計入2018年底及2019全年業績、3)教學質量的持續提升。其中學費收入9.84億元(+92%),住宿收入1.05億元(+114%),培訓及後勤收入1.14億元(+65%)。2019年公司收入結構多元化,學費佔比79%、住宿費佔比8%、培訓佔比9%、其他佔比4%。集團化辦學顯現,多元化的收入格局初步形成。

◆毛利率小幅下滑,未來提升空間顯著。受河南廣西等學校並表影響,毛利率為49.8%(-1.2pcts),公司集團化辦學能力較強,毛利率未來提升空間顯著。

◆新高教運營7所學校,在校生人數超過11.35萬人次。其中雲南學校3.07萬人次(+11%)、貴州學校1.73萬人次(+3%)、華中學校1.08萬人次(+25%)、東北學校9258人次、河南學校2.70萬人次(+28%)、廣西學校1.03萬人次(+3%)、蘭州學校8238人次。公司新併購的學校處於整合週期,內生方面擁有較大的增長空間。

◆學費和在校生人數持續增長,公司併購整合能力較強。雲南學校學生人數同比+11%、學費收入同比增加+26%、住宿費收入同比+46%。貴州學校學費收入+9%、住宿費收入+22%、培訓及後勤收入+39%。華中學校學費收入+40%、住宿費收入+40%、培訓及後勤收入+51%、淨利潤+49%。東北學校17-19收入+22%、淨利潤+34%。河南學校17-19年收入+104%、學生人數+48%、淨利潤+361%。東北華中河南學校業績的快速增長,彰顯公司較強的併購整合能力。並表學校,投後整合管理能力逐步提高。

◆公司財務結構持續改善,FY19有息負債總額4.39億人民幣(-50%)。公司在手現金10.47億元;淨借貸比率為14.9%,18年同期為38.3%。此外,上半年累計獲得金融機構新增授信合計超過12.3億元人民幣,目前仍有大量授信未提款;與中國民生銀行北京分行簽署戰略合作協議,涉及一攬子金融服務,其中包含20億元人民幣融資服務。

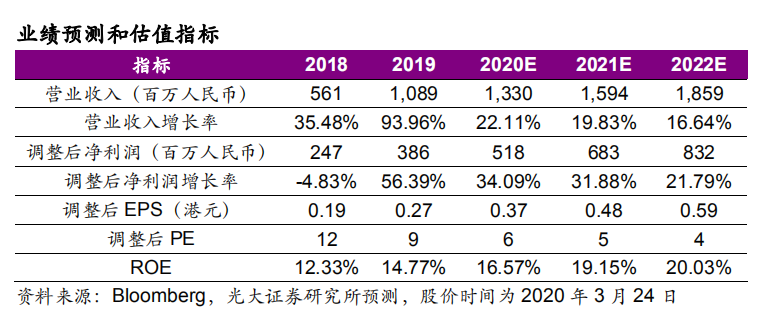

◆維持“買入”評級。基於本次業績,考慮到公司在手現金充沛、財務結構持續改善,及經營槓桿逐步釋放,我們維持20年淨利潤預測為5.18億元,考慮到河南和廣西學校正處於快速整合階段以及對21年的業績貢獻,我們上調21年淨利潤預測為6.83億元,新增2022年淨利潤預測為8.32億元。20-22年淨利潤增速分別為34.09%/31.88%/21.79%。我們認為公司內生外延增長可期,維持“買入”評級。

◆風險提示:教學質量下滑、教育政策變動、外延擴張策略不達預期。