機構:國盛證券

評級:買入

我們認為市場的恐慌情緒放大了公司業務受到的短期影響,且公司長期競爭 力在行業面臨挑戰的過程中將更加凸顯。當下股價的調整使其估值具有顯著 吸引力,提供了長期投資的歷史性機遇。

積極應對疫情,2月下旬整體產能已恢復 95%+。公司國內工廠已於 2020 年 2 月 10 日(正月十七)復工,是浙江省第一批覆工的企業之一,並且當 日復工比例超過 40%。海外越南、柬埔寨工廠未受疫情影響,生產活動一 直正常開展。2 月 25 日,集團國內工廠已重啟員工招聘。而截至 2 月 28 日, 申洲集團整體產能已經達到原正常產能的 95%。

申洲生產鏈條完整,產能佈局全面,客户訂單有望集中。1)公司擁有垂直 一體化生產鏈條,節省物流運輸及訂單銜接時間,保證穩定交期。2)海內 外均有產能佈局,面料產能我們估計海外產能佔比 45%,成衣海外產能預 計佔 30%+。在疫情在國內爆發階段,公司海外產能正常開展,當下國內產 能也大範圍恢復,供應穩定。3)公司短期訂單穩定,預計 2020H1 訂單排 產和交易正常進行,長期訂單由於和客户穩定合作。

擁有長期核心競爭力,產能逐步擴張帶來業務穩定增長。公司集研發和綜合 生產管理能力於一身,通過對設備高投入(每年資本開支佔淨利潤比例超過 30%),打造模塊化生產方式提升生產效率。重視員工福利管理,員工成本 佔收入超過 20%,生產團隊穩定,每月流動率水平僅 5%左右。 此外,我 們認為隨着全球終端消費需求變化,未來龍頭品牌商會對供應商快速反應的 要求會更高,且中小型生產企業疫情期間生產穩定性受挑戰,申洲國際作為 龍頭其生產穩定且交期短的競爭力凸顯,訂單有望集中。2019~2020 年為 建設期,預計產能增長 10%左右,2021 年新建廠房開始加速釋放產能。隨 着公司的產能擴張,業務收入依然能夠穩定增長。

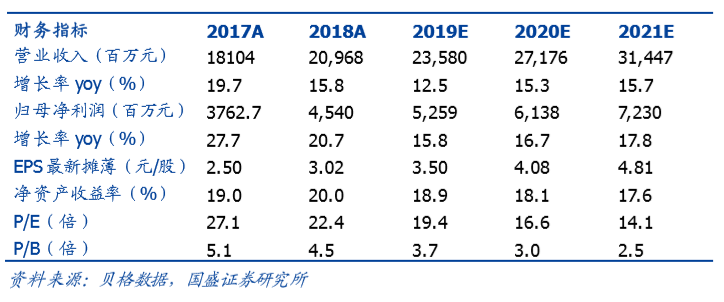

投資建議。我們判斷公司上半年訂單未發生變化,前期生產端影響微小,而 下半年情況因其供應鏈穩定性、國內擁有候補客户,所受影響亦有望緩衝。 鑑於此,我們維持原有業績預測,預測 FY2019~FY2021 年歸母淨利潤分別 為 52.59/61.38/72.30 億元,同增 15.8%/16.7%/17.8%。公司現價 84.05 港幣,市值 1263 億港幣,對應 2020/2021 年 PE為 17/14 倍。公司作為全 球最大縱向一體化成衣製造商,綁定下游高景氣行業的優質大客户,隨着海 外產能提升以及生產效率提升,有望實現業績穩定增長。維持“買入”評級 。

風險提示:新冠疫情影響時間及範圍超預期對公司業務造成不利影響;下游 客户訂單波動影響公司營業收入;海外產能擴張不及預期,貿易環境變化影 響盈利水平;棉價波動風險;外匯波動風險。