新東方在線(1797.HK):強執行力、高前景,疫情期間戰略加速發展,上調目標價至44.3港幣,維持“買入”評級

機構:東方證券

評級:買入

目標價:44.3港幣

核心觀點

公司收入增速放緩主要因20FY為公司架構及產品調整大年,改革力度大、執行力強且到位超出我們預期,調整為公司長期加速發展做充足準備。公司FY20H1淨收入5.67億元(yoy+18.8%),主要因收入佔比64%的大學業務收入增速從41.7%下滑至5.5%。而K12業務持續表現亮眼。

K12業務:1)優播模型已經跑通,毛利率有序提升。優播20H1毛利率5.3%,FY19H1為-25%,相對去年大幅提升。擴張速度超市場預期,20初寒假約150個城市同時招低入口班學生,超市場預期,提前為暑假做準備,預計加速三四線覆蓋;2)K12雙師直播大班發展良好,產品打磨初步完成+師資提前配置,使公司大班模式在此次疫情期間表現突出,流量快速增長。

大學業務因處戰略改革調整期,產品線及推出新產品致短期增長放慢。1)從收入角度看,20H1大學收入達到3.61億元(yoy+5.5%),增速下降36%,主要因大學業務產品結構處於調整期。經過此次調整,賽道上,公司將更聚焦於定價更高的大學備考及海外備考業務。產品形式上,加大全程直播比例。更符合行業邏輯;2)從人次及ASP角度,大學業務人次下降15.3%,達到52.6萬人次,但人均付費提升至1128元(19H1為723元)。

疫情期間公司全力發力進入戰略性投入期,大量免費課程流量增長超預期。大學業務方面,推出短期免費課程預計30~40萬份,戰略重點在於培養種子用户形成產品口碑,為後續用户轉化奠定流量基礎。K12業務方面,公司差異化推出春季免費課程(全市場唯一),根據行業趨勢預計流量超千萬,與疫情期間免費課程不同,春季課程持續到暑期且配雙師服務,通過高質量服務+教研吸引長期用户,流量爆發性增長。公司僅放棄單Q春季收入,助力公司在暑秋兩季追趕行業第一梯隊。

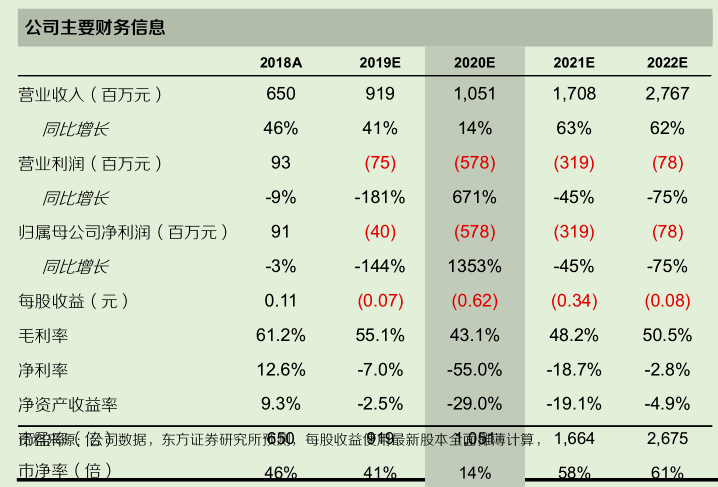

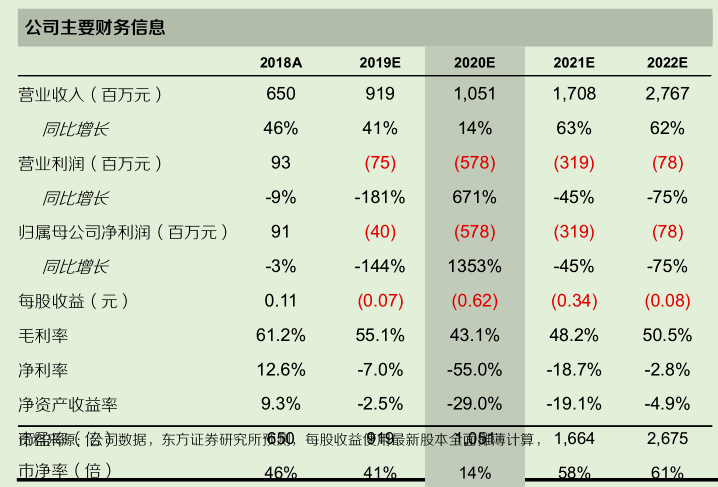

財務預測與投資建議

上調目標價至44.3港幣,維持“買入”評級。大學業務處於調整期,暫時調低大學業務增速,待產品升級和免費課人次轉化效果體現後再做調整。K12業務春季戰略性投入,極強執行力,看好後續免費課程人次轉化,調高21/22財年收入。綜上,我們預計20/21/22FY收入為10.5/17.1/27.7億元(原預測12.2/18.3/28.5億)。戰略加速致費用前置化(主要為人員成本、R&D),投入效果將加速公司發展,在後期逐步顯現。我們調低20財年利潤,提升21/22財年業績水平,non-gaap淨利潤-4.78/-2.19/0.22億(原-1.96億/-2.64/-1.28億元)。採用FCFF估值方法,每股44.3港幣,維持“買入”評級。

風險提示

業務調整效果不佳,優播擴點不及預期

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.