機構:中信證券

評級:買入

目標價:12.1港元

核心觀點

玻璃行業具備供給剛性的特點,加上對上下游議價能力較弱,歷史上盈利能力呈現一定的週期波動。隨着行業新增產能減少,清潔生產優化競爭格局,龍頭企業競爭優勢得以逐步體現。公司浮法玻璃具備礦山資源、能源成本、規模及環保優勢,建築及汽車玻璃貢獻新的利潤增量,首次覆蓋,給予“買入”評級。

▍供需格局改善,行業景氣向上。我國浮法玻璃產業自1971年起步,經歷了2004-2014年的大規模投產,2015年之後新增產能明顯減少,至2019年行業淨新增產能幾乎為零。未來受制於減量置換政策,新點火生產線減少,2010-2014年投產的生產線陸續進入大規模冷修期,供給受限;需求端,我們預計竣工數據轉暖,2019年下半年或成為行業供需格局改善拐點年,玻璃價格有望維持高位震盪。

▍競爭格局優化+產業鏈延伸,集中度提升大勢所趨。隨着環保趨嚴以及對違建生產線監管力度的增強,行業落後產能存在一定的淘汰空間,小企業生存空間被壓縮,行業競爭格局優化。龍頭企業擁有礦山資源,產業鏈延伸成為趨勢,預計行業集中度將進一步提升。

▍公司具備規模優勢,多元化業務協同發展。公司成立於1988年,通過中國大陸及馬來西亞十大生產基地製造,並面向全球各地超過140個國家銷售。具備自有礦山資源、能源成本、單線生產規模較大以及多區域佈局節省運輸費用帶來的成本優勢,以及研發生產高端產品的技術優勢。建築玻璃及汽車玻璃具備發展空間,增厚了公司利潤。

▍風險因素:房地產銷售明顯下滑,原材料價格大幅上升。

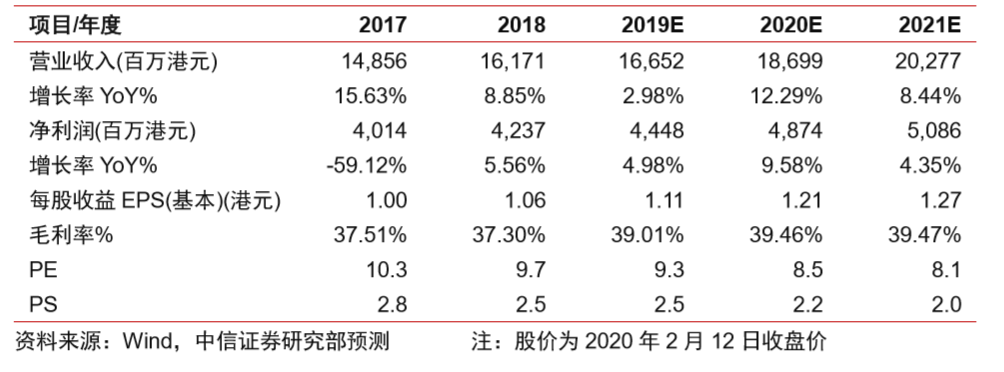

▍投資建議:歷史上公司分紅率較高,近年來維持在50%左右,預計當前股息收益率超過5%,提供安全邊際。公司於2020年1月9日、1月15日總計回購股票621.2萬股,並於1月30日註銷完畢,彰顯信心。預計公司2019-2021年歸屬淨利潤4.45/4.87/5.09億港幣,對應EPS預測1.11/1.21/1.27港元,2020年估值僅8.5倍,給予公司2020年10倍PE,對應目標價12.1港元,首次覆蓋,給予“買入”評級。