作者 | 粽哥2025

數據支持 | 勾股大數據

當下,在仿製藥集採的大背景下,很多傳統藥企業績受損、股價暴跌。如果醫藥公司想度過這一“寒冬期”,就必然需要不斷提高研發能力,積極往高端仿製藥或者創新藥轉型。

然而,作為高風險、高收益的醫藥行業,製藥公司要進行新藥研發卻並不容易。在醫藥界有一條著名的“雙十定律”,意思就是研發一款新藥最少需要投入10億美元的資金,耗時10年以上才能最終上市。國內很多藥企並不是財大氣粗,又怕承擔高風險,多數企業會選擇放棄。在如今激烈的市場競爭下,諸多企業面臨“不轉型,等死;轉型,不一定死”的局面。

因此,研發這條路就成了必經之路。那麼,為了更好的進行藥品研發,一方面藥企需要專業化的分工,另一方面,又希望能夠“用最少的錢研發更多的新藥”,而能夠解決這些問題的就是CRO公司。通俗的説,CRO公司就是製藥公司“省錢、省力、省事”的好幫手。據統計,有CRO介入的藥品研發每個環節的週期能縮短25%-40%,平均縮短週期34.34%。

與此同時,由於最近幾年大型全球跨國藥企都面臨着“專利懸崖”的問題,很多公司的業績都出現了明顯的下滑,比如強生、吉利德科學等巨頭都不可避免地出現淨利潤下滑的情況。但是,反過來這些嚴峻的問題又會刺激着藥企不斷的尋找新的潛力藥物,進行新藥的研發。同樣的,自2009年新醫改以來,我國出台了一系列刺激醫藥公司研發創新藥物的政策,自然而然也促進着CRO行業的發展。

我們接下來就詳細看下CRO行業以及相關龍頭公司的經營情況。

1

CRO行業的整體概況

從商業的角度來説,CRO行業的發展是跟藥企的研發投入緊密相連的。

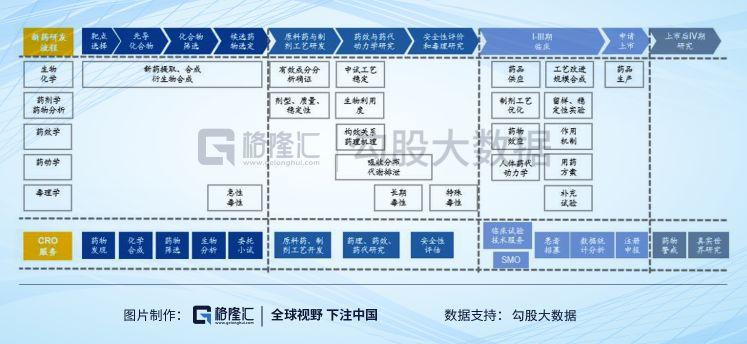

我們從新藥研發的基本流程可以看出,CRO行業的經營範圍涵蓋了新藥研發的全過程,每一個環節都可以有CRO公司的參與。同時,CRO行業的增速跟新藥研發的增速是正相關的關係。

我們先來看下新藥研發的投入情況如何?

根據Frost & Sullivan統計,自2014年以來,全球醫藥行業的研發投入保持着較快的增長。2018年全球醫藥行業的研發投入達到1740億美元,五年間複合增速為5.3%。其中,美國作為研發投入最高的國家,達到736億美元,最近五年的複合增長速度為5.2%,與全球的增速持平。而中國市場2018年的研發投入雖然僅有174億美元,但是增速卻遠遠高於美國和海外市場,近五年的複合增速高達16.9%。

與此同時,最近幾年我國創新藥物的臨牀申請在研發投入不斷增長的加持下逐年增多。根據數據統計顯示,2019年化藥和生物藥1類新藥的臨牀申請分別為377和118個。特別是生物藥領域,由於基因治療、雙抗、ADC等新型生物藥療法不斷湧現,近年來增長迅速,比如恆瑞醫藥、百濟神州等製藥公司都在佈局和研發,未來這幾塊市場的爭奪會非常激烈。

那麼,CRO行業的增長情況如何呢?

根據數據顯示,2018年全球CRO市場規模為578億美元,同比增長10.1%;中國市場達58億美元,同比增長34.9%。從整體市場來看,全球CRO市場從2014年的401億元增長至2018年的578億元,複合增速為9.6%。而中國市場則從2014年的22億元增長至2018年的58億元,複合增速高達27.4%,可見其增長速度非常快。

根據 Frost & Sullivan 報告預測,預計2022年全球CRO市場規模將達到727億美元,2018-2022年均複合增長率10.5%左右;預計2022年中國CRO市場規模將達到233億美元,2018-2022年均複合增長率20.4%左右。所以,可以預見,隨着我國藥品醫療器械審評審批制度改革、仿製藥一致性評價等政策的不斷推進,將帶動國內CRO行業的發展。

2

四大CRO龍頭公司簡介

相對美國等發達國家,我國CRO行業起步比較晚。21世紀初,CRO行業主要以外資和合資公司為主。隨後,國內第一批CRO企業陸續成立,2000年藥明康德成立,2002年泰格醫藥成立。之後,在兩大巨頭的帶領下,CRO行業迎來了“黃金時代”,龍頭公司不斷湧現。

我們來看下目前A股市場的四家CRO龍頭公司。

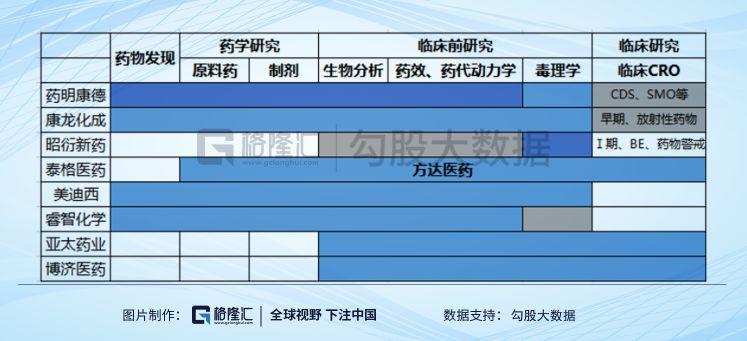

1、藥明康德(603259.SH):公司於2000年10月在江蘇省無錫市成立。公司主要為全球製藥及醫療器械公司提供從藥物發現、開發到市場化的全方位一體化的實驗室研發和生產服務。公司曾在2007年赴美上市,但是八年的時間裏股價不漲反跌,之後在2015年12月以33億美元的對價從紐交所退市,並最終在2018年實現國內A+H股兩地上市。

目前,公司的主營業務分為中國區實驗室服務、合同生產研發/合同生產服務(CDMO/CMO)、美國區實驗室服務、臨牀研究及其他CRO服務等四個板塊,貫穿藥物發現、臨牀前開發、臨牀研究,以及商業化生產全產業鏈。

截止2019年上半年,公司通過全球28個營運基地和分支機構,為來自全球30多個國家的超過3600家客户提供服務。

2、泰格醫藥(300347.SZ):成立於2000年,總部位於杭州,是一家專注於為新藥研發提供臨牀試驗全過程專業服務的合同研究組織(CRO),主要為國內外醫藥和醫療器械創新企業提供創新藥、醫療器械及生物技術相關產品的臨牀研究全過程專業服務。公司於2012年08月17日在創業板上市。

目前,公司的業務完整地覆蓋了臨牀研究全產業鏈,更因參與百餘項國內創新藥臨牀試驗,而被業界譽為“創新型臨牀CRO”。

目前,泰格醫藥下設44家子公司,在中國大陸主要城市、中國香港、中國台灣共設有97個服務網點。此外,也在韓國、日本、馬來西亞、美國、歐洲等9個國家和地區設立海外服務網點,擁有5000多人的國際化專業團隊。泰格醫藥臨牀運營部為全球600多家客户成功開展了1500餘項臨牀試驗服務。

3、康龍化成(300759.SZ):成立於2004年,總部位於首都北京。2018年1月28日,公司成功登陸深交所創業板上市。

經過十幾年的發展,已成為一家立足中國、服務全球的全流程一體化CRO+CMO公司。目前,公司提供從藥物發現到藥物開發的全流程一體化藥物研究、開發及生產服務,主營業務分為實驗室服務、CMC服務及臨牀研究服務三大板塊。

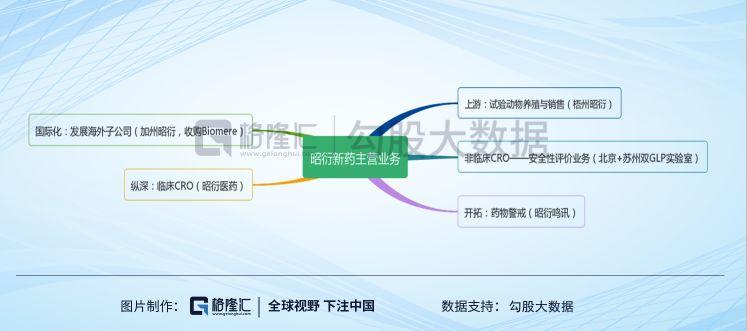

4、昭衍新藥(603127.SH):公司成立於1995年8月,是國內最早從事新藥藥理毒理學評價的民營企業,總部位於北京市經濟技術開發區。公司於2017年8月25日在A股上市。

作為藥物臨牀前CRO的安全性評價服務龍頭,昭衍新藥是中國首家並多次通過美國FDA GLP檢查,同時具有OECD GLP、美國AAALAC(動物福利)韓國MFDS GLP和中國CFDA GLP認證資質的專業新藥非臨牀安全性評價機構。

公司的主營業務是藥物臨牀前研究服務與實驗動物的繁殖和銷售,其中藥物臨牀前研究服務為公司的核心業務。

3

CRO公司的A面——內生性增長

自2020年開市以來,截止目前已經有三家CRO公司分別公佈了2019年的業績預告:

1月9日,昭衍新藥發佈了業績預告,“2019年預計淨利潤1.52億元-1.73億元,較上年同期增加4333萬元-6500萬元,同比增長40%-60%。預計扣除非經常性損益後,2019年淨利潤預計較上年同期增加約3612萬元-5418萬元,同比增加約40%-60%。昭衍新藥表示, 主營業務影響及非經營性損益的影響是本報告期內公司業績預增的兩個主要原因。”

1月10日,泰格醫藥發佈業績預告,“預計2019年度歸屬於上市公司股東的淨利潤79,539.38萬元-90,248.51萬元,同比增長68.45%-91.13%。”

1月21日,康龍化成發佈2019年業績預告,“歸母淨利潤(新會計準則調整之後)5.23-5.56億元,同比增長57-67%,非經常性損益4000-4500萬元。”

那麼,自2014年以來,四家CRO公司的業績增長情況如何呢?

從以上兩圖可以看出,作為全球為數不多的新藥研發服務平台,藥明康德由於擁有CRO全產業鏈的業務,其總營收規模是四家公司裏最多的。最近幾年,公司的營業收入和淨利潤都保持良好的增長態勢,總營收從2014年的41.40億元增長至2018年的96.14億元,五年間的年均複合增長率為18.35%。同時,在外延式併購的加持下,公司的投資收益增速非常快,使得淨利潤從2014年的4.62億元增加到2018年的22.61 億元,CAGR為37.38%。

為什麼藥明康德的業績這麼靚麗?最重要的原因是公司實施了“長尾客户”戰略:通過不斷增強客户的粘性來實現業績增長。根據財報顯示,公司的客户主要包括全球大型跨國藥企和初創的biotech公司。截止2019年上半年,客户數量已經超過2600家,其中就包括收入規模前20名的跨國藥企,這些巨頭對公司收入的貢獻相對穩定。目前,公司的“長尾客户”營收佔比已從2016年的59.6%增長至2019年上半年的73%。

另外,由於跨國藥企最近幾年面臨着“專利懸崖”的問題,管理層為此曾調整了產品結構。目前,四大業務板塊裏,以中國區實驗室業務佔總營收的比重最高,截止2019年上半年,營收佔比達到50.76%,其次為CDMO/CMO板塊,達29.17%,而原本作為公司主要收入來源的“美國區實驗室業務和臨牀研究業務”佔比相對較小。雖然從銷售區域來看,公司目前還是以“賺美國人的錢”為主(2018年佔比達54.47%),但是營收佔比多年來一直呈現下降的趨勢。反過來,由於目前我國出台了一系列針對創新藥物研發的利好刺激政策,公司把主戰場逐漸轉移回國內,經過多年的經營,其營收佔比已經從2014年的19.19%增長至 2018年的25.43%。

我們來看下總營收排名第二的康龍化成。公司的營業收入從2014年的7.90億元增長至2018年的29.08億元,CAGR為29.78%,增速高於藥明康德,而淨利潤從2014年的0.21億元增長至2018年的3.39億元,CAGR更是高達74.42%。可以看出,這是一家高速增長的CRO公司。

歸其原因,主要是由於公司進行了產品結構調整,從藥物發現階段的初始業務轉變到藥物開發的臨牀前CRO業務。目前,公司的主要收入來源為“實驗室服務”,包括了實驗室化學、體外生物科學、體內生物科學以及藥物安全性評估。多年來,康龍化成利用工程師紅利在技術要求相對不是很高的“實驗室服務”業務上大展拳腳,通過依託國內和海外實驗室人員的薪酬差距來加大性價比、提升業績的效果非常顯著。

另外,從銷售區域來看,公司同樣以海外業務為主,2018年海外收入26.10億元,佔比89%,而國內業務僅有2.98億元,但是由於國內業務基數較小,目前增速較快。

我們再來看下臨牀CRO龍頭泰格醫藥。雖然2014年公司的營業收入僅有6.25億元,但是到了2018年已經達到23.01億元,五年間增長了5.75倍,CAGR為29.78%,增速跟康龍化成相當,也同樣明顯高於藥明康德。而淨利潤從2014年的1.25億元增長至2018年的4.72億元,雖然CAGR為30.44%,增速低於康龍化成,但是多年來泰格醫藥在總營收一直低於康龍化成的情況下,淨利潤反過來卻一直高於後者。

為什麼會這樣呢?其實是因為泰格醫藥一直從事的是技術含量非常高的臨牀CRO業務,毛利率非常高。特別是Ⅲ-Ⅳ期臨牀,這方面的客户主要以跨國藥企為主,公司多年來一直與默沙東、阿斯利康等巨頭合作。截止2018年底,泰格醫藥參與近百個品種,166個項目的國內創新藥臨牀試驗(包括28個新生物製品項目和138個新化學藥物項目),涉及感染科(肝炎、艾滋病)、腫瘤、內分泌、心血管等領域。如果不是因為泰格醫藥具有豐富的經驗,很難在這一細分領域做大做強。

最後,我們來看下國內安評龍頭昭衍新藥的主要經營數據。公司營業收入從2014年的1.85億元增長至2018年的4.09億元,CAGR為17.2%,歸母淨利潤從2014年的0.49億元增長至2018年的1.08億元,CAGR為17.12%。從橫向對比分析來看,昭衍新藥在營收規模和淨利潤增長上對比其他三家公司相對較弱。

這是因為公司主要以“藥物臨牀前研究服務”為公司的核心業務,2018年實現營業收入4.03億元,佔總營收的比重為98.77%。其中,非臨牀安全性評價服務,佔公司核心業務營業收入的70%以上,是公司核心中的核心。但由於公司的業務相對來説比較單一,又是集中在細分領域,沒有像藥明康德和泰格醫藥這些巨頭進行外延式擴張,所以營收規模不是很大。

接下來,我們再來看下這四家CRO公司的盈利能力對比情況。

從整體來看,由於四家公司都有各自不同的業務模式和客户來源,因此它們的淨利率和毛利率水平也不盡相同。

從CRO行業的特性來看,影響公司淨利率的主要因素是管理費用率。由於昭衍新藥、泰格醫藥和藥明康德三家公司都實施了股權激勵計劃,再加上人力成本增加的原因,所以淨利率相對康龍化成比較高。

另外,昭衍新藥由於主要從事安評業務,市場競爭格局較好(僅有藥明康德為直接競爭),行業相對較為成熟,所以毛利率最高。其次是泰格醫藥,從縱向分析來看,自2016年以來,公司的淨利率和毛利率均保持快速上升的態勢。這主要是由於公司從事的是產品技術壁壘非常高的臨牀CRO業務,經過近二十年的發展,公司已經擁有非常強大的核心競爭力和技術優勢。

目前,由於國內藥物研發長期以來一直處於仿製藥階段,加上新藥臨牀試驗設計又一直處於較低水平,從而導致我國臨牀CRO行業較為落後。只有泰格醫藥堅持深耕,才成為了臨牀CRO領域的絕對龍頭。按照目前淨利潤和毛利率的趨勢,公司很可能在短期內超越昭衍新藥。另外,作為平台化的藥明康德,兩項數據均低於泰格醫藥。而康龍化成主要從事臨牀前CRO,目前營業規模較小,且存在一部分海外員工,因此毛利率水平較低。

4

CRO公司的B面——外延式擴張

我們知道,新藥研發主要分為藥物發現、臨牀前研究和臨牀研究三個階段,其中藥物發現和臨牀前研究主要涉及實驗室工作,總費用在550萬美元左右。而臨牀研發由於海外人力成本高,總費用達2.45億美元,其中Ⅲ期臨牀由於患者規模較大,整體費用達1.5億美元。

目前,CRO公司可提供的技術服務內容包括:藥物篩選、藥學研究、臨牀前試驗(藥物評價)、臨牀試驗(Ⅰ期-IV 期)、藥物警戒服務、註冊服務等。其中,新藥各階段研發成本構成分別為:藥物篩選(5%)、藥學研究(10%)、藥物評價(15%)、臨牀Ⅰ期(5%)、臨牀Ⅱ期(15%)、臨牀Ⅲ期(50%)。

所以,從新藥研發和成本構成可以看出,臨牀CRO成為了CRO市場最大的“蛋糕”。但是,目前我國CRO企業的業務主要集中在臨牀前CRO服務,同質化的產品市場競爭自然非常激烈。如果從SWOT和波特五力模型的角度分析,除了在臨牀CRO領域已經打出一片天下的泰格醫藥和形成全產業鏈的平台化公司藥明康德之外,康龍化成和昭衍新藥兩家公司由於產品結構不夠完善、彈性不足,將會面臨更大的市場競爭。

從中,我們也看到了中小型CRO公司有兩條路可以走:要麼像藥明康德一樣,成為一家綜合性的平台公司;要麼就進入市場廣闊的臨牀CRO領域,與泰格醫藥進行正面對抗。特別是臨牀Ⅲ期,跨國藥企對臨牀CRO的要求更高、更多,但同時也是國內製藥公司最薄弱的部分。此外,臨牀Ⅰ、Ⅱ期,藥物警戒,中心實驗室等服務增速也相對較快。

通過分析CRO公司的業務佈局可以看出,很多公司的管理層都意識到了這一問題,有的通過內生性增長的方式來解決,但大部分公司都是直接採用外延式併購的模式。

我們看到,泰格醫藥在確保臨牀CRO業務穩定增長的基礎上,通過在2014年5月7日以5025萬美元收購美國方達控股69.84%的股權,來實現藥學研究和臨牀前研究的業務擴張。

康龍化成則是通過收購康龍(美國)臨牀服務、康龍(美國)分析技術和康龍(英國)進行臨牀研究服務的佈局。並且,2019年公司也進一步佈局了國內臨牀研究服務市場,於2019年5月完成對南京思睿的收購,通過孫公司希麥迪來從事藥物臨牀研發服務的CRO業務。其後,又在2019年6月戰略性投資入股總部位於北京的聯斯達醫藥公司,來佈局第三方獨立臨牀研究現場管理服務(SMO)。

截止2019年上半年,公司的臨牀研究服務實現營業收入1.9億元,同比去年增長23.83%。這主要得益於公司有效地整合了中、英、美三地優勢,打造了獨具特色的國際化臨牀研究服務平台。

而昭衍新藥則是通過設立子公司的形式來佈局臨牀CRO業務。2018年7月底註冊成立了控股子公司北京昭衍鳴訊醫藥科技有限責任公司來進行藥物警戒服務;之後,又在2018年8月註冊成立了全資子公司蘇州昭衍醫藥公司,後者的主要業務為藥物早期臨牀試驗服務(臨牀Ⅰ期及BE試驗)。

至於藥明康德就不一一細説,公司在赴美上市的八年時間裏,通過一系列的外延式併購擴張,就已經基本完成了從臨牀前研究到臨牀研究,再到生產的CRO全產業鏈覆蓋。如果回顧藥明康德的發展史,其實就是一部活生生的“併購史”。

5

結語

通過前面的分析,我們可以預計,隨着國內新藥研發的發展進步,未來臨牀CRO行業將面臨重大機遇。

各大CRO龍頭在業績的快速增長下,通過不斷地進行外延式併購擴張,由單一的CRO業務到佈局多個領域,逐漸成為一家全產業鏈的CRO平台公司。在面對市場競爭激烈,份額分散的行情下,併購重組無疑成為了企業擴張最簡單、粗暴,也是最有效的方法。最典型的選擇併購來擴大自身業務範圍的案例,就是藥明康德和泰格醫藥。在這兩家“元老級”CRO公司的帶領下,未來整個CRO行業會呈現出整合的趨勢。

從四家CRO公司的估值來看,康龍化成和泰格醫藥的估值偏高,靜態PE分別為129.62倍和126.98倍。前者估值高的原因主要是業績增長的不可持續性,由於公司目前從事的業務技術壁壘不是很高,所以資本市場對於公司的發展存在一定的擔憂。另外,泰格醫藥最近幾年受主力炒作的情況比較嚴重,已經呈現出明顯的“泡沫”,投資者需要注意謹慎。特別是如果公司的業績不能繼續維持平穩增長,那麼就是風險來臨的時候。而藥明康德由於處於行業發展的成熟期,估值會隨着業績的增長而下移,所以目前來看估值相對較低。但是,對於新股的投資,建議不能離開基本面來談估值,仍然需要保持謹慎態度。

那麼,通過分析四家CRO公司的AB面之後,我們就可以看出,四家龍頭公司都有各自的優缺點。從投資的角度來説,“選股選龍頭”大概率不會錯,但是我們也要定期的進行動態跟蹤,才能夠避免“踩雷”。