農曆除夕(1月24日),港股市場餐飲股太興集團(06811.HK)及味千(中國)(00538.HK)均發佈了各自就2019年業績盈警。

去年6月份方上市的太興集團預期其去年年度股東應占溢利較2018年將錄得"顯著減少"。而味千(中國)則預期錄得純利較2018年同期人民幣5.65億元減少50%至70%。

受盈警及新型冠狀病毒肺炎雙重利空影響,今日開年以上兩隻港股餐飲股不出意料遭遇"開門黑"。截至最新,太興集團報1.42港元,跌10.13%,最新市值14.2億港元領跌餐飲股板塊。味千(中國)亦不遑多讓,暫報2.21港元,跌6.36%,最新市值24.12億港元。

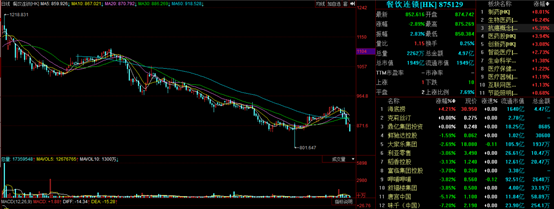

值得一提的是,近期太興及味千(中國)的股價走勢均不算太理想。太興自上市至今,股價累計跌去41.98%,其上市發行價為3港元,但上市至今其股價一直低於發行價。味千(中國)去年5月中旬曾爬上年內高點4.1港元,但隨後一路下挫,至今累計亦跌43.81%。

(圖源:同花順iFinD)

現時,前有香港社會事件餘波影響,後有持續爬坡的武漢肺炎肆虐,港股餐飲股板塊前景或並不樂觀。

多重利空影響去年業績

按公告所示,太興去年股東應占溢利大幅下滑的原因主要在於一次性/非現金項目影響,主要包括香港財務報告準則第16號「租賃」對租賃餐廳及其他場所開支影響;確認一次性上市開支;無出現出售分類為持作出售非流動資產一次性收益;及下半年市場氣氛疲弱,影響集團利潤增長。

味千(中國)純利大跌的原因除太興提到香港財務報告準則第16號影響外,豬肉價格上漲及2018年錄得一次性投資收益亦是主要原因之一。

就市場分佈而言,太興與味千(中國)的情況各有不同,按照公司去年中報披露,太興收入中有80%來自中國香港及澳門市場,20%來自中國內地;而同期味千(中國)收入則有93%來自中國內地,7%來自中國香港及澳門市場。

但儘管兩者市場分佈不盡相同,利空因素也不大相似,兩者去年全年業績結果卻是相似的。這是否説明,兩公司本身經營策略出現問題呢?

去年年中,太興錄得收益16.39億港元,同比增加6.5%;毛利為11.8億港元,同比增加8.26%;毛利率71.9%,同比增加0.6個百分點;股東應占溢利5030萬港元,同比下跌65%;但扣除非經常性及非現金項目後,經調整股東應占溢利為8290萬港元,同比上升10.0%;經調整溢利率為5.1%,較去年微升0.2個百分點。

至於公司股東應占溢利同比大幅下滑的原因,公司表示是由於期內產生較多上市開支及18年同期產生分類為持作出售非流動資產一次性收益等原因。

香港社會事件自去年6月份開始,因此對太興上半年業績影響不大。但進入下半年,社會時間持續發酵波及香港當地零售消費業,主力港澳本土市場的太興全年業績受到波及,其實亦在情理之中。公司股價一路下挫亦一定程度上反映了市場對其前景擔憂。

實際上,即使沒有香港社會影響,太興集團自身的營收/利潤增速就已在放緩。其中,公司去年上半年營收增速為6.54%,較2018年增速12.8%出現較大幅度下滑。

太興營收增速放緩的原因主要是其遲遲無法打開內地市場。去年上半年,太興於內地市場錄得收益3.47億港元,同比下降3.37%。

另外,據公司招股文件顯示,從2017財年至2019財年五月份,太興在內地市場的餐廳數僅由59家增至63家;而同期,集團在香港本土的餐廳數卻由108增至126家。

即使沒有香港社會事件影響,若太興仍維持目前主力香港市場的經營策略,而在內地市場表現持續疲軟,鑑於香港餐飲市場的天花板較低,長遠而言太興的業績增長前景仍然有限。對應其股價表現或仍難令人滿意。

(圖源:同花順iFinD)

另一方面,2018年太興還產生了較多的非經常性收入,其中出售分類為持作出售非流動資產錄得收益1.63億港元,向公司股東董事出售附屬公司(秀慧投資公司)則錄得收益47.2萬港元。

以上出售的結果就是導致太興當年歸母淨利潤同比增長163.60%。但在19年,已上市之後的太興半年報由於沒有產生較大的非經常性收入,其歸母淨利潤增速立即翻臉跌至負65.1%。 這背後,公司是否迫於計劃中上市的壓力,通過出售資產造好過往賬簿數據亦就不得而知了。

但撇除非經常性因素影響,太興在自身遲遲無法打開內地市場,本土香港消費百廢待興,而現在又飛來武漢肺炎黑天鵝的情況下,其今年經營或仍將承受較大壓力。

無獨有偶,味千(中國)去年上半年亦使出"出售資產"手段。公司全資附屬公司Ajisen Properties Limited以1.64億對價向創始人兼董事長潘慰出售了全資附屬公司麒麟不動產有限公司的全部股權。該出售令公司期內錄得其他收益及虧損的收益人民幣3220.5萬元,同比增加約31.3%。

然而,該出售並未太大改善味千(中國)在盈利端的表現。上半年,公司在香港市場的同店銷售同比下降18.3%,內地市場同比增長5.4%。回顧期內,公司取得營業額12.24億,上升6.1%;核心業務溢利6300萬元,同比下跌48.1%;淨利為0.87億,同比下降28.6%。

公司期內淨利出現較大幅下滑的主要原因是成本費用持續上升。其中,公司存貨成本佔營業額比例約為26.9%,較去年同期增加2.1個百分點(公司表示主要是原材料成本上升);人力成本佔營業額比例為27.0%,同比上升約0.8個百分點。對應毛利率則由上年同期約75.2%下降至約73.1%。

此外,其他經營開支(包括燃油及水電、耗料、廣告及促銷和特許費開支)亦較去年同期增加約32.9%至2.2億元,佔營業額比例為18.0%,同比上升3.7個百分點。公司表示該其他經營開支增加的原因主要是廣告及促銷的開支增加。折舊攤銷費用則為1.98億元,同比增加約151.8%,主要是由於採納香港財務報告準則第16號的使用權資產折舊所致。

公司以上成本費用上升,亦直接導致公司經營溢利大跌47.93%至6287.8萬元。

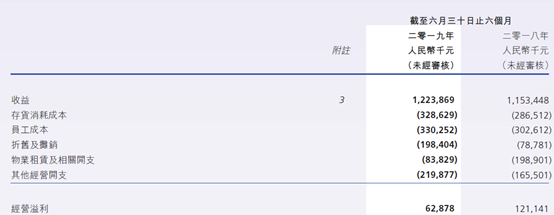

(圖源:公司中報)

從公司上週披露盈警來看,味千(中國)去年下半年仍未能擺脱原材料價格上漲的影響。除不斷上升的費用外,味千止步不前的營收規模亦是公司利潤持續下滑的原因。

當前味千(中國)首要考慮的問題,除了成本控制之外(豬肉價格具有周期性,預期今年內會出現較大幅度下調),更重要的似乎是吸引更多的顧客消費,擴大營收規模。

(圖源:同花順iFinD)

餐飲板塊後市怎麼看?

實際上,從去年4月底起,港股餐飲連鎖板塊指數便開始一輪持續性高點回落。本月中旬開始,受武漢新肺炎影響,板塊指數再度下挫。

(圖源:同花順)

鑑於武漢新肺炎可持續時間畢竟有限,餐飲板塊在一段時間的承壓之後,存在較大估值修復可能。但在疫情竟終消散後,板塊公司本身的基本面就顯得尤為重要了。

目前港股餐飲板塊市價前十的個股中,僅有太興集團及味千(中國)已披露2019年業績預期。但按上文分析,太興及味千公司自身的經營仍存在較多問題,即使疫情影響消失,其短期內業績或仍將承壓(但太興集團主要市場在香港,香港社會經濟及消費復甦對公司會產生一定的積極影響)。

就去年中期表現而言,板塊中市值前十個股中營收及淨利潤同時取得雙位數同比增長的僅有海底撈、剛上市的九毛九及譽宴集團。在公司經營情況較為理想的情況下,該等公司具備更大業績彈性,或更易走出此次武漢肺炎影響。

但再具體而言,以上個股亦有各自問題,如海底撈的估值已較高,九毛九上市第三日股價即開始連跌,投資者考慮抄底標的時,仍須再作更全方位考量。

(圖源:同花順iFinD)