機構:國盛證券

評級:買入

評級:

背靠比亞迪股份,手機零件製造及代工能力獲大客户認可。比亞迪電子前身是控股股東比亞迪股份於2002年開始運營的手機零部件及模組部門,於2007年分拆上市。公司業務主要分為電子產品零部件生產和組裝兩大塊。製造能力獲得下游客户認可,已經和華為、蘋果、小米、HP、華碩等國內外一線消費電子品牌建立良好的合作關係。公司2018年營業收入/歸母淨利潤分別為410.5/21.9億元,2014-2018年CAGR分別為15.7%/19.4%。

手機結構件步入“玻璃時代”,組裝行業向國內遷移。玻璃材質手機蓋板具有質感好、電磁信號屏蔽低的優點,隨着5G時代開啟和無線充電普及,“玻璃+金屬中框”方案滲透率會持續提升,玻璃機殼將成為主流配置。全球電子產品代工(EMS)行業市場規模達4600億美元,中國消費電子市場和國產品牌正在崛起,國內本土EMS有望承接更多訂單,貿易摩擦也降低了國內品牌對美資EMS的依賴程度。智能汽車車聯網系統和自動化駕駛成為國內新熱點,智能家居產品種類和數量快速增長。

結構件、組裝、新型智能產品三箭齊發,公司有望進入成長快車道。結構件業務:比亞迪具備國內一流的玻璃蓋板生產能力,已經進入國內大客户旗艦機型供應商名單,前景光明。金屬加工產能規模也是行業內領先,目前自有3萬台CNC設備,中框業務將配合蓋板業務一起成長。未來玻璃收入受益於汕頭產能投產有望大幅增長,良率改善後毛利率還有提升空間。組裝業務:公司作為國內領先的EMS廠商之一,擁有豐富的國內外客户資源。緊跟大客户擴張步伐,未來幾年將持續獲得更多轉單和新單。多條新建組裝線將於今年落成並開始爬坡,預計中長期毛利率能追趕同行平均水平。新型智能產品:公司背靠其母公司比亞迪股份,享受智能汽車產品研發協同的優勢,全面迎接汽車智能化新時代,同時,公司積極參與新型家居產品研發生產,打造新增長點。

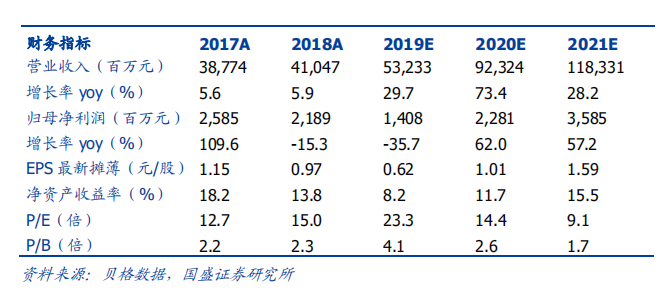

盈利預測:我們預測公司2019/2020/2021年盈利分別為14.1/22.8/35.9億元,同比增速分別為-35.7%/62.0%/57.2%。目前公司收盤價格為16.26港元/股,2020年P/E為14.4倍。考慮到公司良好的成長性和同行估值,我們認為公司合理市值為421.76億港元(18.7港元/股),對應18倍2020年P/E,首次覆蓋,給予“買入”評級。

風險提示:3D玻璃行業內部競爭加劇,組裝產量增長和良率不達預期,北美客户訂單不及預期。